【徹底解説】フリーランスコンサルタントの資金繰りを解決するファクタリングとは?おすすめのサービス5選も紹介

フリーランスコンサルタントの方の中には、資金繰りに困っている方もいるのではないでしょうか?また、現状は困っていなくても、急な出費などが必要となった時の資金繰りに少し不安を感じている方もいるのでは?

特に、案件紹介サービスを通じてコンサルティング案件を獲得している場合、報酬の支払いが「月末締めの翌々月10日」等、30~40日の支払いサイトとなっていることが多いため、プライベートで突発的に資金が必要となった際に資金繰りに悩むことがあります。

また、エンドクライアントから直接案件を請けている場合でも、先方の都合で支払いが遅延することもあります。

上記のようにフリーランスコンサルタントの方が資金繰りに困った際に、キャッシュフローを一時的に改善できる手段として「ファクタリング」があります。

ファクタリングは、2020年の民法改正による債権譲渡先の規制緩和等、日本では国を挙げて利用が促進されています。需要も急拡大しており、ここ数年で数多くのファクタリング企業や業界団体が立ち上がっています。

本記事では、フリーランスコンサルタントの方に向けて、「ファクタリングの仕組み」 「ファクタリングの利用の流れ」 「ファクタリングのメリット・デメリット」 「利用の際の注意点」 「ファクタリングサービスの選び方」 「おすすめのファクタリングサービス」について徹底的に解説します。

- ファクタリングの仕組みや利用の流れが分かる

- ファクタリングのメリット・デメリットを理解できる

- 注意点やサービスの選び方を理解でき、優良なファクタリングサービスを知れる

フリーランスコンサルタント完全ガイド

フリーランスのコンサルタントとして独立・成功するために知っておくべきことを網羅。フリーコンサルの始め方・開業から案件獲得までの流れ・エージェントの選び方などを知りたい方は、「【完全ガイド】フリーコンサルの始め方や案件獲得のポイントを徹底解説」も合わせてご覧ください。

おすすめの案件マッチングサービス・エージェント

自身に合った案件紹介サービスを探している方は、「【61社徹底比較】フリーコンサル向けの案件マッチング・エージェントおすすめ」も合わせてご覧ください。

案件マッチングサービス・エージェントのクイック診断もおすすめ!

\ フリーランスコンサルタントにおすすめのファクタリング業者を知りたい方はこちら /

ファクタリングとは?

ファクタリングとは、事業者が保有する売掛金債権を金融機関やファクタリング会社に売却し、資金を調達する方法です。手数料を支払う代わりに、売掛金(売掛債権)をファクタリング会社に売却することができ、売掛金の支払い期日よりも前に現金を得られます。

フリーランスコンサルタントの場合、エンドクライアントや案件仲介エージェントに対する「コンサルティング報酬の売掛債権」をファクタリング会社に売却することで、入金日を待たずに即日あるいは数日で現金を得ることができます。

ファクタリングの審査では、ファクタリングの利用者自身の返済能力や信用力よりも、売掛先の信用力を重視します。そのため、信用力の低い個人事業主などであっても、信用力のある取引先に対する売掛債権があれば、ファクタリングによって現金を調達することができます。

| ファクタリング | 融資 | |

|---|---|---|

| サービス提供者 | 銀行、ノンバンク、ファクタリング会社 | 銀行、消費者金融などの貸金業者 |

| 利息・手数料 | 1~30%程度(法的ルール無し) | 10万円未満:~年利20% 100万円未満:~年利18% 100万円以上:~年利15% |

| 審査の重要項目 | 売掛先の信用力 | 利用者の返済能力や信用力 |

| 担保・保証人 | 不要 | 必要な場合あり |

| 資金調達スピード | 最短即日 | 1か月~ |

参考:金融庁

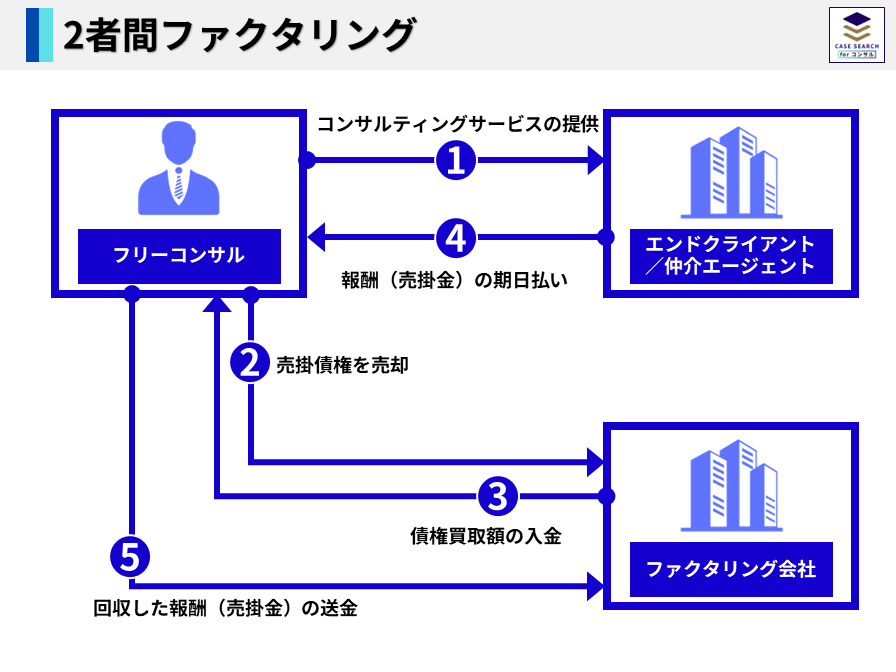

ファクタリングには「2者間ファクタリング」と「3者間ファクタリング」の2種類の取引方法があります。

2者間ファクタリング

2社間ファクタリングは、フリーランスコンサルタントとファクタリング会社との間で売掛債権の譲渡契約を結ぶ仕組みです。

まず、フリーランスコンサルタントは手数料を支払い、ファクタリング会社に売掛債権を売却することで現金を得ます。その後、債権の支払い期日になると、売掛先(エンドクライアントや案件仲介エージェント)からフリーランスコンサルタントに業務委託費(コンサルティングフィー)が支払われます。フリーランスコンサルタントは受け取った報酬をファクタリング会社に送金し、精算が完了します。

2者間ファクタリングの特徴は、債務者である売掛先企業に通知せずに取引を行うため、売掛先に知られずに資金調達ができることです。また、売掛先を介さず2者間で取引を行うため、現金化のスピードが比較的速く、審査が完了すれば申込当日にキャッシュを確保できる場合もあります。

一方で、2者間ファクタリングの手数料は比較的高くなります。3者間ファクタリングとは異なり、売掛先からファクタリング会社へ直接支払いが行われるわけではないため、フリーランスコンサルタントが売掛先から受け取った金額を他の用途に充当しても、ファクタリング業者は知ることができません。つまり、ファクタリング会社側からすると未回収リスクが高いため、手数料が高くなっています。

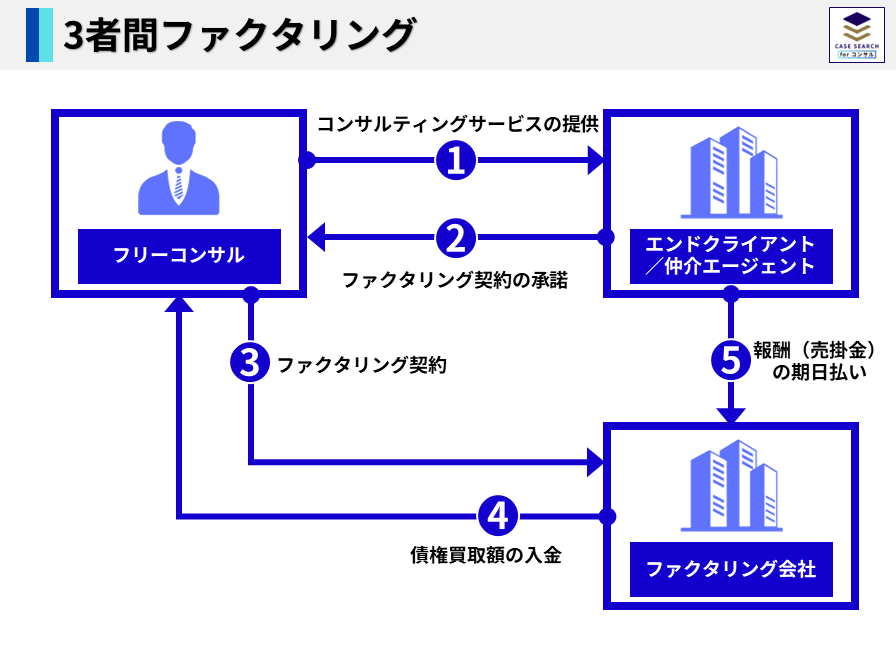

3者間ファクタリング

3社間ファクタリングでは、フリーランスコンサルタント、ファクタリング会社、売掛先企業(エンドクライアントや案件仲介エージェント)の3者間で行われる取引です。3者間ファクタリングでは、債権譲渡について売掛先企業に通知され、承諾書に署名してもらう必要があるため、2社間ファクタリングよりも契約までに時間と手間を要します。

契約が完了すると、債券はファクタリング会社に譲渡され、支払い期日になると売掛先企業からファクタリング会社に直接売掛金が支払われます。ファクタリング会社は、売掛先企業と直接やり取りができ、2者間ファクタリングと比較して債権を回収できないリスクを軽減できるため、手数料がやや安くなっています。

\ 2者間ファクタリングと3者間ファクタリングの“比較” /

| 2者間ファクタリング | 3者間ファクタリング | |

|---|---|---|

| 契約主体 | – フリーコンサル – ファクタリング会社 | – フリーコンサル – ファクタリング会社 – 業務委託契約先 (クライアントor仲介エージェント) |

| 手数料の相場 | 10~30% | 2%~10% |

| 現金化スピード | 最短即日 | 1週間程度 |

| 売掛先への通知・承諾 | 不要 | 必要 |

| 債権譲渡登記* | 必要な場合あり | 不要 |

| 債権回収主体 | フリーコンサル | ファクタリング会社 |

| 個人事業主の利用可否 | 利用できない場合あり | 基本的に利用可能 |

債権譲渡登記とは、譲受人が譲渡された債権について自分が債権者であることを主張できるようにすることを目的とした制度であり、法務局に申請して債権譲渡を登記することで債権がいつ、誰から誰に譲渡されたのかを公的に証明することが可能となります。

2者間取引においては、ファクタリング会社が債権が譲渡された事実を主張する対抗要件を具備するために、債権譲渡登記が必要となっていることが多いです。なお、債権譲渡登記は法人のみが行うことができます。

一般的なファクタリングの利用の流れ(3者間取引の場合)

次に、ファクタリングの具体的な流れを見ていきます。

1. 見積相談

まず最初に、自社あるいは自身が保有する売掛債権(請求書など)の買取可否や買取条件を確認するために、ファクタリング会社に事前相談しましょう。ファクタリング会社では基本的に無料で見積を行っているため、複数のファクタリング会社に見積を依頼し、比較検討することをおすすめします。

加えて、3者間取引では売掛先の承諾が必要となるため、売掛先にも事前に相談し、ファクタリングを必要とする背景や理由などを説明して内諾を得ておくとよいでしょう。

ファクタリングサービスを利用する前に、エンドクライアントや案件仲介エージェントにコンサルティング報酬の支払日前倒しを依頼してみるのもよいかもしれません。特に案件仲介エージェントでは柔軟に対応してくれるエージェントもいます。以前から案件を請けている等、付き合いが長い場合は対応してくれる可能性も高まるでしょう。

2. 申込・書類提出

条件の合うファクタリングサービスが見つかったら、オンラインや電話、郵送等で申込みを行います。

オンライン完結型のファクタリングサービスであれば、Web上で申込手続きが完了するため、自宅やオフィスにいながら手軽かつ効率的にファクタリングを活用できます

ファクタリングサービスの申し込みにおいては、一般的に以下のような書類の提出が必要となります。

- 本人確認書類(免許証やパスポート等)

- 売掛先からの入金(過去の履歴)が確認できる銀行通帳のコピー

- 売掛債権の金額が把握できるもの(請求書、契約書、見積書等)

また、場合によっては以下のような書類も提出が求められることがあります。

- 登記簿謄本 ※法人のみ

- 決算書 ※法人のみ

- 実印の印鑑証明書

- 確定申告書(税務署の受付印が押印されたもの)※個人のみ

3. 審査

ファクタリング会社が売掛先企業や利用者の信用調査を行い、取引が可能かどうかを審査します。オンラインファクタリング会社では、審査が即日(数十分~数時間以内に)完了することも多く、数週間~1か月程度かかる銀行融資と比較して、非常にスピーディに審査が行われます。

\ 審査でチェックされるポイント /

ファクタリングの審査では主に以下のようなポイントがチェックされます。なお、以下のような観点で審査された結果、手数料が決まるため、例えば売掛先の信用力が低い場合などは、手数料が高くなる可能性があります。

売掛先の信用力

ファクタリング会社が債権回収できるかは、売掛先の支払い能力次第です。そのため、売掛先の信用力はファクタリングの審査において重要なポイントとなっています。売掛先が中小企業よりも、知名度のある大企業である方が審査に通る可能性が高まります。フリーコンサル向けの案件仲介エージェントには、創業間もない会社なども多いため、注意が必要です。

売掛金の支払い期日までの期間

ファクタリング会社からすると、売掛金の支払い期日までの期間が短いほど審査に通りやすくなります。これは、売掛金の支払期日が長ければ長いほど、ファクタリング会社が債権の肩代わりする期間が伸びることとなり、資金的な負担が大きくなるためです。

一般的には、売掛金支払日までの期間は長くても2ヵ月程度が望ましいとされており、それ以上の長期間の場合は審査通過が難しくなる可能性があります。

売掛先の企業との取引実績

ファクタリングを利用するフリーランスコンサルタントと売掛先の企業の取引実績も審査の対象になります。悪質な利用者が売掛先と結託して、共犯で架空の売掛金をつくり出し、資金を騙し取ろうとするケースもあるため、継続的な取引実績があるかどうかが確認されます。取引期間が長く、取引実績も多い場合は審査に通りやすくなるため、関係性の深いクライアントや案件仲介エージェントに対する売掛債権で、ファクタリングを活用するようにしましょう。

4. 契約締結・現金受取

審査を通過し、売掛先からの承諾が確認できれば、ファクタリング会社と契約を締結します。

契約締結完了後、売掛債権の買取額が振り込まれます。3者間取引では、売掛債権の支払期日にファクタリング会社が売掛先企業から売掛金を回収します。

なお、2者間取引の場合は、自分自身で債権期日に売掛先から売掛金を回収し、ファクタリング会社へ送金する必要があります。

ファクタリングのメリット

ファクタリングには、フリーランスコンサルタントにとって以下のようなメリットがあります。

- 最短1日で売掛債権を現金化可能

- 償還請求権がないノンリコース契約である

- 担保や保証人が不要

- 信用情報を守ることができる

- 個人事業主でも利用可能

最短1日で売掛債権を現金化可能

ファクタリングでは、オンラインですべて完結するサービスが多く、最短即日で現金化できる場合もあります。家庭の事情やフリーコンサルと平行して経営している自社事業の都合で、急にキャッシュが必要となった際にも対応できます。

償還請求権がないノンリコース契約である

ファクタリング契約は、基本的に償還請求権なしのノンリコース契約で締結します。

償還請求権(リコース)がある場合、債務者によって債権が支払われなかったとしても、債権者は債権を譲渡した人に対して償還請求することが可能となります。つまり、フリーランスコンサルタントがファクタリング会社と「償還請求権あり(ウィズリコース)」で契約を締結した場合、万一、売掛先であるクライアントや案件仲介エージェントが支払い期日に売掛金の支払いが不能となった場合、フリーランスコンサルタントが債務負担をする必要があります。

しかし、ファクタリング契約では基本的にノンリコース契約を結ぶため、ファクタリング会社に譲渡した売掛債権が不渡りとなったとしても、債権譲渡者であるフリーランスコンサルタントには支払い義務は発生しません。

担保や保証人が不要

ファクタリングは、売掛金という資産を担保にお金を借りる仕組みです。そのため、不動産などの物的担保や連帯保証人を用意する必要がありません。

信用情報を守ることができる

銀行や消費者金融などから借入がある場合、ファクタリングを活用することで信用情報を守れるというメリットがあります。

信用情報とは、個人の借入状況、返済状況、返済履歴などに関する記録であり、日本では3つの信用機関が信用情報を記録・管理しています。

各社にウェブ上から問い合わせすれば、誰でも自身の信用情報を確認できます。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

金融機関は、融資やクレジットカードなどの申し込みがあると、個人の信用情報が登録されている「信用情報機関」に照会をかけ、返済能力を判断します。この際、返済延滞などの履歴があると、信用力が低いと判断され、審査に通らない可能性が高まります。

そのため、銀行などからの借入返済に遅れないことは非常に重要です。万一、一時的な資金ショートなどの理由で返済の資金繰りが苦しい場合は、ファクタリングを活用して返済資金を用立てるという活用方法があります。ファクタリングであれば借入履歴も残りません。

個人事業主でも利用可能

融資の場合、個人事業主では審査通過が難しいこともありますが、ファクタリングであれば、売掛先の信用力がポイントとなるため、個人事業主でも利用しやすくなっています。

ファクタリングのデメリット

ファクタリングには、フリーランスコンサルタントにとって以下のようなデメリットがあります。

- 手数料負担で収益が圧迫される

- 3者間取引の場合は売掛先に知られてしまう

手数料負担で収益が圧迫される

ファクタリングでは2-30%程度の手数料がかかるため、安易に何度も利用していると、収益を大きく圧迫してしまう恐れがあります。あくまで一時的な資金繰りの改善として活用し、まとまった資金が長期的に必要となってくる場合は、融資などの他の資金調達手段を検討すべきでしょう。

3者間取引の場合は売掛先に知られてしまう

3者間ファクタリングの場合、債権譲渡について売掛先企業に通知されるため、資金繰りの悪化を知られてしまいます。取引先から「あのフリーコンサルは大丈夫か?」「あの会社は問題ないか?」などと不信感を抱かれる可能性があるようであれば、2者間取引を活用するなど、売掛先に知られないようにする必要があるかもしれません。

なお、案件仲介エージェントは支払いサイトの調整に柔軟に対応してくれることもあるため、そもそもコンサルティング報酬の入金を早めてもらえないか交渉するという選択肢も検討する価値があります。

ファクタリングを利用する際の注意点

悪質なファクタリング業者が存在する

ファクタリングは、他の金融業とは異なり、事業を開始するにあたって、営業許可や免許登録などが必要ありません。そのため、ファクタリング業者には、「ファクタリングを装って高金利の貸付けを行う闇金業者(偽装ファクタリング業者)」や「著しく高い手数料を課す悪質なファクタリング業者」などの悪質な業者が存在します。

金融庁からも注意喚起がされており、ファクタリング業者を選ぶ際には十分に注意する必要があります

中小企業の経営者などを狙い、貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。

金融庁「ファクタリングの利用に関する注意喚起」

悪質なファクタリング業者は以下のような手口を使います。

- ファクタリング業者を装って集客しつつ、相談時に「好条件」をにおわせて、融資に誘導する(貸金業登録をしていない違法業者からの融資)

- ファクタリング契約と偽って、実際には売掛金を担保とした融資契約を結ばせて、高利な貸付をされる

- 償還請求権を認めるウィズリコース契約となっており、売掛金の回収不能時に、ファクタリング利用者が負担することとなっている

ファクタリングサービスを選ぶ際は、「運営企業が信頼できそうか」、「審査をしっかりと行っているか」等を確認しましょう。また、複数社から見積を取ることで、法外な手数料を設定している業者に気づけるようにすることも大切です。

ファクタリングサービスの選び方

フリーランスコンサルタントにとって、数あるファクタリング業者の中から自分に合ったサービスを選ぶのは簡単ではありません。ここでは、ファクタリング業者選びの際に押さえておくべきポイントを詳しく解説します。

- 審査スピード・入金タイミング

- 手数料やその他費用が適正か

- 申込手続きに手間がかからない

- 2者間・3者間取引の両方に対応している

- 個人事業主でも利用可能である ※個人事業主のフリーコンサルの場合

- 運営会社が信頼できる

審査スピード・入金タイミング

資金繰りに窮している時は、一刻も早く資金を調達したいはずです。ファクタリング業者の審査スピードには、数日かかるところもあれば最短即日のところまで幅があります。資金ニーズの緊急度に応じて、なるべく審査が早い業者を選ぶのがベターです。審査が通ってから買取金の入金までのスピードも、業者選びの判断材料になるでしょう。

手数料やその他費用が適正か

手数料やその他費用が適正か ファクタリングのコストは業者によってまちまちで、手数料だけでなく事務手数料や登録料などの名目で追加費用を徴収するケースもあります。複数のファクタリング業者から見積を取得し、納得感のある料金体系の業者を選びましょう。

申込手続きに手間がかからない

忙しいフリーランスコンサルタントにとって、ファクタリング業者に足を運んで申し込み手続きをするのは大きな負担です。書類の提出もオンラインで完結できれば、それだけ手間も時間も省けます。

最近は、申込みから審査、契約締結、入金までの一連の流れをすべてオンラインで完結できるファクタリング業者が増えています。24時間365日いつでも申し込みできるのも魅力です。対面や電話でのやり取りが必要な業者よりも、Webで完結できる業者を選ぶと便利でしょう。

また、審査にあたっては様々な書類の提出を求められますが、2点ほどの提出書類のみで審査可能な業者もあります。あまりにも審査が甘い業者は闇金業者の可能性もあるので選ぶべきではありませんが、書類提出の負担が軽い方が便利でしょう。

2者間・3者間取引の両方に対応している

2社間ファクタリングと3社間ファクタリングには、それぞれ一長一短があります。2社間取引なら売掛先に知られずに資金調達ができる一方、3社間取引の方が審査通過率が高く、手数料も安いというメリットがあります。

ファクタリング業者の中には、2社間取引のみ、あるいは3社間取引のみを扱う会社もあれば、両方に対応している会社もあります。取引先との関係性やキャッシュフローの状況に応じて、臨機応変に2社間/3社間を使い分けられると便利です。

個人事業主でも利用可能である

ファクタリングサービス業者の中には法人のみを顧客とする事業者もあります。そのため、法人を設立しておらず、個人事業主として活動しているフリーランスコンサルタントの方の場合は、個人事業主へのファクタリング対応可否や実績を確認しましょう。

運営会社が信頼できる

ファクタリングサービスの運営企業が信頼できることは最も重要です。前述したとおり、ファクタリング業界には悪徳業者も存在するため、運営企業についてはしっかりと確認しましょう。以下のような観点で確認することをおすすめします。

- コーポレートウェブサイトなどがあり、会社の情報がしっかりと公開されている

- 上場企業や長年継続している会社である

- ファクタリングサービスの利用の流れなどがウェブ上等で明確に説明されている

- 問い合わせ・見積依頼への対応が信頼できる

特に3者間取引の場合は、ファクタリング会社と売掛先の間でコミュニケーションが発生する可能性があります。売掛先であるクライアントや案件仲介エージェントは、フリーランスコンサルタントにとって大切なクライアントであり、ビジネスパートナーです。クライアントやエージェントから無用な不信感を持たれないように、安心感のある対応や配慮ができるファクタリング会社を選ぶべきです。

おすすめのファクタリングサービス(厳選5社)

\ フリーランスコンサルタントにおすすめのファクタリングサービス /

“信頼と実績”のある業者のみをPick Up

BE TRADING(ビートレーディング)

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 運営会社設立 | 2012年 |

| 取引実績 | 5.8万社以上との取引実績/1,300億円以上の累計買取実績 |

| スピード | 最短即日入金 |

| 手続き | オンライン完結 |

| 審査書類 | 以下2点のみ 売掛先からの入金が確認できる通帳のコピー(表紙付2か月分) 売掛債権に関する書類(契約書・発注書・請求書など) |

| 対応取引 | 2者間取引・3者間取引 |

| URL | ウェブサイトを見る |

- 10年以上のファクタリング実績があり、5.8万社以上の取引実績・累計買取金額1,300億円以上

- WEBフォーム・メール・電話に加えて、LINEでも相談や書類提出が可能

- 「オンライン契約に加えて、来社や訪問での対面契約も可能」「オペレーターや営業担当者の顔や人となりをウェブサイト上で公開」など、安心感がある

一般社団法人 日本中小企業金融サポート機構

| 運営法人 | 一般社団法人 日本中小企業金融サポート機構(JFSA) |

|---|---|

| 運営法人設立 | 2017年 |

| 取引実績 | 8,000社以上との取引実績/200億円以上の支援実績 |

| スピード | 最短即日入金 |

| 手続き | オンライン完結 |

| 審査書類 | 以下2点のみ 通帳のコピー(表紙付き、3か月分) 売掛金に関する資料(請求書・契約書など) |

| 対応取引 | 2者間取引・3者間取引 |

| URL | ウェブサイトを見る |

- 非営利の一般社団法人が運営するファクタリングサービス

- 財務局及び経済産業局が認定する「経営革新等支援機関」でもあり、安心感がある

- ウェブサイト上で簡単な2つの質問に回答する(所要時間10秒)と調達可能額が分かる「即日調達診断」を提供

QuQuMo(ククモ)

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 運営会社設立 | 2017年 |

| 取引実績 | 取引実績多数 |

| スピード | 最短即日入金(最短2時間) |

| 手続き | オンライン完結 |

| 審査書類 | 以下2点のみ 入出金明細(保有する全銀行口座の入出金明細直近3ヶ月分) 請求書(請求金額・入金日が確定しているものに限る) ※個人事業主の場合は「開業届け又は確定申告書」「健康保険証」も必要 |

| 対応取引 | 2者間取引 |

| URL | ウェブサイトを見る |

- 最短2時間のスピーディな現金化が可能で、手数料も業界最安クラスの1%~

- 2者間取引でも「債権譲渡登記」が不要なため、余計な手間やコストもかからない

- メガバンクなども加入する一般社団法人オンライン型ファクタリング協会の会員企業なので安心

ペイトナーファクタリング

| 運営会社 | ペイトナー株式会社 |

|---|---|

| 運営会社設立 | 2019年 |

| 取引実績 | 累計申請件数10万件以上 |

| スピード | 最短即日入金(最短10分) |

| 手続き | オンライン完結 |

| 審査書類 | 以下3点のみ 支払い期日が確定している請求書 口座入出金明細 (初回利用時のみ)顔写真付き身分証 |

| 対応取引 | 2者間取引 |

| URL | ウェブサイトを見る |

- 有名スタートアップ企業のペイトナー株式会社が運営するファクタリングサービス

- 申込から入金まで最短10分となっており、圧倒的な手軽さ・スピードが魅力

- 累計申請件数10万件以上で、フリーランスや個人事業主との取引実績多数

FREENANCE(フリーナンス)即日払い

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 運営会社設立 | 2002年 |

| 取引実績 | フリーランスの利用実績多数 |

| スピード | 最短即日入金 |

| 手続き | オンライン完結 |

| 審査書類 | 以下2点のみ 請求書 公的身分証(会員登録時に必要) |

| 対応取引 | 2者間取引 |

| URL | ウェブサイトを見る |

- 上場企業のGMOグループが運営するファクタリングサービス

- 手数料は請求書額面の3%~10%と公開されており明朗会計

- フリーナンスではファクタリング以外にも、フリーランス向けの損害賠償保険等を提供

よくある質問

- 審査に落ちた場合はどうすればいい?

-

審査結果に不服がある場合は、まずはファクタリング業者に理由を聞いてみましょう。例えば必要書類の不備が原因なら、書類を追加提出することで審査のやり直しに応じてもらえるかもしれません。あるいは、2社間で通らなかった案件が3社間なら通るケースもあります。 審査落ちの理由が売掛先企業の信用力不足にある場合は、別の売掛先の債権で申し込むのも一案です。どうしても通らないようなら、別の資金調達方法を検討するのがよいでしょう。

- 個人に対する売掛金でもファクタリング可能?

-

基本的に、ファクタリング業者は事業者に対する売掛金しか取り扱いません。個人への売掛金は、債権の正当性を証明する書類が整いにくいことに加え、支払い能力の見極めが難しいという理由から審査が通りづらい傾向にあります。

- ファクタリングを利用した際はどのように仕訳をする?

-

ファクタリングは売掛金の売買のため、売掛金が減り、現金が増えるという会計処理を行います。例えば100万円をファクタリングして、10万円の手数料を支払った場合、以下のような仕訳となります。

借方 貸方 現金 90万円 売掛金 100万円 売掛債権売却損 10万円 - ファクタリング取引に消費税はかかる?

-

ファクタリング取引は非課税取引のため、消費税はかかりません。

- 保証ファクタリングと買取ファクタリングの違いは?

-

買取ファクタリングは本記事で説明しているように、以下の特徴があります。

- 売掛債権を現金化し、資金調達することが目的

- 一定の手数料を支払うことで、債権をすぐに現金化できる

一方で、保証ファクタリングは以下の特徴があります。

- 売掛債権の貸し倒れリスクを軽減することが目的

- 保険料を支払うことで、万一取引先が支払不能になった場合に、保証限度額内で未回収金がもらえる

- すぐに現金化できるわけではなく、取引先から売掛金が支払われた場合は、保険料は無駄になる

つまり保証ファクタリングは保険のような商品です。

- 約束手形とファクタリングは何が違う?

-

ファクタリングでは帳簿上の売掛金を現金化するのに対し、手形割引では現物の有価証券である受取手形を現金化します。