【これだけ見ればOK!】フリーコンサルの法人化・マイクロ法人設立のやり方 完全ガイド

個人事業主として活躍しているフリーランスコンサルタントの方の中には、節税や事業拡大などを理由に法人化について検討している方も少なくありません。

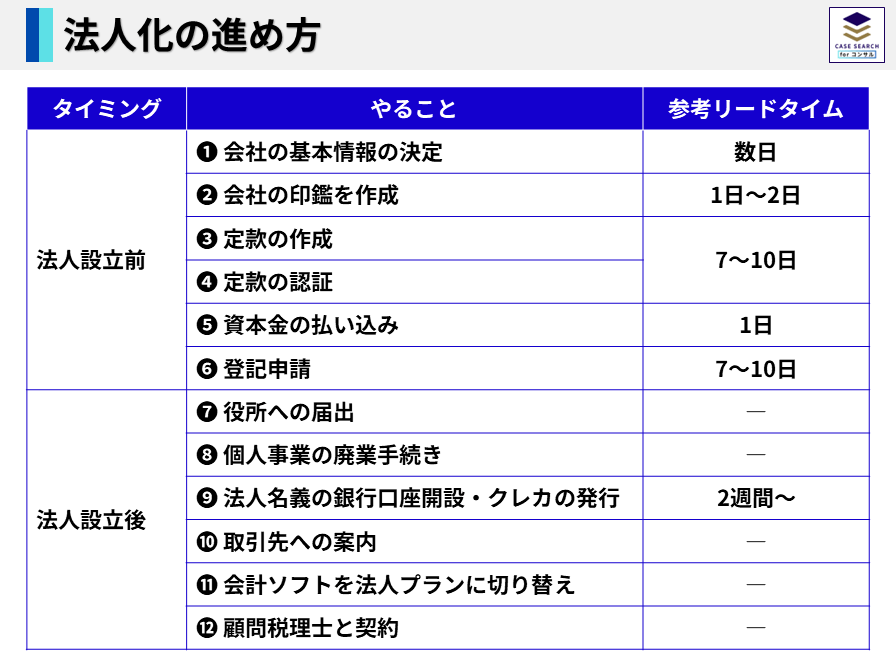

法人化するにあたっては、会社の基本情報を決めたり、登記をしたりと様々な書類の準備や手続きを行う必要があります。

本記事では法人化・マイクロ法人設立を行うフリーランスコンサルタントの方向けに、「法人設立の進め方」についてどこよりも詳細かつ分かりやすく解説します。(ブックマークをしておくと便利です!)

- フリーランスコンサルタントの法人化・法人設立の進め方が分かる

- 法人化にあたって注意すべき点やポイントを理解できる

- 法人設立を効率的に行う方法がわかる

\ 気になる疑問にジャンプ! /

法人化・マイクロ法人設立の進め方

法人化(法人成り)とは、個人事業主として事業を行っている方が、会社を設立して事業を引き継ぐことをいいます。

マイクロ法人とは従業員を雇わず、会社の代表者が1人で経営する会社のことをいいます。

法人化・法人設立は以下のステップで進めていきます。

1. 会社の基本情報の決定

1-1. 会社形態

営利法人でよく選ばれる会社形態として、「株式会社」と「合同会社」の2種類があります。

株式会社と合同会社の違いは以下の通りです。

| 比較項目 | 株式会社 | 合同会社 |

|---|---|---|

| 出資者 | 株主 | 社員 |

| 出資者の責任 | 有限責任 | |

| 出資分(株式/持分)の譲渡 | 原則自由 | 原則、他の全社員の承認が必要 |

| 設立手続き | やや煩雑 | 比較的簡素 |

| 設立費用目安 | 約25万円 | 約10万円 |

| 税制面 | 両社で違いはない | |

| 利益分配 | 出資比率に応じて分配 | 自由に決められる |

| 株式市場への上場 | 上場できる | 上場できない |

| 所有と経営の関係 | 所有と経営は分離 | 所有と経営は一致 |

| 意思決定機関 | 株主総会 | 社員総会 |

合同会社は設立の手間・コストが低く、会社経営の自由度も高いため、本国のルールに合わせて経営したい外資系企業の日本法人などが会社形態として選択する傾向があります。コンサルティング業界においては、PwCコンサルティングやデロイト トーマツ コンサルティングなどの監査法人系ファーム(Big4)については、合同会社の形態を選択しています。

フリーコンサルは株式会社と合同会社のどちらを選ぶべき?

基本的に株式会社の方が知名度が高く、取引先からも安心してみられることが多いと考えられます。また、将来的にコンサルティング以外の事業へも拡大していきたい、上場や売却によるExitを考えているといった方は株式会社を選択するべきでしょう。

一方で、この先もマイクロ法人のままスモールビジネスを続けていきたい方、法人格が欲しいだけなのでコストを出来る限り抑えたい方の場合は、合同会社を選択することも考えられます。

- 将来的に事業を拡大していきたい方

- 株式による資金調達を行いたい方

- 将来的に株式上場や会社売却を行う可能性のある方

- 対外的な信用力を少しでも高めたい方

なお、実は営利法人には「合資会社」や「合名会社」といった会社形態もありますが、これらの形態では社員(出資者)が無限責任を負う(=会社が倒産したときなどに、個人として会社の債権者に対して負債総額の全額を支払う責任を負う)ため、選択する人は少ないです。

1-2. 商号(会社名)

商号(会社名)を決める必要があります。自身の事業に対する想いなどを会社名に込めることは勿論ですが、以下のようなルールを守る必要があります。

ルール①:他社に似た会社名は使用しない方がよい

会社の住所が異なっていれば、他社と同じ名前であっても登記することは可能です。しかし、同一あるいは類似した会社名の場合、不正競争防止法により損害賠償を求められる恐れがあります。また、会社名が他社の商品名やサービスと似ている場合も、商標権の侵害で訴えられるケースもあります。

類似の会社名が存在するかは以下のウェブサイトから確認することができます。

加えて、商品やサービスなどの登録商標については以下のウェブサイトから確認できます。

ルール②同じ住所で同じ会社名は使用できない

近年、バーチャルオフィスで登記する企業が増えています。バーチャルオフィスでは複数の企業が同じ住所で登記することになりますが、同じ住所で同じ会社名の場合は登記することができません。シェアオフィスやバーチャルオフィスの住所での登記を検討している場合は、事前に入居している会社の社名を確認しておきましょう。

法人設立後、法人としてのメールアドレスの取得やコーポレートサイトの公開等を行うことになります。その際、社名と合ったドメインが取得可能かどうかは事前に確認しておきましょう。他社がすでにそのドメインを利用している場合は、社名に近いドメインが使えないことになりかねません。

なお、ドメインが取得できるかどうかはお名前ドットコムやエックスサーバードメイン等のドメイン取得サービスで簡単に調べることができます。

- 会社名は後から変更できる?

-

会社名は後から変更可能です。実際、会社名よりもサービス名が有名になったために、会社名をサービス名に合わせて変更するケースなどはよくあります。

1-3. 事業目的

定款や登記簿への記載が必要な事業目的について決めます。事業目的とは会社設立にあたって、会社として何を事業とするのか具体的に明示するものです。

会社の基本的なルールを定めた書類のことを定款と呼びます。会社を作る際には、必ず作成しなければならず、公証役場で公証人の認証を受けるという手続きも必要です。

例)野村総合研究所の定款に記載された事業目的

(目 的)第2条 当会社は、次の事業を営むことを目的とする。

(1)経済、金融・資本市場および企業に関する研究調査業務

(2)自然科学および産業上の諸技術に関する総合的な研究調査業務

(3)人文科学および経営上ならびに国および地方自治体等の政策についての諸問題に関する総合的な研究調査業務

(4)経営、各種事業および情報システム等に関するコンサルティング業務

(5)情報システム、コンピュータネットワークシステム、ソフトウェア、ハードウェアおよびデータベースの企画、設計、開発、販売、構築管理、保守および運用に関する業務

(6)前号に関する建築工事ならびにオフィス環境の設計、監理および施工

(7)情報提供サービス、情報処理サービスおよび情報通信サービス

(8)コンピュータネットワークシステムを用いた通信販売業務および金融業務

(9)出版物および電子コンテンツ(電子媒体情報)の製作および販売

(10) コンピュータソフトウェアおよびハードウェアの賃貸

(11) 有価証券等に関する投資顧問業務

(12) 前各号に関する教育研修業務

(13) その他前各号に附帯または関連する一切の業務

参考)株式会社野村総合研究所 定款

コンサルティング業を行う場合、特に記載内容の制限や決まりはなく、自由に事業目的を記載できます。

事業目的を決めるにあたっては、以下のポイントに注意してください。

ポイント①:将来行う可能性のある事業も記載する

コンサルティング以外の事業を行う可能性がある方は、将来的に行う可能性のある事業をすべて記載しておきましょう。会社は、事業目的に記載されていない事業でも行うことはできますが、会計上は雑収入の扱いとなります。本業と比較して雑収入が多いと印象があまり良くなく、融資などに影響が出る可能性もあります。

ポイント②:多くても5~10個程度にしておく

将来行う可能性のある事業は記載しておくべきである一方、あまりに多く事業目的を記載しすぎるのも印象が悪いため、多くても5~10個程度にしておきましょう。

ポイント③:「前各号に付帯関連する一切の事業」という文言を入れる

事業目的の最後に「前各号に付帯関連する一切の事業」と記載することで、記載した事業目的に関連性がある事業を幅広くカバーできるため、記載しておきましょう。

- 事業目的は後から変更できる?

-

事業目的は後から追加・変更可能です。ただし、事業目的を変更するには改めて登記申請する必要があり、変更登記手続きには時間と費用(登録免許税3万)がかかります。

1-4. 本店所在地

本店所在地は、登記簿に登録する会社の住所です。

フリーランスコンサルタントがマイクロ法人などを設立する場合は、自宅やレンタルオフィス、シェアオフィス、バーチャルオフィスなどを選ぶことが多いです。

特にバーチャルオフィスは非常に手頃な値段で、都心の住所を登記などに利用できるため、フリーランスの方に人気があります。なお、オフィスを移転した場合は本店移転登記をすれば、登記上の住所も変更できます。

1-5. 資本金

会社法改正により、現在では資本金1円から会社を設立することができますが、実際は会社としての信頼性等の観点から、100万円以上など一定程度の金額にする方が多いです。

最新の総務省調査「令和3年経済センサス‐活動調査」によると、常用雇用者0~4名の企業の場合、資本金500万円以下の会社が約50%となっています。

| 資本金 | 企業数 | 割合 | 累積割合 |

|---|---|---|---|

| 300万円未満 | 6,408 | 14.4% | 14.4% |

| 300~500万円未満 | 14,933 | 33.5% | 47.9% |

| 500~1,000万円未満 | 7,138 | 16.0% | 64.0% |

| 1,000~3,000万円未満 | 13,619 | 30.6% | 94.5% |

| 3,000~5,000万円未満 | 1,222 | 2.7% | 97.3% |

| 5,000万円~1億円未満 | 786 | 1.8% | 99.0% |

| 1億円以上 | 427 | 1.0% | 100% |

※全国・全産業を対象としている

※総数から不詳を除いた数を母数として割合を計算

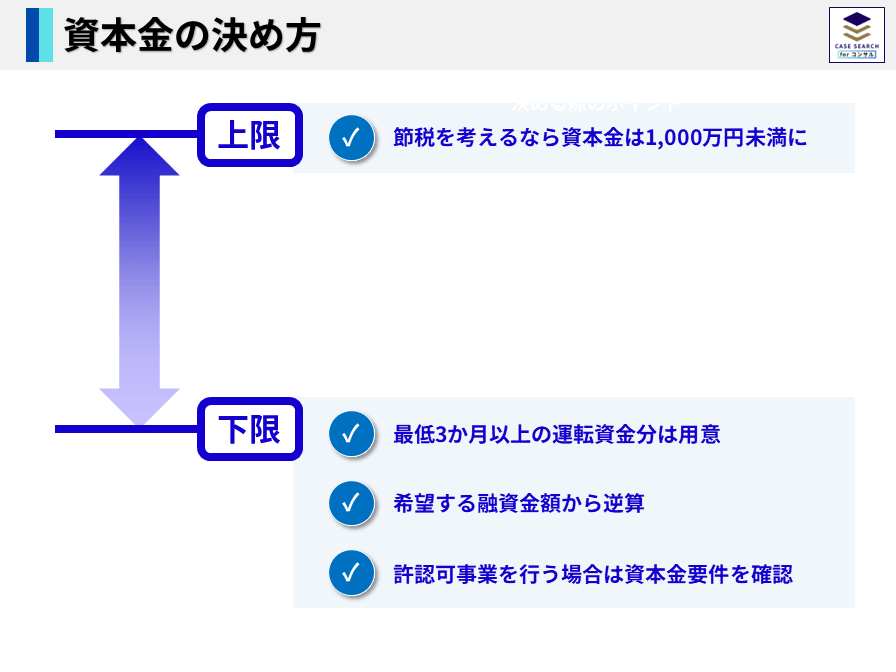

資本金をどのように決めるべきか?

資本金は以下の観点で、上限と下限を決め、最終的には自身が拠出できる金額の中で決めましょう。どうしても悩む方は、上記の表のとおり、マイクロ法人のボリュームゾーンである資本金300万円~500万円にしておくと良いかもしれません。

<資本金の上限を決める際の観点>

節税を考えるなら資本金は1,000万円未満にする

資本金が1,000万円未満の場合、2期目まで消費税の納税義務がありません。また、1,000万円以下の場合は法人住民税の均等割り部分も7万円と負担が低く、加えて法人税において様々な優遇税制を受けることができます。

資本金 | 消費税 | 法人住民税(従業員50人以下) | 法人税における優遇税制 | |||||

|---|---|---|---|---|---|---|---|---|

| 法人税の軽減税率 | 交際費の定額控除限度額800万円 | 一定の設備投資を行った場合の税額控除 | 一定の設備投資を行った場合の特別償却 | 30万円未満の少額減価償却資産の損金算入 | 欠損金の繰戻還付 | |||

| 1,000万円未満 | 1~2期目納税義務なし | 7万円 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 1,000万円以上~3,000万円以下 | 1期目から納税義務あり | 18万円 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 3,000万円超~1億円以下 | 〇 | 〇 | ― | 〇 | 〇 | 〇 | ||

| 1億円超~ | 29万円~ | ― | ― | ― | ― | ― | ― | |

※正確には、消費税については1,000万円以上の場合に1期目から納税義務が発生し、法人住民税については1,000万円超の場合18万円となる。

国税庁「消費税納税義務の免除」

総務省「法人住民税」

国税庁「措置法上の中小法人及び中小企業者」

個人事業主と法人は別人格であるため、個人事業主時代に課税売上高が1,000万円を超えており課税事業者となっていた場合も、法人成り(法人化)すると、法人として前々事業年度の売上高が1,000万円を超えていたかどうかで判断されます。

そのため、個人事業主時代に課税事業者となった場合も、法人化することで再び免税事業者となることができます。ただし、個人事業主時代と同様に特定期間における課税売上高や給与が1,000万円を超える場合は、2期目から消費税の納税義務が発生します。

<資本金の下限を決める際の観点>

最低3か月以上の運転資金分は用意

事業開始後すぐに資金繰りに困らないように、一般的には3か月以上の運転資金を最低限資本金として用意しておく方がよいといわれています。

希望する融資金額から逆算

もし融資を受ける予定がある場合は、希望の融資金額から逆算して資本金を決めることも必要です。

創業期に融資を受ける際、日本政策金融公庫から新創業融資(現在は新規開業資金制度にリニューアル)を受ける方が多いです。日本政策金融公庫の創業融資では、融資限度額は7,200万円(うち運転資金4,800万円)となっていますが、実際に借りられる金額は自己資金の3倍前後といわれています。実際、新規開業実態調査のデータをみても、開業時の借入金額は自己資金の約3倍程度となっています。

日本政策金融公庫「2023年度新規開業実態調査」開業時の資金調達額平均

| 年度 | 自己資金(万円) | 借り入れ(万円) | 借入が自己資金の何倍か |

|---|---|---|---|

| 2020年 | 266 | 825 | 3.1倍 |

| 2021年 | 282 | 803 | 2.8倍 |

| 2022年 | 271 | 882 | 3.3倍 |

| 2023年 | 280 | 768 | 2.7倍 |

資本金要件のある許認可事業を行う場合は注意

特定の事業については、行政機関から許認可を得る必要があります。この許認可には一定以上の資本金額が要件となる場合があります。たとえば、フリーランスコンサルタントの方の中には、コンサル業と平行して、コンサルティング業界等への転職支援、いわゆる人材紹介業を行う方も少なくありませんが、人材紹介業(有料職業紹介業)の許認可を得るには、資本金が500万円以上必要となっています。

1-6. 決算期

個人事業主の場合は、確定申告の会計期間が1月1日~12月31日までと定められていますが、法人化すると、決算期を自由に決めることが可能になります。

フリーランスコンサルタントの場合、決算期の決め方として以下の観点があります。

- 消費税の免税期間を長くする

- 顧問税理士の繁忙期を割ける

消費税の免税期間を長くする

資本金が1,000万円未満として消費税の免税を受けている場合、決算月を会社設立月の前月とすることで、1期目の期間を最も長くすることができ、消費税節税の観点から有利となります。

ただし、報酬金額の高いフリーランスコンサルタントの場合、1期目の6か月間での課税売上や給与が1,000万円を超えてしまい、2期目から課税事業者になることも多いため、自社の売上や給与の見込から、消費税免税を意識して決算月を決める意味があるかどうかは確認しておきましょう。

顧問税理士の繁忙期を避ける

決算月を会社の繁忙期と重ねないようにすべきとよく言われますが、フリーランスコンサルタントの場合、クライアントの予算の都合で多少受注しやすい時期はあれど、それほど明確に繁閑があるわけではありません。それゆえ、フリーランスコンサルタントの場合は、事業の繁忙期よりも、顧問税理士の繁忙期を割けることを意識した方がよいでしょう。

法人化すると、個人事業主のように決算を自身で行うことは基本的に難しいため、顧問税理士と契約することが一般的です。顧問税理士を雇うと、記帳や決算を税理士に代行してもらうことになりますが、税理士が忙しい時期に決算月を設定すると、決算の対応が遅れたり、質問にすぐに回答してもらえなかったり、そもそも顧問税理士を引き受けてもらえなかったりする可能性があります。そのため、多くの会社が決算月を設定している3月などは避けた方が無難かもしれません。

1-7. 役員報酬

法人を設立すると、自身に対する役員報酬を決める必要があります。

役員報酬は一定の条件を満たせば全額を損金に算入することができるため、節税につながります。一方で、役員報酬は事業年度ごとに一度だけ変更でき(期首から3か月以内)、その後は決定した役員報酬を毎月固定費として支払う必要があるため、あまりに高い金額を設定すると自社の資金繰りに影響を与えます。

なお、会社設立後から3か月以内に役員報酬の金額を決めらなければ損金に算入できなくなるため、可能であれば法人設立の段階から検討しておきましょう。

役員報酬を決める際には以下がポイントとなります。

- 月々の売上やコストをシミュレーションした上で報酬額を決める

- 節税の観点を意識して報酬額を決める

月々の売上やコストをシミュレーションした上で報酬額を決める

役員報酬は一度金額を決めると基本的には年度内は変更することができず、毎月固定費として発生します。そのため、個人事業主時代のコンサルティング売上や経費をもとにシミュレーションを行い、支出可能な金額に設定する必要があります。

節税の観点を意識して報酬額を決める

役員報酬が高額になるほど、会社が負担する健康保険や厚生年金などの社会保険料の負担は増加します。また、役員報酬を受け取った個人としての所得税も増えます。役員報酬を決める際は会社および個人としての節税の観点から金額を決めることをおすすめします。自分で計算する手間を省きたい方は税理士に相談してみるのもよいかもしれません。

役員報酬を払わないことは可能?

役員報酬には給与のように最低賃金額が適用されないため、役員報酬は0円でも問題ありません。役員報酬が無い場合、社会保険に加入しなくてもよくなります。一方で、健康保険や厚生年金のような社会保険に加入したい場合は、健康保険・厚生年金それぞれの最低保険料以上の役員報酬を支払わなければ加入できない可能性もあるため、一定以上の役員報酬を支払う必要があります。(協会けんぽの場合は月に約12,000円程度の役員報酬は必要)

2. 会社の印鑑を作成する

2021年の法改正によって、オンラインで登記申請した場合は、印鑑届書の提出が任意となったため、印鑑を登録しなくても会社を設立することができるようになっています。

ただし、実際に事業を行ううえでは銀行に融資を依頼する際や行政に許認可を依頼する際、取引先と重要な契約を取り交わす際などは、以前として実印での押印や印鑑証明書の提出の提出が必要となることも少なくありません。そのため、会社設立時には従来どおり印鑑を作成することをオススメします。

印鑑には主に以下の3種類がありますが、少なくとも実印については作成しておきましょう。

| 印鑑の種類 | 用途 |

|---|---|

| 代表者印(実印) | 会社で最も重要な印鑑 登記申請書への押印 重要な契約書への押印 |

| 銀行印 | 法人口座の開設時に用いる印鑑 法人用銀行口座の開設届出書への押印 銀行との取引に関する書類への押印 ※実印と同じものを用いても問題はないが、実印の使用頻度が高くなり、紛失や盗難のリスクが高まるため、印鑑を分けることが多い |

| 角印 | 請求書などの捺印に利用する印鑑 社内文書への押印 領収書や発注書、見積書などへの押印 郵便物の受取印 ※業務の中で頻繁に利用する印鑑であり、従業員に預けることも多いため、実印とは分ける。最近は電子契約が増えているため、使用頻度は減っている |

印鑑については、ハンコヤドットコム等のようにオンラインで即日数千円から作成できるサービスも多いため、それほど手間なく作成することが可能です。freee会社設立のようなオンライン法人設立サービスを利用している場合もサービス内で購入が可能となっていることが多いです。

3. 定款を作成する

会社を設立する際、会社の基本的なルールを定めた文書である定款を必ず作成する必要があります。

定款に記載する内容には「絶対的記載事項」「相対的記載事項」「任意的記載事項」があります。

| 絶対的記載事項 | 相対的記載事項 | 任意的記載事項 |

|---|---|---|

| 必ず記載 | 金銭トラブル防ぐために記載 | 記載は自由 |

| ・目的 ・商号(会社名) ・本店の所在地 ・資本金 ・発起人の氏名および住所 | ・現物出資 ・財産引受 ・発起人の報酬や特別利益 ・設立費用 | ・事業年度 ・役員報酬の決め方 ・株主総会に関する事項 等 |

定款の記載例については、日本公証人連合会のウェブサイト上でフォーマットが公開されています。

なお、定款の作成を専門家に依頼したい場合、行政書士あるいは司法書士に依頼することができます。行政書士や司法書士には定款の作成だけでなく、後述する定款認証まで依頼することができます。

自分で定款の作成を行う方は、freee会社設立やマネーフォワードクラウド会社設立、弥生のかんたん会社設立などのオンライン法人設立サービスを利用すれば、画面の指示に従って必要項目を記入していくだけで定款や会社設立に必要な書類を作成できるため非常に便利です。

4. 定款の認証を受ける

定款認証とは、作成した定款の正当性を公証人に証明してもらう手続きのことです。定款認証を行うことで正当な定款であると公的に証明することで、定款の紛失や改ざんなどのリスクを防ぐことができます。

定款認証は以下の流れで進めます。

4-1. 公証役場の予約をとる

定款の作成が完了次第、本店所在地を管轄する公証役場の予約を取ります。(事前の予約なしに公証役場に行っても認証は受けられない)なお、日本公証人連合会のホームページからWeb上で予約を取ることができます。

4-2. 公証人の認証を受ける

公証役場の予約日に、必要書類や認証手数料を持参して公証人の認証を受けます。

- 定款認証に必要な書類は?

-

- 印刷し、製本した定款を3通提出

- 発起人個人の印鑑と印鑑証明書

※現在、個人の印鑑証明書はマイナンバーカードがあれば全国のコンビニで取得可能

- 定款認証手数料は?

-

資本金に応じて手数料は異なります。

資本金 定款認証手数料 100万円未満 3万円 100万円以上~300万円未満 4万円 300万円以上 5万円 また、紙の定款の場合は謄本(コピーのこと)が必要で、1ページにつき250円の手数料がかかるため、「250円 ×(定款のページ数 + 認定書)」の手数料がかかり、2,000円前後となることが一般的です。

さらに、紙の定款は課税文書となるため、収入印紙代(印紙税)として4万円が必要です。

ただし、電子定款の場合は、謄本や収入印紙代は不要です。

- 電子定款とは?

-

電子定款とは電子文書形式(PDF)で作成された定款のことです。電子定款の場合、認証の申請は、登記・供託オンライン申請システム「登記ねっと 供託ねっと」または、デジタル庁のマイナポータル「法人設立ワンストップサービス」から、オンラインで行うことができるため、自宅からでも定款認証の申請が可能となります。また上述のとおり、電子定款の場合は収入印紙代などもかかりません。

一方で、認証された電子定款については公証役場に赴いて受け取る必要があります。電子定款では認証された定款が電子データのため、受け取るためにUSBメモリやCD-Rなどの電子記録媒体を持参します。

5. 資本金の払い込み

定款認証完了後、定款で定めた資本金の金額を、発起人個人の口座に振り込みます。この段階ではまだ会社が設立されていないため、一旦個人の銀行口座に資本金を払い込みます。(普通預金口座で問題ありません)この際、預入ではなく振込であることに注意してください。

振込後、銀行の通帳の表紙(表紙と表紙裏)と振込内容が記帳されているページをA4サイズでコピーしておきましょう。これらの書類は登記申請の際に必要となります。

なお、インターネットバンキングを利用している場合は以下が分かる個所をコピーしておきます

- 銀行名、支店名、預金種別、口座番号

- 口座名義人の氏名

- 振り込み内容が記載されている箇所

5. 登記申請

法務局で登記申請を行います。登記を申請した日が会社設立日になるため、設立日にこだわりがある方は、その日に登記を申請できるよう余裕をもって準備をしましょう。

一般的に株式会社の登記申請で必要書類は以下のとおりです。

5-1. 登記申請の必要書類

- 登記申請書

- 定款

- 登記免許税納付台紙(収入印紙を貼って登録免許税を納めます)

- 代表取締役の印鑑証明書

- 発起人決定書

- 出資金の払込証明書

(出資全額の払込みの受領を証明する書面に預金通帳の写しを綴じたものなど) - 印鑑届出書(会社印の登録のため)

- 印鑑カード交付申請書

- 登記事項を記載した書面又は保存したCD-R

freee会社設立やマネーフォワードクラウド会社設立、弥生のかんたん会社設立などのオンライン法人設立サービスを利用すれば、画面の指示に従って必要項目を記入していくだけで必要な書類を作成できるため非常に便利です。

5-2. 登記申請の費用

登録免許税として、「150,000円または資本金額×0.7%」のいずれか高い方を納めます。

各地域の市区町村が、特定創業支援等事業と呼ばれる、創業希望者に対して行われる経営や財務等の知識習得を目的としたセミナーや個別相談などを行っています。これらのセミナー等を受けて、受けたことの証明書(「特定創業支援事業証明書」)を発行してもらい、会社設立登記の際に提出すれば、登録免許税を半額にすることができます。

5-3. 登記の申請方法

法務局の窓口、郵送、オンラインで申請が可能です。窓口の場合、提出書類に不足がないかを窓口でチェックしてもらえるため、登記申請に不安がある人にはおすすめです。

なお、登記申請後、登記が完了するまでに通常7日~10日程度かかります。

6. 法務局から必要書類の受取

会社設立(登記)完了後、法務局にて以下の3点の手続きを行います。

6-1. 印鑑カードの取得

印鑑カードとは、会社の実印の正当な所持者であることを証明するカードです。会社の印鑑証明書の請求に必要となるため、法務局で取得します。法人登記時に「印鑑カード交付申請書」を一緒に提出しておくと、スムーズに交付を受けることができます。

6-2. 印鑑証明書の取得

法務局で、印鑑証明書交付申請書の提出と印鑑カードの提示を行うことで、印鑑証明書を取得できます。印鑑証明書は、税務署等の役所への法人設立届出(設立後2か月以内)で必要となるため、事前に取得しておきましょう。

6-3. 登記事項証明書の取得

登記事項証明書(登記簿謄本)についても、税務署等の役所への法人設立届出時に必要となるため、法務局で取得しておきましょう。なお、印鑑証明書や登記事項証明書についてはオンラインでの申請も可能です。

7. 役所への届出

会社設立後に各種書類を税務署などの役所に届け出る必要があります。

\ 役所への届出書類一覧 /

| 届出先 | 書類 | 備考 |

|---|---|---|

| 税務署 | 法人設立届出書 | |

| 給与支払事務所等の開設届出書 | ※従業員がいる場合 | |

| 青色申告の承認申請書 | ||

| 源泉所得税の納期の特例の承認に関する申請書 | ||

| 減価償却資産の償却方法の届出書 | ※定率法を選択する場合 | |

| 棚卸資産の評価方法の届出書 | ※最終仕入原価法以外を選択する場合 | |

| 消費税課税事業者選択届出書 | ※課税事業者になる場合 | |

| 消費税簡易課税制度選択届出書 | ※簡易課税制度を選択する場合 | |

| 都道府県税事務所 市区町村役場 | 法人設立届出書 | |

| 年金事務所 | 健康保険・厚生年金保険新規適用届出 | |

| 健康保険・厚生年金保険 被保険者資格取得届 | ||

| 健康保険被扶養者(異動)届 | ※被扶養者がいる場合 | |

| 労働基準監督署 | 労働保険 保険関係成立届 | ※従業員がいる場合 |

| 労働保険 概算保険料申告書 | ※従業員がいる場合 | |

| 時間外・休日労働に関する協定届(36協定) | ※従業員がいる場合 | |

| ハローワーク | 雇用保険適用事業所設置届 | ※従業員がいる場合 |

| 雇用保険被保険者資格取得届 | ※従業員がいる場合 |

参考:国税庁「新設法人の届出書類」

8. 個人事業の廃業手続き

法人化すると、個人事業主ではなくなるため、廃業手続きを行う必要があります。個人事業の廃業届出書の提出は、廃業から1ヶ月以内に税務署にて行います。また、個人事業主のときに青色申告を利用していた場合は「所得税の青色申告の取りやめ届出書」を提出する必要があります。

- 廃業した年も確定申告は必要?

-

廃業後でも確定申告は必要となります。廃業した年の1月1日から廃業日までの所得に関する確定申告を行います。

9. 法人名義の銀行口座開設・クレカの発行

法人設立後は、法人名義の銀行口座を開設しましょう。法人口座を開設することで、取引先からの信用力が高まるとともに、クラウド会計ソフトとの連携で財務状況の管理や会計処理を効率化できます。同様に法人名義のクレジットカードも発行しましょう。

10. 取引先への案内

フリーランス案件を受託するクライアントや案件仲介エージェントに法人化したことを知らせましょう。改めて契約の締結などが必要となることがあります。

11. 会計ソフトを法人プランに切り替え

クラウド会計ソフト等では、個人事業主向けプランと法人向けプランが分かれており、個人事業主向けプランでは基本的に法人で作成・提出が必要となる書類に対応していないことが多いため、法人プランに切り替える必要があります。年間利用料なども金額が上がるため、注意しましょう。

12. 顧問税理士と契約

法人化後の決算申告作業は、個人事業主の確定申告とは比較できないほど、負荷が高くなります。また、法人から役員報酬という形で給与をもらう場合は、所得税の年末調整なども必要となってきます。自分でやろうとすると工数がかかりすぎ、本業のコンサルティング業務に支障をきたす可能性もあるため、法人を設立するタイミングで税理士と契約を結ぶことをおすすめします。

また、個人事業主から売掛債権などの資産を引き継ぐ場合なども専門家に相談できた方が安心のため、顧問税理士がいると心強いでしょう。

法人設立の実施方法

法人設立を行う方法として、「自分で設立」「専門家に依頼」「オンライン法人設立サービスを利用」の3つの選択肢があります。

以下の表のとおり、オンライン法人設立サービスでは合計額が約20万円程度と、コストを抑えることができます。

\ 法人設立方法の比較 /

| 費用項目 | 自分で設立(紙定款) | 専門家に依頼 | オンライン法人設立サービスを利用 |

|---|---|---|---|

| 印紙代 | 4万円 | 0円(電子定款) | 0円(電子定款) |

| 定款認証(資本金100万円以上~300万円未満の場合) | 4万円 | 4万円 | 4万円 |

| 登録免許税 | 15万円 | 15万円 | 15万円 |

| 手数料 | 0円 | 5~10万円 | 0.5万円 |

| 合計 | 23万円 | 24万円~29万円 | 19.5万円 |

また、オンライン法人設立サービスを利用することで、画面の指示に従って入力をしていくだけで、簡単に定款や登記申請書類を作成できます。定款の内容を反映した、役所への届出書なども自動で作成してくれるため、効率的に法人を設立することができるでしょう。

なお、専門家に依頼する場合は、行政書士や司法書士などに依頼することになります。

以下が、会社設立において各士業が代行できる業務の内容です。

| 会社設立関連の業務 | 司法書士 | 行政書士 | 税理士 | 社会保険労務士 |

|---|---|---|---|---|

| 定款作成 | 〇 | 〇 | × | × |

| 定款認証 | 〇 | 〇 | × | × |

| 登記申請 | 〇 | × | × | × |

| 税金関連の届出 | × | × | 〇 | × |

| 社会保険関連の届出 | × | × | × | 〇 |

| 労務関連の届出 | × | × | × | 〇 |

| 雇用保険関連の届出 | × | × | × | 〇 |

参考:日本行政書士連合会、日本司法書士連合会、日本税理士会連合会、全国社会保険労務士会連合会

フリーランスコンサルタント完全ガイド

フリーランスのコンサルタントとして独立・成功するために知っておくべきことを網羅。フリーコンサルの始め方・開業から案件獲得までの流れ・エージェントの選び方などを知りたい方は、「【完全ガイド】フリーコンサルの始め方や案件獲得のポイントを徹底解説」も合わせてご覧ください。

おすすめの案件マッチングサービス・エージェント

自身に合った案件紹介サービスを探している方は、「【61社徹底比較】フリーコンサル向けの案件マッチング・エージェントおすすめ」も合わせてご覧ください。

案件マッチングサービス・エージェントのクイック診断もおすすめ!