フリーランスコンサルタントにおすすめの事業用銀行口座(2026年最新版)

フリーランスのコンサルタントとして独立することを検討している方や独立の準備を進めている方には、事業用の銀行口座をつくることをおすすめします。なぜなら、事業用の銀行口座をつくっておくことで、経理や税務の負荷軽減や財務状況の可視化などのメリットがあるからです。

事業用銀行口座は、メガバンクや地銀・信用金庫、ネット銀行などで開設することができます。基本的にはフリーランスの方でもスピーディかつ手軽に事業用口座をつくることができる「ネット銀行」をおすすめしますが、信用金庫などで口座をつくるメリットもあります。

本記事では、フリーランスコンサルタントが「事業用口座をつくるメリット」「事業用口座を開設する銀行の選び方」「フリーコンサルにおすすめの銀行」などを詳しく解説します。

- フリーランスコンサルタントとして事業用銀行口座を開設するメリットが分かる

- 事業用銀行口座をつくる銀行の選び方が分かる

- 事業用銀行口座を開設する際におすすめのネット銀行が分かる

フリーランスコンサルタント完全ガイド

フリーランスのコンサルタントとして独立・成功するために知っておくべきことを網羅。フリーコンサルの始め方・開業から案件獲得までの流れ・エージェントの選び方などを知りたい方は、「【完全ガイド】フリーコンサルの始め方や案件獲得のポイントを徹底解説」も合わせてご覧ください。

おすすめの案件マッチングサービス・エージェント

自身に合った案件紹介サービスを探している方は、「【61社徹底比較】フリーコンサル向けの案件マッチング・エージェントおすすめ」も合わせてご覧ください。

案件マッチングサービス・エージェントのクイック診断もおすすめ!

フリーランスコンサルタントが銀行口座を

事業用とプライベート用で分けるメリット

フリーランスのコンサルタントが銀行口座を事業用とプライベート用で分けるメリットとして、以下の5つが挙げられます。

経理・会計の処理が容易になる

銀行口座を事業用とプライベート用で分けることで、経費管理が容易になります。

フリーランスコンサルタントとして独立すると、経営状況の可視化や確定申告書の作成を目的として、クラウド会計ソフトなどを利用して、日々の事業の売上や経費を正確に帳簿付けしていく必要があります。

クラウド会計ソフトを利用している場合、登録した銀行口座の残高や入金・出金情報を自動で反映してくれるため非常に便利なのですが、プライベートと兼用の銀行口座を利用していると、経理処理が複雑になります。具体的には、プライベートの入金や出金に関しては、「これは事業とは関係のない資金の流れである」ということを帳簿上に記録する必要があります。

例えば、銀行口座から3万円を引き出してプライベートで使う場合は以下のような仕訳処理が必要となります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 事業主貸 | 30,000円 | 普通預金 | 50,000円 | プライベートの支出 |

あるいは、個人のクレジットカードで1万円の買い物をし、銀行口座からその1万円が引き落とされた場合は以下のような仕訳処理が必要となります

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 事業主貸 | 10,000円 | 未払い金 | 10,000円 | プライベートの支出 |

上記のように、フリーコンサルフィーの受取や経費引き落としに利用する銀行口座を、プライベートと兼用している場合、多くの経理処理が必要となってしまいます。

事業用とプライベート用で銀行口座を分けておけば、上記のような仕訳は必要なくなるため、経費管理の負荷を大きく下げることができます。

財務状況が分かりやすくなる

事業用の銀行口座を開設することで、事業の正確な財務状況をひと目で把握できるようになります。

フリーランスコンサルタントとして活動する際、プライベートの口座で事業の収支を管理してしまうと、生活費と事業支出が混在し、金銭的な流れが非常にわかりづらくなってしまいます。この状態では、事業の収益性や資金繰りを適切に判断することが難しくなり、財務状況の全体像を掴むことが困難になるでしょう。

事業の財務状況が不透明だと、知らず知らずのうちに赤字に陥っていたり、資金不足に直面したりするリスクが高まります。赤字や資金不足に早期に気づかないと、事業継続が危ぶまれる事態に発展しかねません。

一方、事業用口座を作ることでお金の流れを明瞭化できれば、収支のバランスを定期的にチェックし、問題があれば速やかに改善策を打ち出すことが可能です。例えば、支出が収入を上回っている場合は、経費の削減や売上アップのために追加のコンサルティング案件を受注するなどの方策を講じる必要があります。また、資金繰りが苦しい場合は、支払いリードタイムを早めてもらえないかクライアントや案件紹介サービスに相談したり、必要に応じてファクタリングなどのサービスを利用するなどの対応が求められるでしょう。

このように、事業用口座を通じて正確な財務状況を把握することは、フリーランスコンサルタントとして事業を継続していく上で非常に重要なポイントと言えます。

屋号付きの口座が作れる

事業用の銀行口座は「屋号付き」にすることが可能です。屋号付きの銀行口座とは、事業主の名前と屋号を口座名として表示できる口座を指します。(例えば「〇〇〇 consulting」という屋号をつけることができます)

屋号付きの銀行口座を、コンサルティングフィーの振込先として指定することで、クライアントから「しっかりと事業としてフリーコンサルを行っている」という印象を持ってもらい、安心感や信頼感を抱いてもらえる可能性があります。ただし、屋号付きの口座を開設する場合、通常よりも開設に時間がかかることもあります。

税務調査への対応がスムーズにできる

フリーランスコンサルタントとして独立すると、税務調査を受けることがあります。税務調査とは、国税庁が管轄する税務署などによって、納税者が正しく税務申告(確定申告)を行っているかを調査することです。

フリーランスが税務調査を受ける可能性は1%(100人に1人)程度ですが、申告漏れ金額が多い業種に該当するフリーランスは、他の業種よりも税務調査に入られやすいといわれています。そして、フリーランスコンサルタント(経営コンサルタント)は、国税庁が毎年公開している「申告漏れ所得金額が大きい業種ランキング」で上位に入ることが多い業種の1つとなっています。

事業用とプライベート用の口座を分けて管理することは、税務調査への対応をスムーズにする上で非常に重要です。事業用の収支とプライベートの収支を同じ口座で管理してしまうと、帳簿付けの際に混乱を招く恐れがあります。プライベートの支出が事業の帳簿に紛れ込んでしまうと、経費の算出ミスや不適切な記載につながりかねません。その結果、税務調査の際に不備を指摘されるリスクが高まるでしょう。ライベートの支出を説明しなければならない事態に陥れば、税務調査への対応に膨大な時間と労力を割かれてしまいます。

事業用とプライベート用の口座を明確に区別しておけば、こうしたトラブルを未然に防ぐことができます。プライベートの支出が事業の帳簿に紛れ込む心配がないため、経費の算出ミスや不適切な記載のリスクを大幅に減らせるのです。事業用の口座の記録を見れば、収支の全容がすぐに把握できますし、各取引の妥当性も確認しやすくなります。万が一税務調査が入っても、堂々と帳簿を開示できるでしょう。

税理士に経理管理を任せやすい

事業が拡大し、規模が大きくなってくると、経理作業を税理士に依頼するフリーランスコンサルタントの方もいるでしょう。税理士に任せることで、コンサルティングサービスの営業やデリバリーに集中でき、売上拡大にリソースを使うことができます。

税理士に会計処理を任せる際は、通帳の提出が必須です。もし事業用とプライベート用の口座が分かれていない場合、個人的なお金の出入りまで税理士に見られてしまうことになります。

プライバシー保護の観点から、個人的な支出を税理士に知られたくないと感じる方は少なくないはずです。特に、デリケートな支出があれば、なおさら他人に見られたくないと思うでしょう。しかし、事業用の口座を別に用意していれば、こうした心配は無用です。税理士に提出するのは事業用の通帳だけで済むため、プライベートな部分を見られずに済みます。

フリーランスコンサルタントが事業用口座を作る銀行の選び方

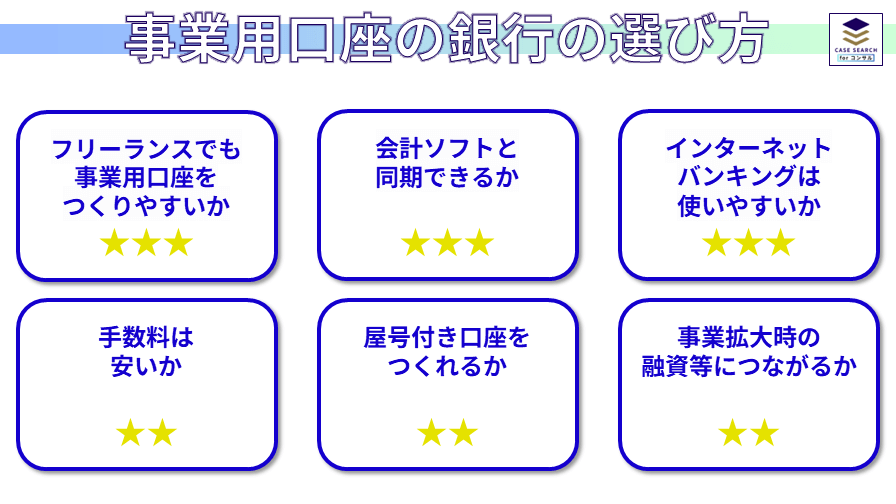

フリーランスのコンサルタントが事業用口座をつくる銀行を選ぶ際、以下の6つの観点で銀行を比較しましょう。

フリーランスでも事業用口座をつくりやすいか(★★★)

フリーランス(個人事業主)であっても事業用口座をつくりやすいかどうかは重要です。

フリーランスのコンサルタントとして独立する場合、いち早く案件を獲得し、フリーコンサルとしての活動を始めることを優先すべきです。その際、コンサルティングフィーを振り込んでもらうための事業用口座の開設に時間がかかってしまったり、開設できなかったりすると、余計な手間がかかってしまいます。例えば、メガバンクなどの事業用口座は非常に信頼性が高い口座である一方で、フリーランスの場合は口座を開設できない場合もあります。

会計ソフトと同期できるか(★★★)

事業用口座をつくる最大のメリットの1つが、クラウド会計ソフトと連携させ、残高や入出金の情報を自動で帳簿に反映させることで、経理や会計の手間を大きく削減できることです。

そのため、事業用口座が主要なクラウド会計ソフト(freee、マネーフォワード、弥生会計など)と同期することができるかを確認しましょう。銀行によって連携可能なクラウド会計ソフトに違いがあります。もし既に契約済みのクラウド会計ソフトがあったり、利用したい製品がある場合は、その会計ソフトと口座を連携させられる銀行で、事業用口座を開設しましょう。

インターネットバンキングは使いやすいか(★★★)

インターネットバンキングの使いやすさも重要なポイントです。フリーランスコンサルタントになると、多忙の中で振込などを行う機会もあるでしょう。インターネットバンキングが使いやすい銀行口座であれば、振込や入出金確認などの手間を小さくできます。

インターネットバンキングを比較する際は、以下のポイントを確認すると選びやすいです。

\インターネットバンキングの比較観点/

- インターネットバンキングの利用可能時間

- メニュー画面の見やすさ(UI)

- 機能の豊富さ・使いやすさ

- 利用手数料

また、現金を引き出したいときにATMなどで手軽に引き出せることも重要です。引き出しを行えるATMが近くにあるか、アプリなどでキャッシュレスの引き出しが行えるかなどの観点で比較します。

手数料は安いか(★★)

フリーランスコンサルタントが事業用口座を選ぶ際、手数料の安さもポイントの1つです。

資金の引き出し、経費の振込、プライベート口座への資金移動など手数料のかかる銀行取引を行う機会は少なくありません。1件あたりの手数料は少額でも、件数が増えれば無視できないコストになるでしょう。

そのため、ATMでの振込・引き出し手数料などの手数料が安い銀行を選ぶことが賢明です。中には、毎月一定回数までの振込手数料が無料になる銀行もあります。こうした手数料面でのメリットを活かせば、経費削減に直結します。

屋号付き口座をつくれるか(★★)

せっかく事業用口座をつくるのであれば、屋号付き口座にすることで、クライアントからの安心感や信頼感が高まる可能性もあります。銀行によっては屋号付きの口座をつくれないこともあるため、屋号を付けたい方は可否を確認することも重要です。

事業拡大時の融資等につながるか(★★)

「フリーコンサルとして実績を積みながら将来的にコンサルティングファームを立ち上げたい」など、事業の拡大を計画している方の場合、将来の融資などにつながるかという観点で銀行を選ぶという選択肢もあります。

具体的には、地域密着型の地方銀行や信用金庫などで事業用口座を作ることで、いざという時に融資の相談に乗ってもらいやすくなる可能性があります。融資の段階になって事業用口座を開設するより融資は通りやすくなるでしょう。また、事業目的で口座を開設することで、地方銀行や信用金庫の担当者に自分の事業を認識してもらえるメリットもあります。事業を認識してもらえると、新たな取引先を紹介してもらえるかもしれません。

もちろんネット銀行なども事業用口座の情報を用いて、ビジネスローンなどのサービスを提供していますが、地銀や信用金庫等の方がより親身になってサポートしてくれる可能性があるでしょう。

事業用銀行口座をつくることができる銀行

事業用銀行口座は以下のような銀行でつくることができます。

- メガバンク

- ゆうちょ銀行

- 地銀・信用金庫

- ネット銀行(おすすめ)

- メガバンク

- ゆうちょ銀行

- 地銀

- 信用金庫

- ネット銀行

フリーコンサルにおすすめは「ネット銀行」!

メガバンクの事業用銀行口座

基本的にどのメガバンクであっても屋号付きの事業用口座を開設することは可能です。

| 三菱UFJ銀行 | みずほ銀行 | 三井住友銀行 | りそな銀行 | |

|---|---|---|---|---|

| 屋号付き口座の開設 | 〇 | 〇 | 〇 | 〇 |

| 口座開設方法 | ウェブ、アプリ、店舗 | 店舗 | 店舗 | 店舗 |

| 口座開設に必要なもの | 現住所が記載された本人確認書類 屋号で営業していることを示す商号登記簿謄本や公共料金の領収書など 印鑑(個人のものも可能) | 現住所が記載された本人確認書類 印鑑(個人のものも可能) | 現住所が記載された本人確認書類 印鑑(個人のものも可能) | 現住所が記載された本人確認書類 印鑑(個人のものも可能) 個人事業開業届(受付印のあるもの) 主たる事務所の確認書類 事業内容確認書類、事業実態確認書類 |

メガバンクで口座開設すると、取引先からも信頼性を得やすく、全国にある支店やATMの利用も利用できます。

しかしながら、メガバンクでの事業用口座開設は審査が厳しく、フリーランスの場合は開設に時間がかかったり、開設できないこともあります。また、オンラインで口座開設できる銀行も少なく、最寄りの店舗に行き手続きする必要があります。

ゆうちょ銀行の事業用銀行口座

ゆうちょ銀行でも屋号付きの事業用口座を開設することは可能です。

| ゆうちょ銀行 | |

|---|---|

| 屋号付き口座の開設 | 〇 |

| 口座開設方法 | 店舗 |

| 口座開設に必要なもの | 本人確認書類 個人事業の開業届出書(控用)または個人事業開業届出済証明書 印鑑(個人のものも可能) 屋号等で個人事業を営んでいる事実が確認できる書類 個人事業の財務状況(収入と支出)が確認できる書類 個人事業の内容が確認できる資料 印鑑(個人のものも可能) |

事業要口座開設の審査には、平均1か月程度の時間がかかります。また、ゆうちょ銀行には預入限度額があり、通常預金は1,300万円までとなっています。フリーランスコンサルタントの場合、報酬が高いため、1,300万円を超えてしまう可能性もあります。そのため、ゆうちょ銀行を利用する場合は、他の銀行口座と組み合わせて利用しなければならない可能性もあります。

地銀・信用金庫の事業用銀行口座

地域密着型の地方銀行や信用金庫などで事業用口座を作り、着実に事業収支のトラックレコードをつくっておくことで、いざという時に融資の相談に乗ってもらいやすくなる可能性があります。特に、信用金庫は、会員や地域の利益を目的とする金融機関であり、地域の中小企業や個人に貸し付けをしています。また、新たな取引先の紹介等の支援をしてもらえるかもしれません。

地銀や信用金庫の場合、ネットバンキングなどのサービス品質がネット銀行などと比べると劣っていることも多いですが、担当者が親身になって支援してくれるというメリットがあります。

興味がある方は、自分の地域の地銀や信用金庫で事業用口座を開設することを検討してみてもよいかもしれません。

ネット銀行の事業用銀行口座(おすすめ)

フリーランスのコンサルタントにおすすめなのはネット銀行の事業用口座です。

フリーランスのコンサルタントとして独立後に最も重要なことは、いち早く案件を獲得し、フリーコンサルとして収益を上げることです。そのため、事業用口座の開設に手間や時間をかけすぎることはおすすめしません。その意味で、「口座開設の手軽さ・簡易さ」が優れているネット銀行は非常におすすめです。

ネット銀行は、フリーランス(個人事業主)であっても口座開設がしやすく、スピーディに口座をつくることができます。また、ネット銀行は「手数料が安い」「インターネットバンキングが使いやすい」といったメリットもあります。

- 手軽に口座開設できる

- 手数料が安い

- インターネットバンキングが使いやすい

1. 手軽に口座開設できる

ネット銀行の事業用銀行口座は自宅などからオンラインで簡単に開設することができます。スマホから専用サイトを開き、申し込みフォームを入力し、必要書類をアップロードするだけで手続きが完了し、最短即日審査が完了する「開設まで期間の短さ」も魅力です。フリーコンサルとして独立し、すぐに案件に参画したい方にとってメリットが大きいといえるでしょう。

2. 手数料が安い

ネット銀行は振込やATMの利用手数料が無料となる銀行も多く、手数料の節約となる点がメリットといえます。利用頻度や預け入れ金額などに応じて利用手数料が無料になる回数などは変わってきますが、通常の利用でも他の銀行と比べると手数料が安い傾向にあります。フリーランスコンサルタントとして独立すると事業口座からプライベート口座に資金を動かしたり、経費を支払うためのお金を口座から引き出したりすることもあります。1回1回の手数料は小さくても、積もり積もって大きな金額になることもあるため、手数料の安さは魅力の1つです。

3. インターネットバンキングが使いやすい

ネット銀行はウェブやアプリなどのインターネットバンキングの使いやすさが優れている点も魅力です。基本的にネット銀行では、スマホアプリやパソコンから24時間365日いつでも振り込みや借り入れなどの銀行取引が可能です。また、コンビニATMで、好きなときに現金を引き出すことができるので、銀行の営業時間にあわせて行動する必要がなくなります。ウェブやアプリのUI/UXも優れていて、銀行取引のやり方に迷うことも少ないでしょう。忙しいフリーランスコンサルタントにとってはインターネットバンキングの使いやすさは重要です。

フリーランスコンサルタントにおすすめ!

事業用口座を作れるネット銀行

フリーランスコンサルタントが事業用口座を開設する際におすすめのネット銀行は以下の3行です。

- PayPay銀行

- 楽天銀行

- GMOあおぞらネット銀行

| PayPay銀行 | 楽天銀行 | GMOあおぞらネット銀行 | |

|---|---|---|---|

| 口座開設スピード | 最短当日~7日程度 | 1~2週間程度 | 審査完了後最短2営業日後 |

| 口座開設の手軽さ | オンラインで完結 | オンラインで完結 | オンラインで完結 |

| 主要なクラウド会計ソフトとの連携 | freee / マネーフォワード / 弥生会計 | マネーフォワード / 弥生会計 | マネーフォワード / 弥生会計 |

| 振込手数料 | 他行宛:160円 / 自行宛:55円 | 他行宛:150円 or 229円 / 自行宛:52円 | 他行宛:145円 / 自行宛:無料 |

| 入出金手数料 | 3万円未満:165円 / 3万円以上:無料 | 220円 or 275円 | 110円 |

| 普通預金金利 | 年0.03% | 年0.02% | 年0.02% |

| 屋号付き口座 | 〇 | 〇 | 〇 |

| 提携ATM | セブン銀行 イオン銀行 ローソン銀行 コンビニATM E-ネット ゆうちょ銀行 三井住友銀行 | セブン銀行 イオン銀行 ローソン銀行 コンビニATM E-ネット ゆうちょ銀行 三菱UFJ銀行 みずほ銀行 | セブン銀行 イオン銀行 ゆうちょ銀行 |

| URL | PayPay銀行のウェブサイトへ | 楽天銀行のウェブサイトへ | GMOあおぞらネット銀行のウェブサイトへ |

PayPay銀行

PayPay銀行は本人確認資料と事業実態確認資料(開業届けの控え*)をスマホで撮影して送信すれば、最短当日中に事業用の口座番号が発行されるので、スピーディに口座開設をしたい方におすすめです。

※e-Taxで開業届けを提出した場合は、e-Taxマイページのメッセージボックスに届いている、受付番号・受付日時の確認できる受信通知の画面キャプチャを提出

またアプリを利用して、カードレスでコンビニATMでの入出金が行えることや3万円以上の入出金では手数料が無料であることも魅力です。

さらに、他のクラウド会計ソフトが連携していない「freee」とも連携可能で、自動で口座情報を反映できるため、クラウド会計ソフトとしてfreeeを利用している方・利用検討している方はPayPay銀行を選ぶべきでしょう・

楽天銀行

楽天銀行は提携している銀行ATMが多い点が特徴の1つです。

また、会員ステージに応じて1か月につき最大3回までは振込手数料が無料になる、取引で楽天ポイントもたまるなども魅力となっています。

主要なクラウド会計との連携については、マネーフォワードおよび弥生会計と連携可能です。

GMOあおぞらネット銀行

GMOあおぞらネット銀行では、自行宛の振込であれば「無料」であることが特徴の1つです。

また、1つの口座に対して最大10個の「つかいわけ口座」を設定できるため、コンサルティング報酬の受取用、経費の支出用など口座を分けることで、キャッシュフローの可視化や消込作業の簡素化が可能な点も魅力の1つです。

主要なクラウド会計との連携については、マネーフォワードおよび弥生会計と連携可能です。

よくある質問

- 銀行口座は副業でも事業用とプライベート用に分けた方がいいですか?

-

副業の場合も、事業用とプライベート用で銀行口座を分けることをおすすめします。記帳作業の効率化、会計処理の明確化などのメリットがあるためです。

- 入金・出金・納税資金など、用途別に口座を分けることはできますか?

-

銀行によっては可能です。例えば、GMOあおぞらネット銀行の「つかいわけ口座」機能では用途別に最大10口座まで開設できます。口座が1つだけだと、項目ごとに請求書などと入出金明細を照合して消込を行わなければならず、時間と手間の負担が大きくなりますが、たとえば入金用・出金用・納税資金用の3つの口座を開設することで、入金については入金用の口座をみれば一目でわかるようになります。