フリーランスコンサルタントはインボイス対応すべき?図解を用いて分かりやすく解説

フリーランスコンサルタントとして独立を検討中の方や、独立に向けた準備を進めている方の中には、インボイス制度の影響やインボイス対応の必要性について関心を持っている方も多いのではないでしょうか。

インボイス制度がもたらす影響や対応の要否を適切に判断するためには、制度の概要やクライアントおよびフリーランスコンサルタントへの影響を深く理解することが不可欠です。

本記事では、インボイス制度の概要とフリーランスコンサルタントへの影響について、図解を交えてわかりやすく説明します。また、インボイス対応の有無によるメリット・デメリットを比較し、コンサルティング案件の獲得方針に応じたおすすめの対応とその理由についても解説します。

- インボイス制度の概要とフリーランスコンサルタントへの影響が分かる

- インボイス対応の有無によるメリット・デメリットを理解できる

- コンサルティング案件の獲得方針に応じたおすすめの対応を知れる

インボイス制度とは?

インボイス制度とは、事業者が納める消費税の仕入税額控除の方式の一つであり、課税事業者が発行するインボイスに記載された税額のみを仕入税額控除の対象とすることができる制度のことです。

インボイス制度を理解するには、まず事業者が納める消費税と仕入税額控除の仕組みについて把握することが重要です。

事業者が納める消費税と仕入税額控除とは?

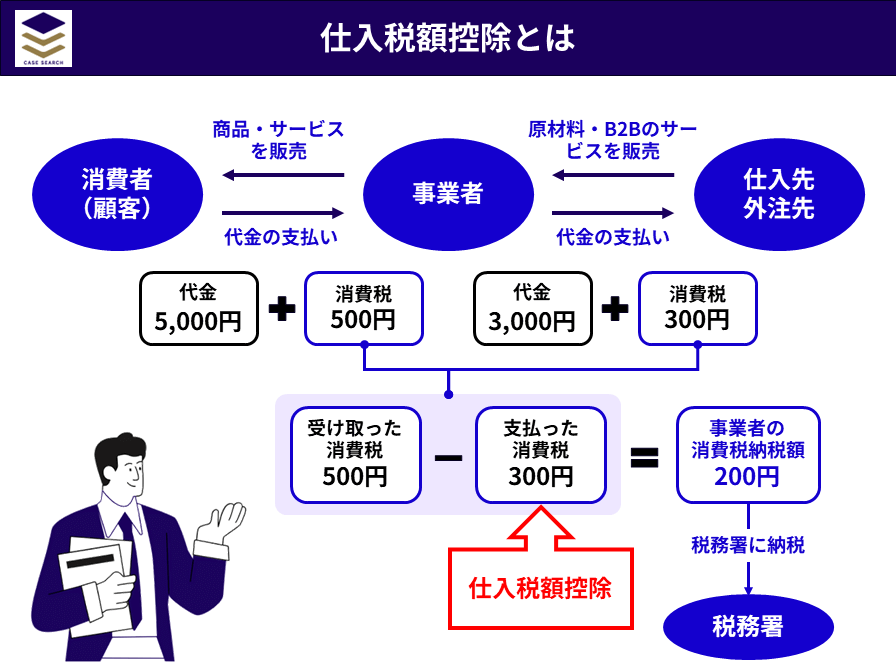

消費税は、あらゆるモノやサービスの消費に対して課せられる税金であり、消費者がモノやサービスを購入・利用する際に、購入代金に加えて消費税を負担します。しかし、消費者が直接消費税を納めるのではなく、事業者が商品やサービスの販売時に購入代金と一緒に消費税を徴収し、税務署に納税します。このように、税金の負担者と納税者が異なる「間接税」であることが消費税の特徴です。

事業者は、消費者から預かった消費税を税務署に納税する一方で、原材料の仕入れやB2Bサービスの発注などに際して、仕入先や外注先に対して、モノやサービスの料金に加えて消費税を支払っています。

つまり、事業者は販売先から消費税を受け取る一方で、仕入先・外注先に消費税を支払っているため、税務署に納めるべき消費税額は「販売先から預かった消費税」-「仕入先・外注先に支払った消費税」となります。このように仕入・外注にかかった消費税を除くことを、「仕入税額控除」と呼びます。

インボイス制度によって、仕入税額控除には適格請求書が必要となる

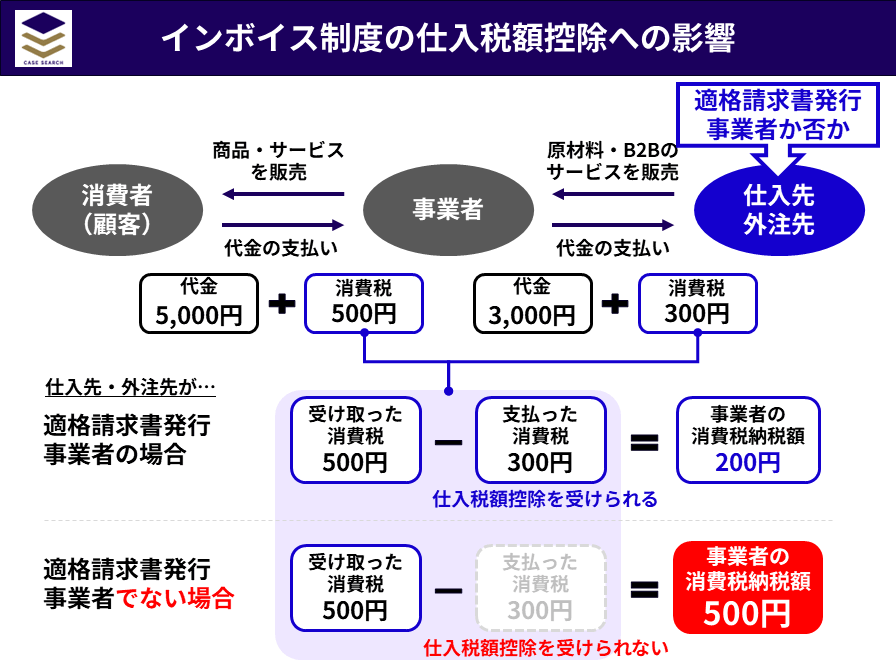

2023年10月1日から開始されたインボイス制度では、事業者が仕入税額控除を受けるためには、仕入先や外注先が発行したインボイス(適格請求書)を受領することが必須となりました。

従来は、事業者が仕入先や外注先から請求書を受け取れば、その金額を仕入税額控除として計上し、納税する消費税を減らすことができていました。しかし、インボイス制度の開始により、適格請求書発行事業者として登録されている仕入先や外注先が発行する「適格請求書」を受領しない限り、仕入税額控除を利用することができなくなります。その結果、事業者が納税する消費税額が以前よりも増加することになります。

インボイス制度が始まった背景

インボイス制度が導入された理由は、国税庁が取引の正確な消費税額と消費税率を把握するためです。

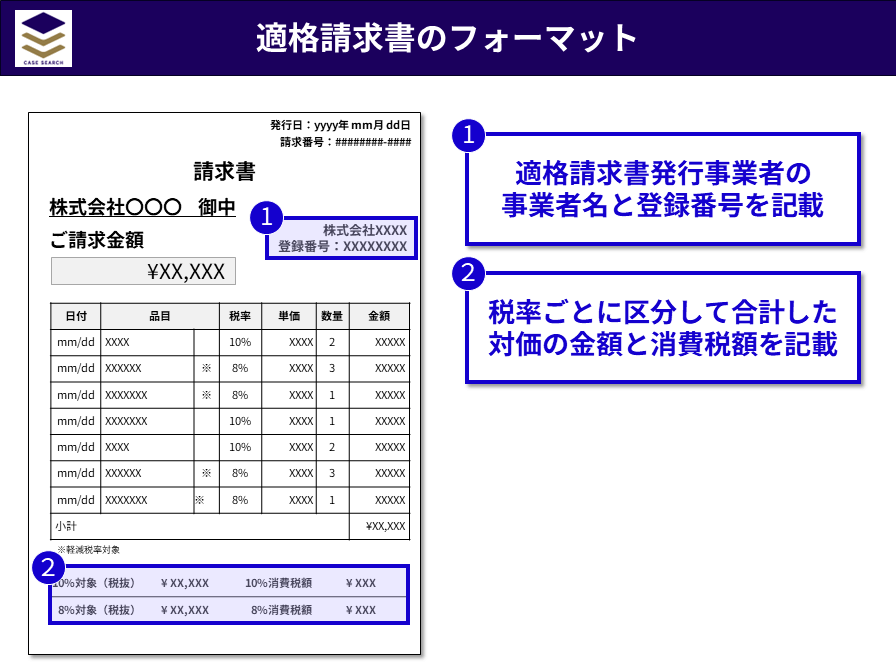

2019年10月に消費税の軽減税率が導入され、特定の品目については税率が8%に設定されたことで、仕入税額の中に8%と10%の税率が混在するようになりました。従来の請求書では、取引の合計金額さえ記載されていれば問題なかったため、本来は税率が10%であるべきものを8%として計算していたとしても、それに気づくことが難しい状況にありました。

インボイス制度における適格請求書では、税率(8%および10%)ごとに区分した売上金額および消費税額を記載することが求められます。これにより、不正やミスを防止し、税額をより正確に把握することが可能となります。

インボイス制度のスケジュール

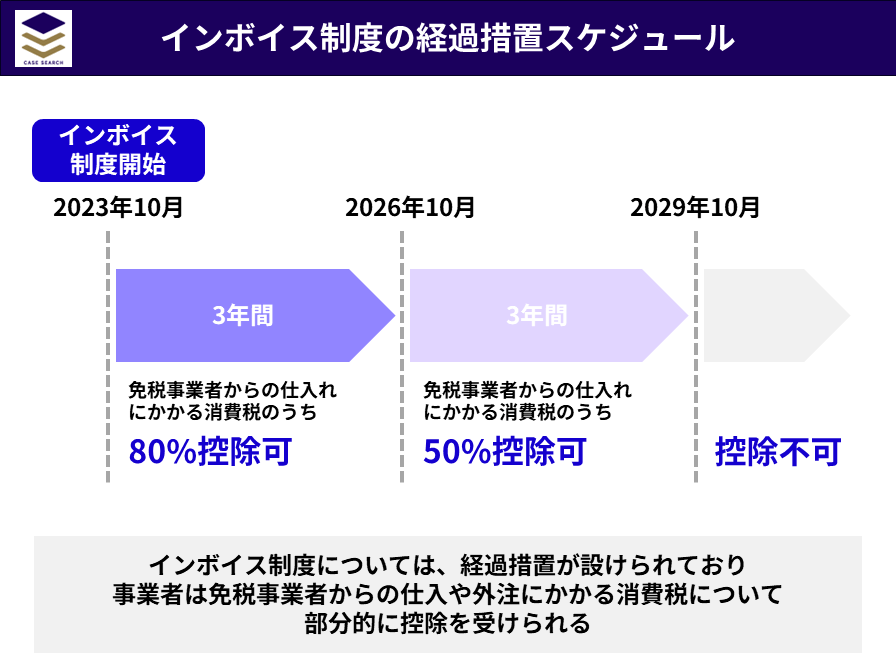

インボイス制度は2023年10月1日から開始されましたが、仕入税額控除に関して、制度導入から6年間の経過措置が設けられています。この経過措置により、適格請求書発行事業者として登録されていない仕入先や外注先から受領した請求書についても、一定割合の仕入税額控除を受けることができます。具体的な経過措置期間と控除割合は以下のとおりです。

フリーランスコンサルタントへのインボイス制度の影響

インボイス制度について理解したところで、次にフリーランスコンサルタントへの影響について見ていきましょう。

インボイス制度の影響

前述の通り、インボイス制度の開始により、クライアント企業がフリーランスコンサルタントからコンサルティングサービスを受ける際、対価として支払う業務委託料にかかる消費税についてインボイス制度の適用を受けることになります。つまり、フリーランスコンサルタントが適格請求書を発行し、クライアントに提供しない限り、クライアントは業務委託料にかかった消費税を仕入税額控除として計上することができません。

クライアントにとって、適格請求書発行事業者ではないフリーランスコンサルタントに業務委託をすると、納税額が増加してしまうため、適格請求書発行事業者として登録しているフリーランスコンサルタントに委託先を変更する可能性があります。フリーランスコンサルタントは適格請求書発行事業者として登録しないことで、案件獲得の機会を失ってしまうリスクがあるのです。

一方で、適格請求書発行事業者になるためには、「課税事業者」となる必要があります。

そもそもフリーランスコンサルタントは、消費税の課税対象となる「課税事業者」、課税対象とならない「免税事業者」のいずれかに分類されます。原則として事業者には消費税の納税義務がありますが、例えば個人事業主の場合、前々年の課税対象売上金額が1,000万円以下であれば納税義務が免除され、免税事業者となります。つまり、フリーランスコンサルタントを始めた当初は、免税事業者になることを選択でき、クライアントからコンサルティングサービスの対価+10%の消費税を受け取った際に、消費税分を納税する必要がないのです。

反対に、課税事業者となると消費税の納税義務が発生するため、売上金額が少額であっても、クライアントから受け取った10%の消費税を納税しなければなりません。さらに、課税事業者になると消費税の計算や帳簿の作成、申告が必要となり、税務処理の負担も増大します。

このように、インボイス制度の開始に伴い、フリーランスコンサルタントは免税事業者と適格請求書発行事業者(課税事業者)のメリット・デメリットを比較し、自身にとってどちらを選択するか決める必要があるのです。

フリーランスコンサルタントの選択肢

これからフリーランスコンサルタントとして活動を始める方は、基本的に免税事業者として事業をスタートさせるか(特に申請などは不要)、あるいは課税事業者および適格請求書発行事業者となるかを選択することができます。

一方、以前からフリーランスコンサルタントとして活動している方の中で、以下の条件に該当する方は強制的に課税事業者となります。

<課税事業者になる条件(個人事業主の場合)>

- 前々年1/1~12/31の売上金額が1,000万円を超える方

- 前年1/1~6/30の売上が1,000万円を超える方

免税事業者と適格請求書発行事業者の

メリット・デメリット

免税事業者および適格請求書発行事業者のそれぞれのメリット・デメリットを整理した表は以下の通りです。

| 免税事業者 | 適格請求書発行事業者 | |

|---|---|---|

| メリット | 消費税の納税義務がない 消費税に関する税務処理の手間がかからない | 適格請求書を求めるクライアントの案件に参画できる |

| デメリット | 参画できる案件が減る可能性がある | 消費税の納税義務がある 消費税の計算や帳簿作成、申告の手間がかかる 適格請求書を発行できるクラウドサービス等の契約が必要となる |

適格請求書発行事業者になることで、インボイス制度を理由に案件受注機会が減少してしまうことは避けられますが、その一方で消費税の納税義務や税務処理の負担増、適格請求書発行に必要なクラウドサービス・プランの利用料などが発生します。そのため、フリーランスコンサルタントは自身の状況を慎重に見極めた上で判断する必要があります。

フリーランスコンサルタントは、インボイス対応すべきか?

案件仲介サービスを利用するならば、免税事業者として始めてもよい

案件を探す際に案件仲介サービスを利用する場合は、まずは免税事業者として事業を始め、経過措置の期間や状況に合わせて必要に応じて適格請求書発行事業者になることをおすすめします。

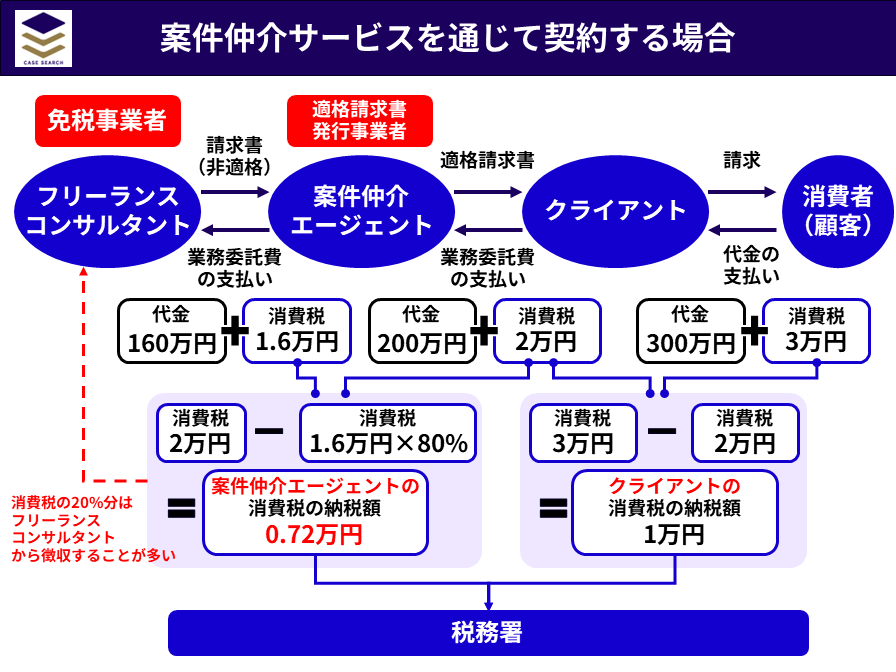

多くのフリーランスコンサルタントが案件仲介サービスを利用してコンサルティング案件に参画していますが、その場合、業務委託契約を結ぶ相手は案件仲介エージェントとなります。案件仲介エージェントは免税事業者のフリーランスコンサルタントとの取引も多く行っているため、免税事業者であることを理由に案件への参画を断られることは少ないでしょう。

基本的に案件仲介エージェント自身は適格請求書発行事業者となっているため、エンドクライアントである事業会社などは適格請求書を問題なく受け取ることができ、消費税を仕入税額控除に計上することが可能です。

案件仲介エージェントが免税事業者のフリーランスコンサルタントと取引する場合、多くは以下のように経過措置に合わせて、仕入税額控除できない消費税分を報酬金額から徴収する方針をとっています。

- 2023/10/1~2026/9/30

報酬総額から仕入額控除できない消費税分2%を徴収 - 2026/10/1~2029/9/30

報酬総額から仕入額控除できない消費税分5%を徴収 - 2029/10/1以降

報酬総額から仕入額控除できない消費税分10%を徴収

フリーランスコンサルタントにとって、案件仲介エージェントを通すことで、消費税負担や税務処理負担が高まる適格請求書発行事業者にならなくても、インボイス未対応によって案件機会を失うことを避けられます。しばらくの間は経過措置が適用されるため、案件仲介サービスを利用するのであれば、まずは免税事業者として事業を始めるのも一つの選択肢といえるでしょう。

クライアントと直接契約するならば、適格請求書発行事業者になることを検討

案件仲介サービスを通さずにエンドクライアントと直接契約する場合は、適格請求書発行事業者になることを検討すべきでしょう。大手の事業会社などは、適格請求書発行事業者でなければ業務委託契約を結ばない方針を示す可能性があるため、適格請求書発行事業者として登録しておくことで、実力とは関係のない理由で案件を失注することを防げるでしょう。

また、インボイス制度を機に免税事業者から適格請求書発行事業者となった事業者を対象に、消費税の納付税額を売上にかかる消費税額の2割とすることができる「2割特例」という制度があります。この制度を活用することで、適格請求書発行事業者になったとしても納税する消費税額を抑えられる可能性があります。詳細な適用要件については、国税庁のウェブページで確認してみてください。

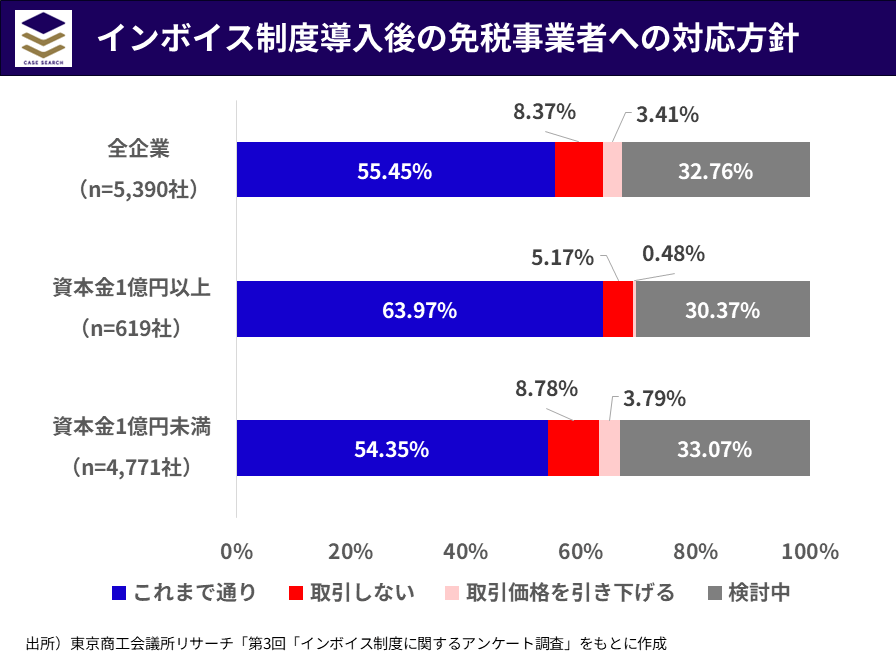

なお、東京商工リサーチが実施したアンケートによると、「免税事業者とは取引しない」と明確に回答した企業は全体の1割未満でした。しかし、検討中の企業も3割程度存在することに加えて、横並びで他のフリーコンサルタントと比較される時に影響しないとは限りません。クライアントと直接契約する場合は適格請求書発行事業者になることを検討すべきでしょう。

まとめ

以上、インボイス制度の概要やフリーランスコンサルタントへの影響、コンサルティング案件の獲得方針別のおすすめとその理由について解説してきました。

インボイス制度への対応の是非は、案件獲得、税負担、事務処理といった複合的な観点から影響を見極め、慎重に判断する必要があります。しかし、これから独立する多くのフリーランスコンサルタントにとっては、まずは免税事業者として事業を開始し、状況を見ながら必要に応じてインボイス対応するという進め方で問題ないでしょう。

<参考情報>

フリーランスコンサルタント完全ガイド

フリーランスのコンサルタントとして独立・成功するために知っておくべきことを網羅。フリーコンサルの始め方・開業から案件獲得までの流れ・エージェントの選び方などを知りたい方は、「【完全ガイド】フリーコンサルの始め方や案件獲得のポイントを徹底解説」も合わせてご覧ください。

おすすめの案件マッチングサービス・エージェント

自身に合った案件紹介サービスを探している方は、「【61社徹底比較】フリーコンサル向けの案件マッチング・エージェントおすすめ」も合わせてご覧ください。

案件マッチングサービス・エージェントのクイック診断もおすすめ!