【保険DX】国内外の生保・損保における成功事例を徹底調査

保険業界におけるデジタルトランスフォーメーション(DX)は、今や避けて通れない経営課題です。

本記事では、国内外の生命保険・損害保険会社におけるDXの成功事例を紹介します。

エンベデッド・インシュアランスやテレマティクス保険など、革新的な取り組みとその成果を探り、成功のポイントをまとめているので、自社でDXを推進する際やクライアント企業へ助言・提案をする際に、ぜひ参考にしてみてください。

コンサルティング会社をお探しの企業さまは「CONSUL SEARCH」もご利用ください

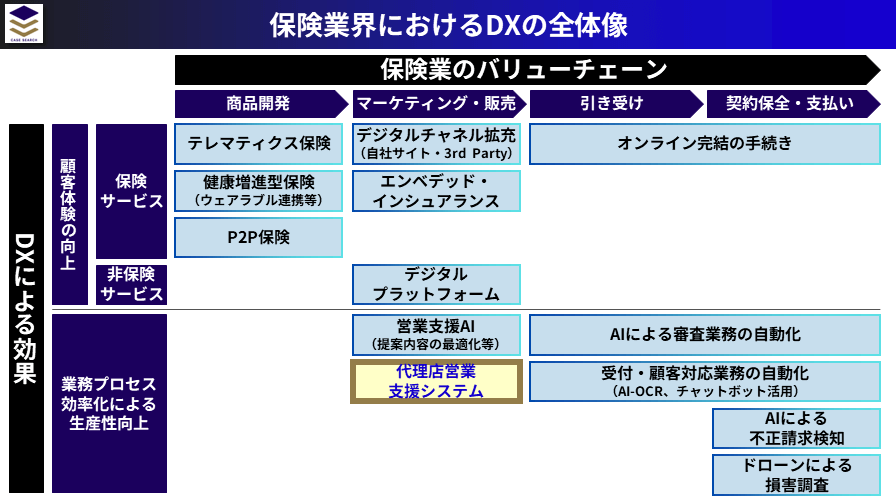

保険業界におけるDXとは?

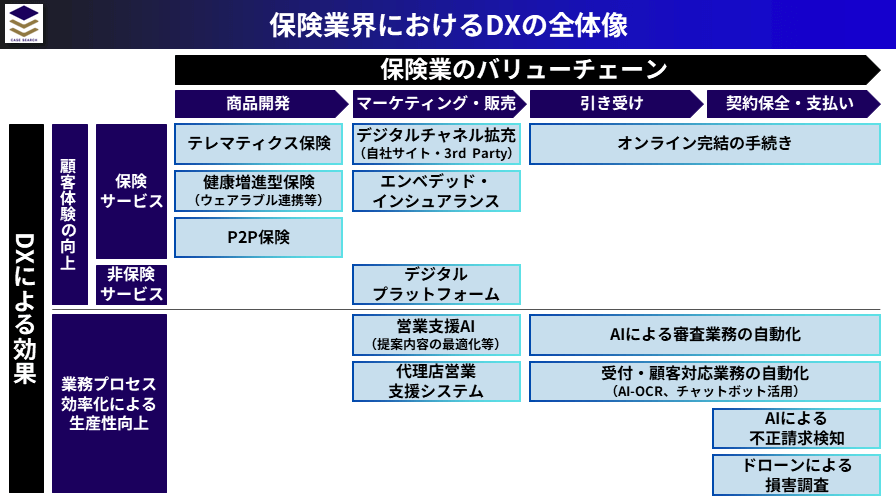

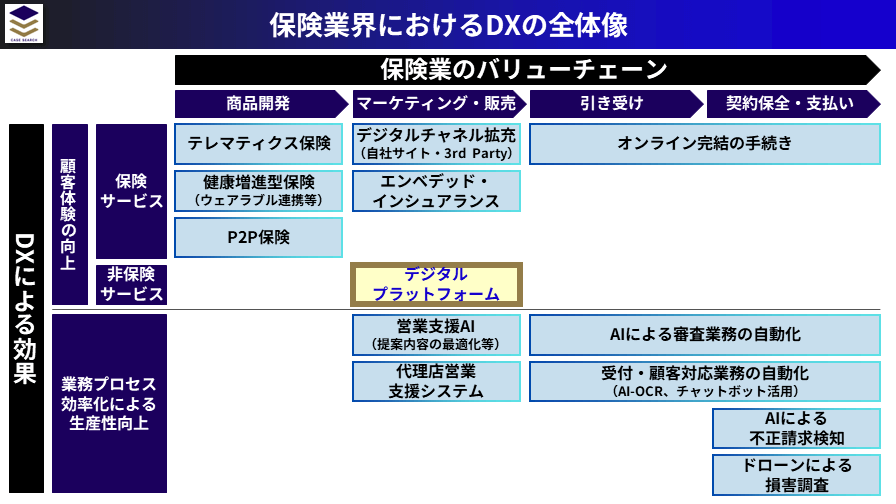

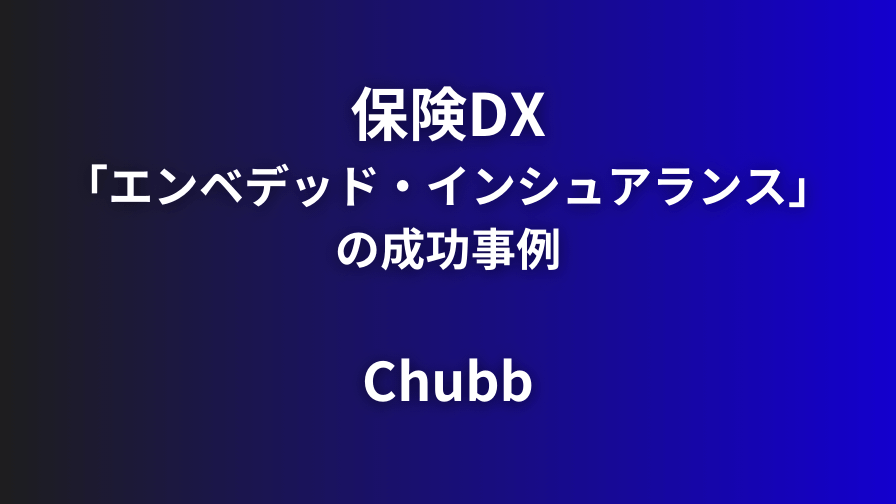

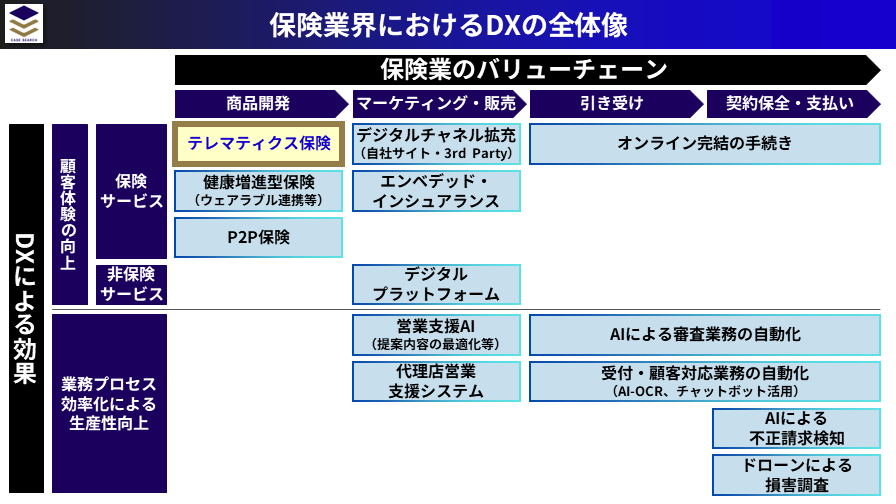

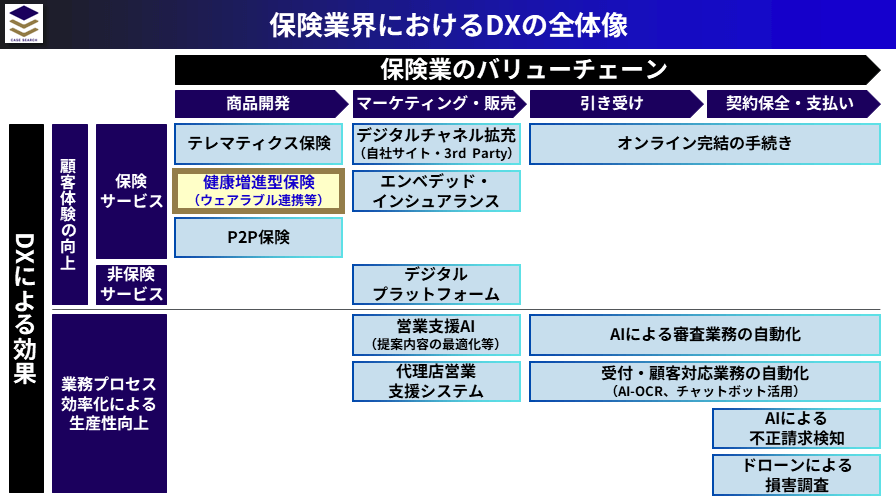

保険業界におけるDXは、「保険業のバリューチェーン」と「DXによる効果」の2軸で、全体像を整理できます。

「保険業のバリューチェーン」は大きく4つに分類できます。

- 商品開発

- マーケティング・販売

- 引き受け

- 契約保全・支払い

また、「DXによる効果」は大きく2つに分類できます。

- 顧客体験の向上(保険サービス/非保険サービス)

- 業務プロセスの効率化による生産性向上

以下の図では、この2軸の掛け合わせで、保険業界におけるDXの代表的な取り組みテーマを整理しています。

(クリックして拡大)

保険業界におけるDXの成功事例(海外)

「デジタルプラットフォーム」の成功事例:平安グループ

中国の生命保険会社「平安(Ping An)グループ」が、非保険領域のデジタルサービスを提供することで、プラットフォームを構築し、顧客体験を向上させるとともに、保険事業の売上拡大に繫げた事例を紹介します。

| DXテーマ | デジタルプラットフォーム |

|---|---|

| バリューチェーン | マーケティング・販売 |

| DXによる効果 | 顧客体験の向上(非保険サービス) |

| 紹介企業 | 平安(Ping An)グループ |

背景

平安(Ping An Group)は、1988年に中国で生命保険業を営む会社として、創業されました。その後、買収や新会社設立を通じて、保険業以外にもビジネスを拡大し、「保険」「銀行」「アセットマネジメント」の3事業を有する金融グループへと成長しました。

顧客に対して、「保険」「銀行」「アセットマネジメント」のサービスを包括的に提供し、クロスセルする戦略により、業績は好調でしたが、2013年頃にCEOの馬明哲氏(Ma Mingzhe)は、急激に成長するアリババなどのテクノロジー企業に脅威を感じていました。

当時、中国ではアリババやテンセントなどのプラットフォーマーが、自社プラットフォーム上でオンライン決済などの金融サービスを提供し、急激に金融事業を伸ばしていたため、「従来の金融機関は顧客を奪われるのではないか?」と予想されていました。

平安の主力事業である生命保険は、事業特性上、顧客と接する機会が少ないため、日常的にユーザーとの接点を持つプラットフォーマーと戦っていくためには、「いかに顧客接点を創出していくか?」が課題でした。

取り組み内容

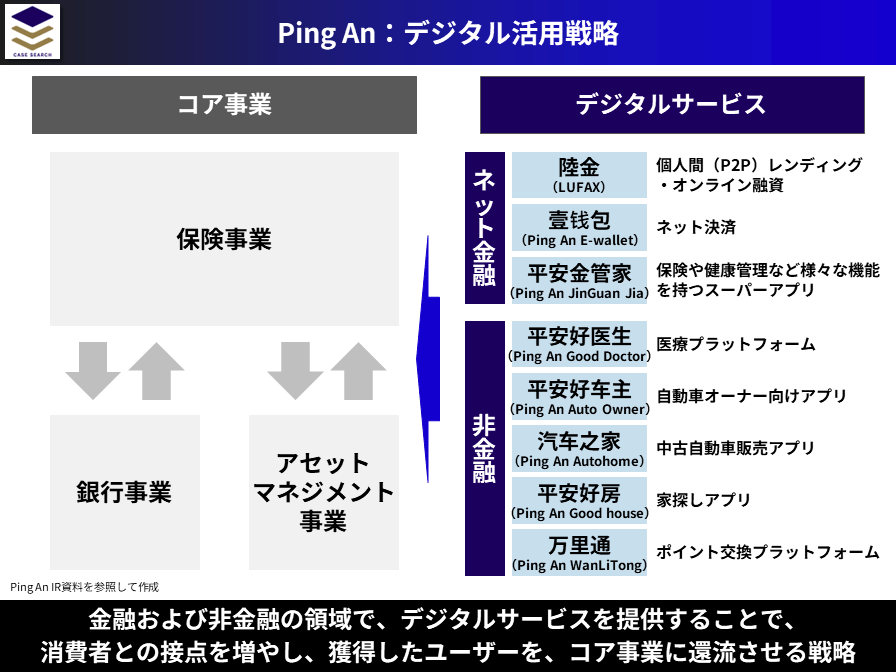

平安は、2014年に「デジタルサービスを新たに展開していくことで、消費者との接点を増やしながら、顧客を拡大する」戦略を明確に打ち出し、「金融」および「非金融」の領域で、デジタルサービスを次々と展開していきました。

金融領域では、以下のようなネット金融サービスを展開しました。

- 個人間(P2P)レンディング・オンライン融資の「陸金所(LUFAX)」

- ネット決済の「壹钱包(Ping An E-wallet)」

- 保険や健康管理など様々な機能を持つスーパーアプリの「平安金管家(Ping An JinGuan Jia)」

非金融領域では、医療・自動車・住宅・娯楽といった様々な分野でサービスを展開しました。

- 医療プラットフォームの「平安好医生(Ping An Good Doctor)」

- 自動車保険アプリの「平安好车主(Ping An Auto Owner)」

- 中古自動車販売アプリの「汽车之家(Ping An Autohome)」

- 家探しアプリの「平安好房(Ping An Good House)」

- ポイント交換プラットフォームの「万里通(Ping An WanLiTong)」

これらのデジタルサービスは、基本的には新設された子会社にて、スピーディーに立ち上げられました。

(クリックして拡大)

デジタルサービスの中でも、特に医療プラットフォームの「平安好医生」は特徴的な取り組みとして知られています。

平安好医生(Ping An Good Doctor)

「平安好医生」は、2015年に中国初のオンライン医療サービスプラットフォームとして、立ち上げられました。

当時、中国は医療需要が急激に増加していく一方で、医療システムに課題を抱えていました。

具体的には、地域の医療クリニックの多くが、設備の老朽化や医療サービスの品質に問題を抱えていたため、多くの患者が、国内にある全病院の0.3%しかない総合病院に集中していました。

その結果、5分の診断のために3時間の待ち時間が発生する(ひどい場合は数日)など、国民の医療アクセスが課題となっていました。他にも、オンラインでの医療保険支払い手続きが難しい、不必要な薬の処方率が60%あるなど、医療サービスの利用において、国民は多くの不便や費用負担を強いられていました。

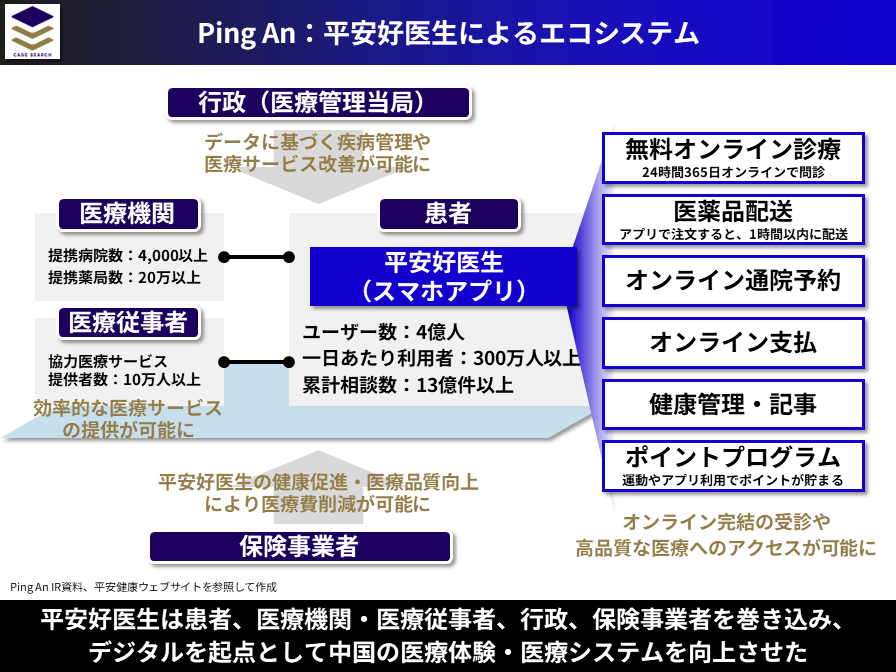

これに対して、平安は「平安好医生」というアプリを起点として、患者・医療機関・医師・保険事業者・行政を繋ぐ医療プラットフォームを提供し、中国の医療体験を根本的に変革しました。

スマートフォンアプリの「平安好医生」では、以下のようなサービスを提供することで、国民が手軽に高品質な医療サービスにアクセスできる環境を築きました。

- 無料オンライン診療: 24時間365日、AIを活用した症状のチェックや、ビデオ通話による医師のオンライン診療を受けることができ、処方箋の発行も可能

- 医薬品配送:処方箋に基づき、アプリ上で医薬品を注文すると、1時間以内に自宅に配送される

- オンライン通院予約:通院が必要な場合はアプリ上から、自身の症状に適した病院の予約が可能。病院や医師の口コミを確認して、医療サービスの品質も担保できる

- オンライン支払:アプリ上で、医療保険を利用した支払いが可能

- 健康管理・コンテンツ:AIを活用した健康状態のチェックや、パーソナライズされたアドバイス、医療や健康に関する記事コンテンツを提供

- ポイントプログラム:運動やアプリ利用によって貯まるポイントシステムがあり、支払いなどに利用可能

(クリックして拡大)

平安は、「平安好医生」のサービスを実現するために、4,000を超える医療機関と提携し、約10万人の医療サービス提供者と協力しています。また、20万以上の薬局と提携し、約250の都市で1時間以内の薬剤配送サービスを可能とし、約90都市では24時間365日の薬剤配送に対応しています。(2023年時点)

「平安好医生」は、国民の多くが利用するサービスとなっており、ユーザー数は約4億人、一日あたりのユーザー数は300万人を超え、累計相談数は13億件近くに達しています。(2023年時点)

平安は、「平安好医生」で多数のユーザーと接点を築き、ユーザーの行動データを取得することで、顧客の属性だけでなく、その時々の状況まで理解し、適切なタイミングで、適切な内容の保険などを提案することが可能となっています。

成果

<平安グループの業績>

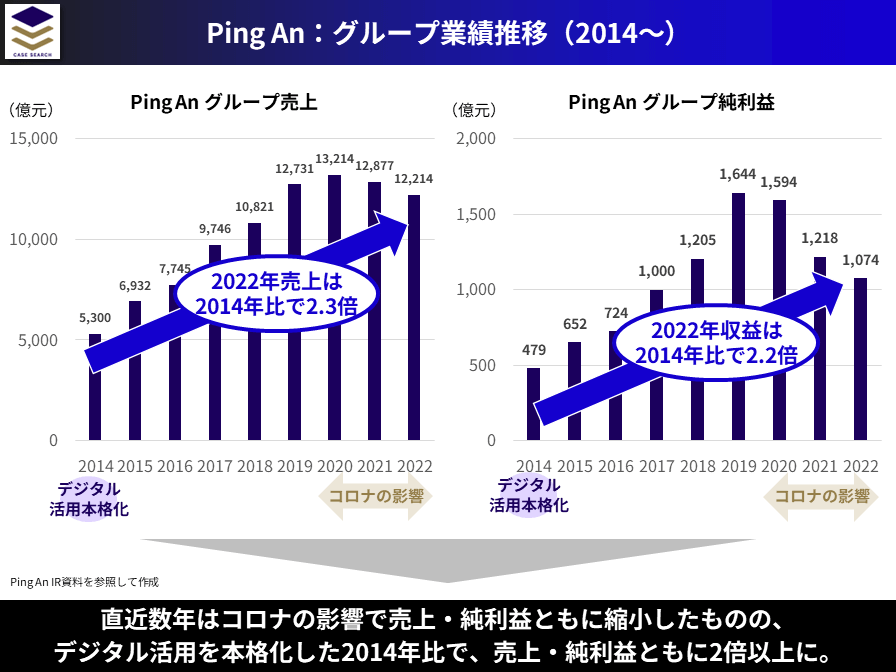

金融および非金融において、本格的にデジタルサービスの提供を始めた2014年以降、平安グループの業績は拡大しました。パンデミックの影響による縮小があったものの、2022年の売上および純利益は、2014年比でそれぞれ2.3倍、2.2倍となっています。

(クリックして拡大)

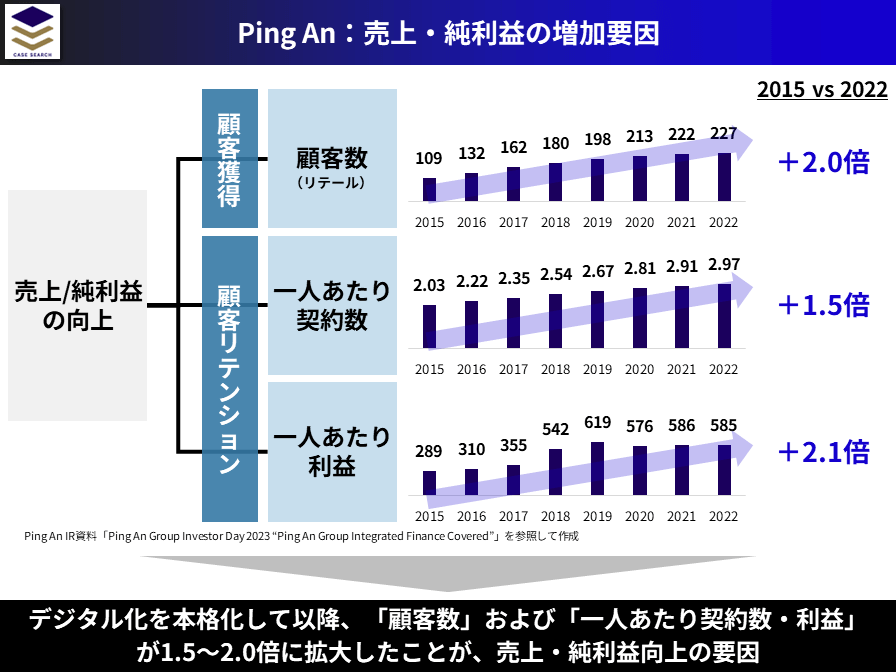

業績が拡大した要因として、新規顧客の獲得に成功し、顧客数が増加していることが挙げられます。また、顧客リテンションの面でも、一人あたりの契約数が増加し、一人あたりの利益が増大したことも、業績に繋がっています。

(クリックして拡大)

顧客獲得および顧客リテンションの改善には、デジタルサービスの提供が貢献しています。

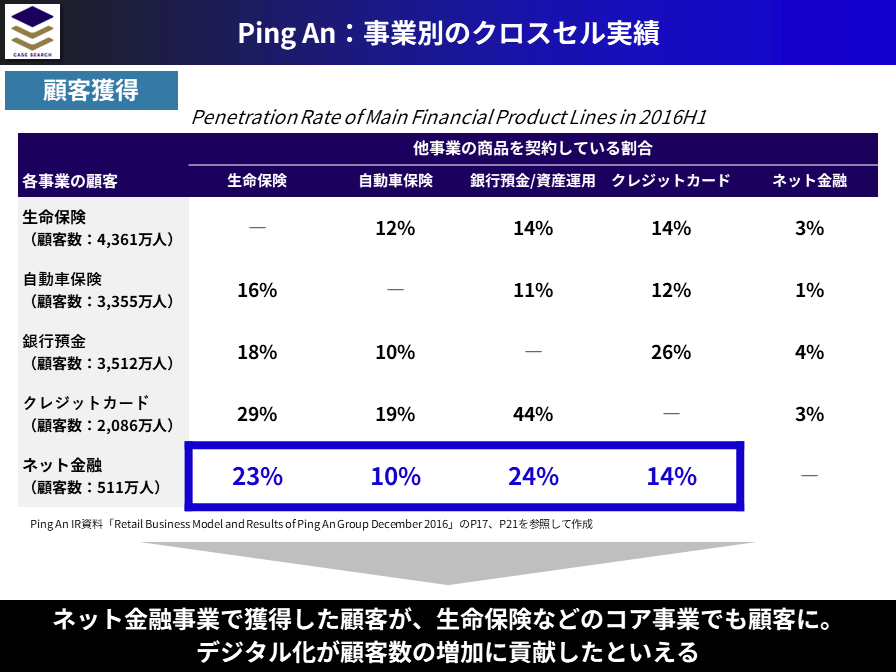

顧客獲得の観点では、ネット金融の顧客のうち、23%が生命保険に加入するなど、デジタルサービスが、新規顧客獲得のチャネルとして貢献していることがわかります。

(クリックして拡大)

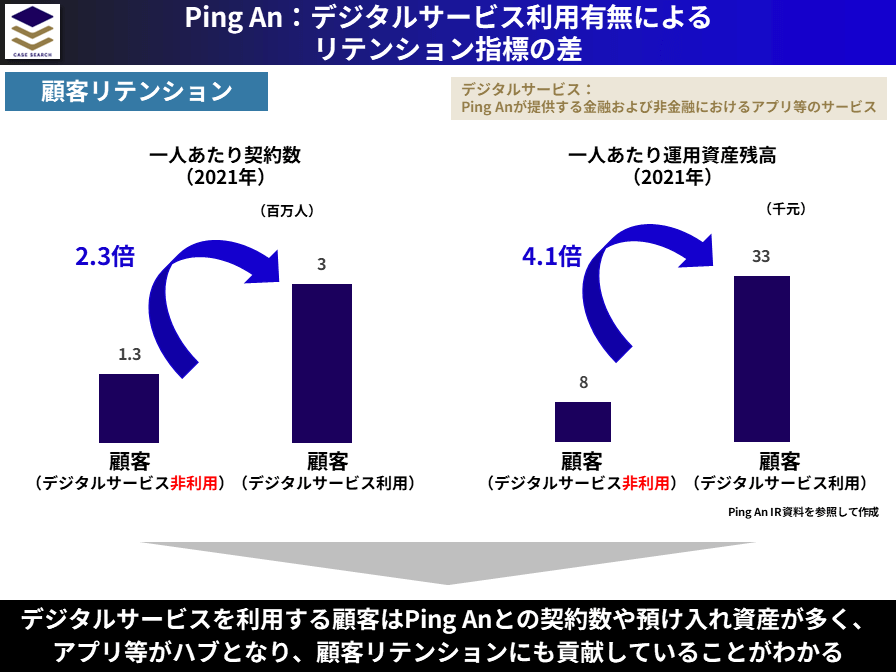

また、顧客リテンションの観点では、「デジタルサービスを利用する顧客」は通常顧客よりも、一人あたりのPing An商品の契約数が2倍以上多いなど、アプリなどで顧客のニーズを捉えながら、包括的に平安グループの商品を提案できていることがわかります。

(クリックして拡大)

取り組みのポイント・工夫

平安グループの取り組みのポイントは、以下2つです。

- 顧客体験を中心とした戦略

- リアルとデジタルの掛け合わせ

1) 顧客体験を中心とした戦略

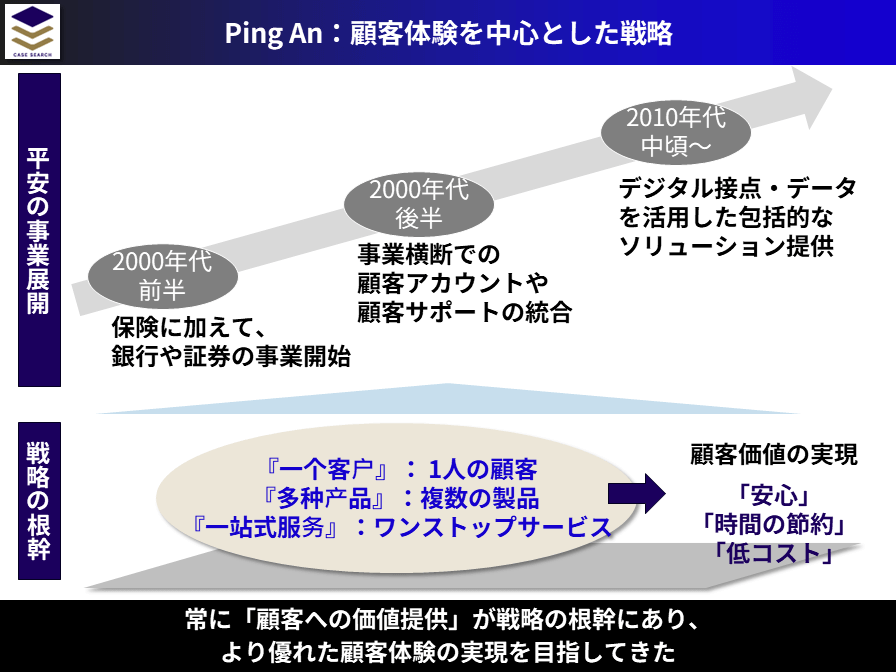

平安グループの成功は、単にデジタルを活用したからではなく、優れた顧客体験を重視し、その実現手段としてデジタルを上手く活用したからだと考えられます。

平安保険の戦略の中心には、「1人の顧客、複数の製品、ワンストップサービス」によって、顧客に「安心」「時間の節約」「低コスト」をもたらすというコンセプトがあります。実は、「1人の顧客、複数の製品、ワンストップサービス」による優れた顧客体験の実現は、2008年頃からIR資料に登場し、平安グループのビジネスの根幹となってきました。

実際、2008年から、「1人の顧客、複数の製品、ワンストップサービス」を実現するための施策として、保険、銀行、アセットマネジメント事業の顧客アカウントを、子会社横断で統合する取り組みを始めています。

また、2008年から2011年にかけて、子会社のバックオフィスの集約を段階的に進め、顧客情報・サポート状況をサービス横断で共有することによって、顧客対応品質を向上させる取り組みも進めていました。(2023年時点では、12社の子会社のバックオフィス機能を統合)

2014年以降、バックオフィスはAIアシスタントなどのデジタル技術を活用し、より高品質なカスタマーサポートへと進化し、2023年時点では、「顧客の最初の問い合わせ時に95%の問題を解決」、「95%以上の問い合わせはテキストAIで解決」、「86%のサービスは音声AIで案内可能」となっています。最新技術を活用した超効率的な顧客対応で、NPSは+90を越えています。

NPSとは? (クリックして開く)

「Net Promoter Score」の略で、顧客ロイヤルティ(商品やサービスに対する信頼・愛着)を測る指標のこと。「(推奨者数-批判者数)/(回答者総数)×100」で算出され、-100~+100の値をとる。

2014年から本格化した、デジタルサービスの提供も、本質的には「1人の顧客、複数の製品、ワンストップサービス」による優れた顧客体験の実現の延長線上にあります。あくまで顧客体験が戦略の根幹にあったからこそ、平安は顧客が求めるデジタルサービスを次々と開発することに成功したと考えられます。

(クリックして拡大)

2) リアルとデジタルの掛け合わせ

保険や投資信託のような金融商品はデジタルだけでは契約が完結せず、営業担当者とのリアルのコミュニケーションを求める人も多くいます。平安グループは、単にデジタル化を推し進めただけではなく、リアル(営業担当者によるコミュニケーション)も重視してきました。

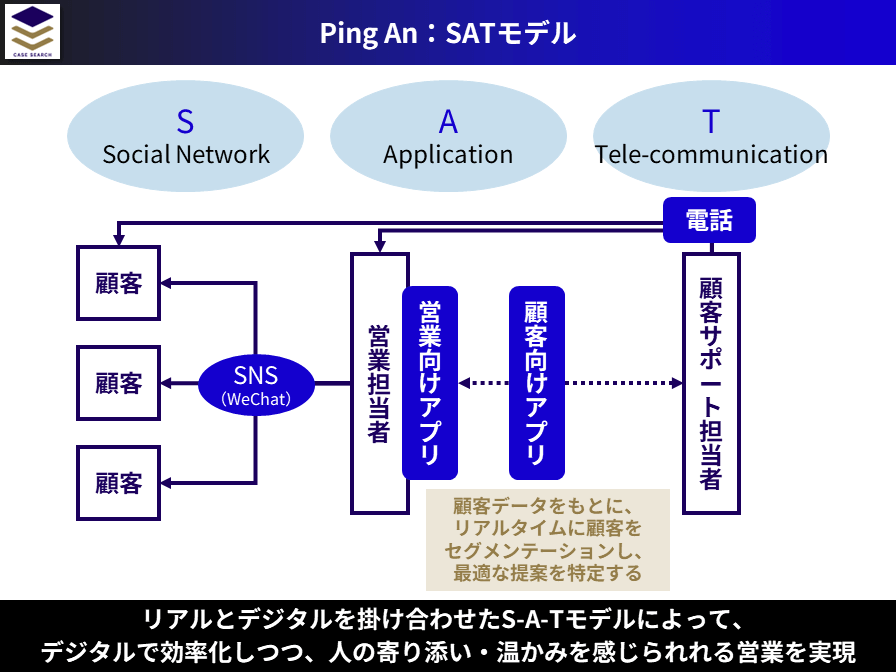

ただし、営業担当者の営業活動を、最新テクノロジーで徹底的に高品質化・効率化を図ってきた点が特徴です。特に平安グループはS-A-Tモデルと呼ばれる、営業手法を確立し、顧客ニーズに沿った提案を効率的に行っています。

S-A-Tモデルとは、S(Social Network)、A(Application)、T(Tele-communication)を組み合わせた営業モデルのことです。SATモデルでは、「平安好医生」などの顧客向けアプリを通じて、データを収集しながら、AIを活用して、リアルタイムに顧客をセグメンテーションします。そして、営業担当者向けアプリを通じて、営業担当者に最適な提案内容の助言などを行います。営業担当者は、顧客とWeChatなどのSocial Networkでつながっており、タイムリーに顧客へアプローチします。また、バックオフィスのカスタマーサポート担当者が、電話で営業担当者や顧客に連絡をし、より細やかな顧客対応を実現します。

(クリックして拡大)

S-A-Tモデルによって、例えば、「平安好医生」を通じて、家庭を持つ顧客が健康不安を抱えていることをタイムリーに察知し、営業担当者がWe-Chatや電話で病院を紹介したり、その人にあった保険商品を提案したりすることが可能となります。

このように、リアルとデジタルを掛け合わせて、より優れた顧客体験を実現できたことが、平安グループの成功につながったと考えられます。

<参考情報>

「エンベデッド・インシュアランス」の成功事例:Chubb

スイスに本社を構える世界最大級の損害保険会社「Chubb」が、エンベデッド・インシュアランスによって顧客基盤を拡大した事例を紹介します。

| DXテーマ | エンベデッド・インシュアランス |

|---|---|

| バリューチェーン | マーケティング・販売 |

| DXによる効果 | 顧客体験の向上(保険サービス) |

| 紹介企業 | Chubb Limited |

背景

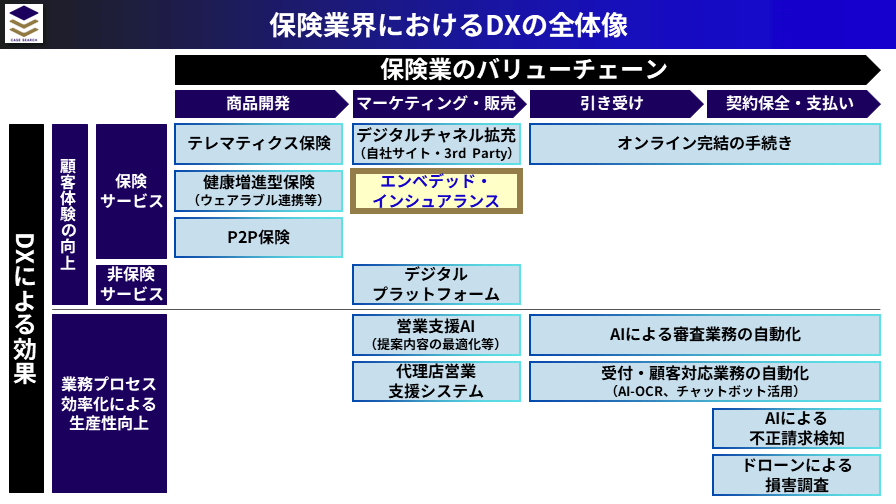

近年、AmazonやGoogle、Teslaなどのテクノロジー企業が保険業界への参入を加速させています。テクノロジー企業は、自社のサービスの中に保険を組み込むことで、顧客にシームレスな保険契約体験を提供し、自社サービスの付加価値を高めると同時に、新たな収益源を創出しています。

(クリックして拡大)

このように、デジタルサービスの中に保険が組み込まれて提供される流れは、組み込み型保険(エンベデッド・インシュアランス)と呼ばれ、保険の販売モデルを根本から変革する可能性があるため、保険会社にとって脅威となっています。

そうした中、Chubbは、エンベデッド・インシュアランスを脅威と捉えつつも、むしろ事業拡大のチャンスに変える方策を積極的に探ってきました。

エンベデッド・インシュアランスとは?(クリックして開く)

デジタルサービスの中に保険を組み込み、顧客の消費行動の中で自然な形で保険サービスを提供する手法を、エンベデッド・インシュアランス(Embedded Insurance)と呼ぶ。保険をサービスに組み込んで提供すること自体は新しい概念ではなく、住宅や自動車などの販売時に保険加入を促されるのは一般的である。しかし、近年注目されているのは、それをデジタルサービスの文脈で行う流れである。エンベデッド・インシュアランスで提供される保険商品は、多くの場合、補償内容がシンプルで保険料も比較的低廉である。

取り組み内容

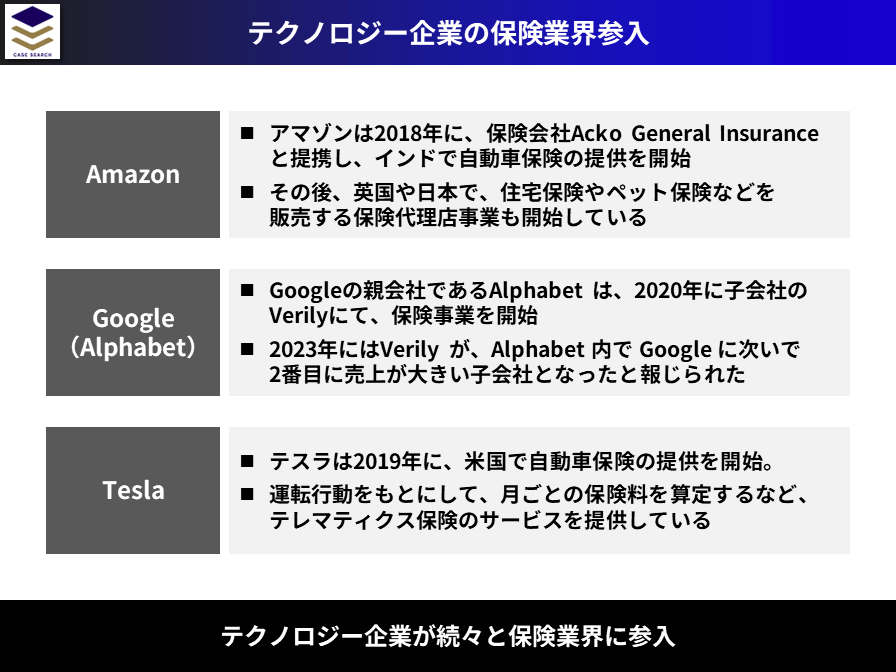

Chubbはエンベデッド・インシュアランスに必要な機能を提供するポジションを取り、B2B2Cモデルで、自社の顧客を拡大する戦略を取りました。

具体的には、2020年に、APIを通じて、パートナー企業が簡単にChubbの保険商品をサービスの中に組み込める、プラットフォーム「Chubb Studio®」を開発しました。

パートナー企業は、Chubb Studio®を利用することで、自社のウェブサイトやアプリに保険販売プロセスをシームレスに統合できます。また、Chubb Studio®には銀行や保険、小売などの業界ごとに、よく求められる保険機能があらかじめ用意されているため、パートナー企業は迅速に保険サービスの提供を開始できます。

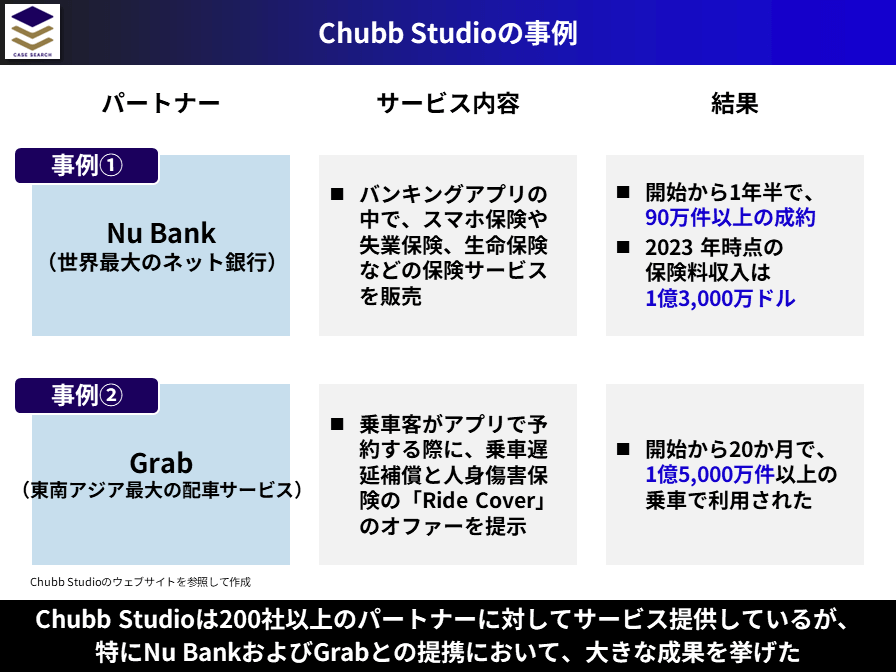

現在、世界最大のネオバンクであるNu Bank、東南アジア最大の配車サービスであるGrabなど、200を超える企業に対して、Chubb Studio®を通じた保険サービスが提供されています。

(クリックして拡大)

<Nu Bank × Chubb Studio®>

Nu bankは、2020年末にChubb Studio®を通じて保険サービスの提供を開始しました。

Nu bankは、Chubb Studio®を活用して、バンキングアプリ内でスマホ保険、失業保険、生命保険などの保険サービスを低価格(月額$2~)で販売しました。保険商品は100%デジタルで販売およびサービス提供され、毎月の保険料はNu bankの銀行口座とクレジットカードに連動して自動的に請求されました。

Nu bankの保険サービスは大成功を収め、開始初月で15万件の保険契約が販売され、開始から1年半で90万件以上の成約に達しました。また、保険加入を目的にNu bankに口座を開設する顧客も増加し、相乗効果も生まれました。(初年度に70,000を超える新規口座が開設されました)

2023 年時点の保険料収入は、1億3,000万ドルに上り、Nu bankとChubbの双方にとって利益をもたらしています。

<Grab × Chubb Studio®>

東南アジア最大の配車サービスであるGrabは、Chubb Studio®を通じて、乗客向けに保険サービス「Ride Cover」を提供しました。

乗客は、Grab アプリで配車をリクエストすると、Chubb の乗車遅延補償と人身傷害保険のオファーが届きます。料金は0.08ドルと低価格に設定されており、乗車遅延が発生した場合は即時に5ドルが支払われます。「Ride Cover」は、開始から20ヶ月で1億5,000万件を超える乗車で利用されました。

(クリックして拡大)

<日本市場での展開>

Chubbは、不動産DXスタートアップのイタンジと連携し、オンラインで手軽に火災保険に加入できる取り組みを始めるなど、日本市場においても、エンベデッド・インシュアランスのサービス提供を進めています。

成果

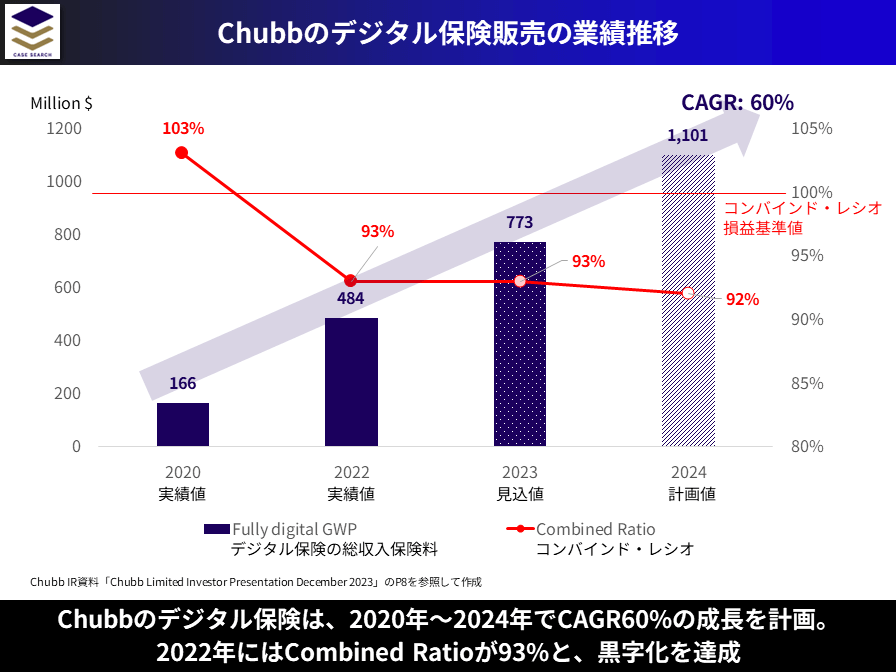

エンベデッド・インシュアランスなどを通じて、フルデジタルで提供されている保険の「総収入保険料」は、2023年で7億7,300万ドルが見込まれ、収益性を示すコンバインド・レシオは93%となっており、収益化を達成しています。

コンバインド・レシオ(Combined Ratio)とは?(クリックして開く)

保険会社の収益力を示す指標で、100%以下であれば、保険料の収入のほうが支出よりも多く、収益が上がっていることを示す

前述したように、Chubbは、Nu Bankと提携した保険サービスにおいて、開始から1年半で90万件以上の保険契約を獲得するなど、エンベデッド・インシュアランスの取り組みで着実な成果を上げています。さらに、GrabやNu Bankなどのパートナーシップを通じて、6億人を超える消費者へのリーチが可能になっており、今後もデジタルサービスを通じた保険契約の拡大が見込まれます。

(クリックして拡大)

取り組みのポイント・工夫

Chubbのエンベデッド・インシュアランスの取り組みのポイントは、「パートナーエクスペリエンス(PX)の重視です。

パートナーエクスペリエンス(PX)の重視

Chubbは、顧客体験(CX)を最も重要視する一方で、エンベデッド・インシュアランスサービスを提供するパートナーの体験(PX)も非常に重視しています。

Chubb Studio®は、パートナー事業者が簡単かつ迅速に保険サービスを提供できるよう、様々な保険機能のAPI連携を可能にしています。さらに、2022年後半には、Chubb以外の保険会社の商品やサービスを追加できるオプションも導入されました。これにより、パートナーは単一のプラットフォームで複数の保険会社の製品とサービスを統合できるため、大幅に柔軟性と利便性が向上しました。

Chubbは、自社の利益と相反する可能性のある「他社商品の追加」をも可能にするなど、パートナーエクスペリエンスを重視する姿勢を示しています。それによって、多くの企業にエンベデッド・インシュアランスの協業パートナーとして選ばれ、結果としてChubbの顧客基盤の拡大と保険収益の増加につながっていると考えられます。

<参考情報>

「テレマティクス保険」の成功事例:Progressive

米国の損害保険会社「Progressive」が、テレマティクス保険によって、顧客一人一人のリスクに応じて、保険料を最適化させることで、顧客の満足度を高めつつ、自社の売上を拡大した事例を紹介します。

| DXテーマ | テレマティクス保険 |

|---|---|

| バリューチェーン | 商品開発 |

| DXによる効果 | 顧客体験の向上(保険サービス) |

| 紹介企業 | Progressive Corp. |

背景

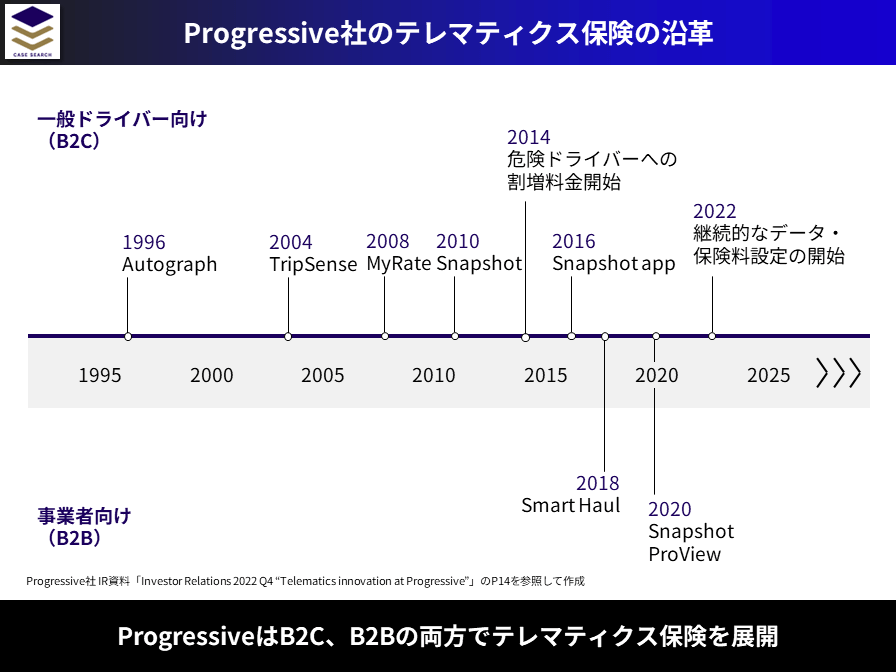

Progressive社は、1937年に米国で創業され、1990年代から他社に先駆けてテレマティクス保険の研究や実証実験を行ってきました。

テレマティクス保険とは? (クリックして開く)

テレマティクスと呼ばれる技術を利用して、自動車や運転データを取得・分析した上で、それを元に事故の発生確率を割り出し、保険料率を算定する自動車保険のこと。

1996年に、業界で初めて「走行距離に応じて保険料を設定する」という従量制保険である「Autograph」を発売しました。しかし、当時は技術的な限界があり、プロの整備士が顧客の車に専用デバイスを設置する必要があったため、コストが非常に高くつくものでした。

その後、2004年には顧客自身で車に専用デバイスを設置できる「TripSense」を発売し、2008年には携帯電話技術を使ってシステムにデータをアップロードする「MyRate」を発売するなど、Progressive社はテレマティクス保険の取り組みを着実に発展させてきました。

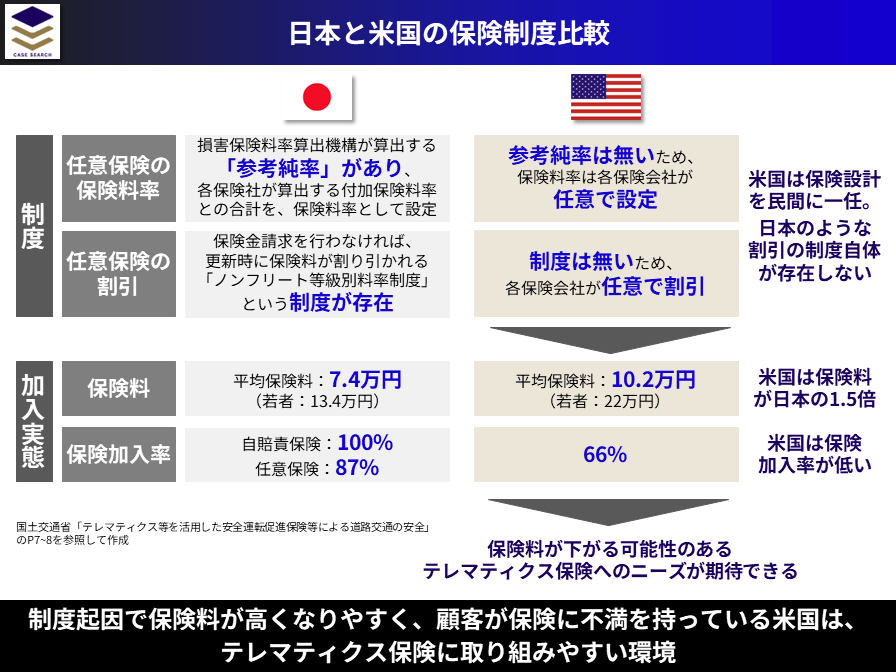

Progressive社が早期からテレマティクス保険に取り組んだ背景には、米国の自動車保険制度も関係しています。

米国では、日本のような損害保険料率算出機構が算出する参考純率が存在せず、各社が独自に保険料率を設定します。また、日本では無事故の場合に保険料が割り引かれる制度があるのに対し、米国では割引に関する制度は存在せず、各保険会社の裁量に委ねられています。その結果、米国では自動車保険の保険料が高く、保険加入率も相対的に低くなっています。

つまり、米国では保険制度上、自動車保険料が高額になりやすく、顧客が既存の保険に対して不満を抱いていました。そうした中で、リスクに応じた保険料設定によって保険料低減の機会を提供するテレマティクス保険は、ニーズが期待でき、顧客獲得のための戦略として取り組みやすい環境にあったと言えます。

(クリックして拡大)

取り組み内容

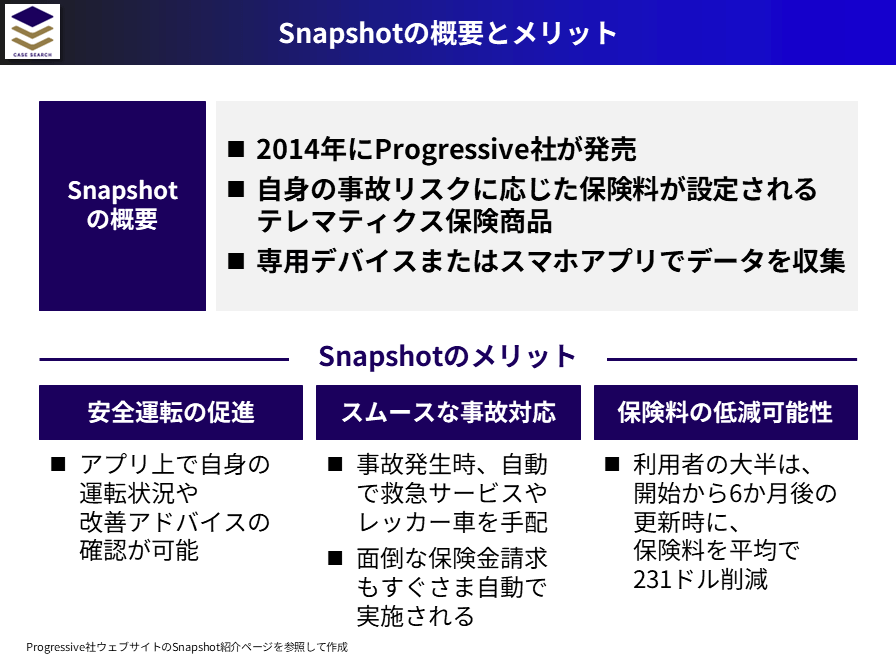

Progressive社は、2010年に「Snapshot」というブランド名で、テレマティクス保険を本格的に市場に投入しました。「Snapshot」は、走行距離や速度、運転の時間帯、急ブレーキや急加速の頻度などのデータを蓄積し、それを元に事故のリスクを割り出して、個々のドライバーの保険料を決定します。

当初、Snapshotを利用するには専用の車載デバイスが必要で、デバイスをハンドルの下にあるOBD-Ⅱポートに接続することで運転データを収集し、Progressive社に提供する仕組みでした。しかし、2016年にはスマートフォンアプリでもデータ収集が可能となり、利用しやすさが向上しています。また、スマートフォンアプリ上で自身の運転ログや改善点などを確認できるインタラクティブな保険商品となっています。

Snapshotを利用することで、平均的に年間231ドルの保険料節約が可能だと、Progressive社は公表しています(Snapshot契約後、最初の保険更新時に、平均的にユーザーの保険料は231ドル割り引かれている)。

さらに、Snapshotでは衝突時の衝撃などをもとに事故を検知し、顧客からの返答がない場合は自動でEMS(Emergency Medical Services/救急医療サービス)を呼びます。テレマティクスデータによって事故現場の正確な位置がわかるため、スムーズにEMSやレッカー車などを手配できます。また、保険金の請求も自動で行われ、事故発生から10分以内に請求が完了するなど、通常は煩雑な保険請求において優れた顧客体験を実現しています(なお、Progressive社は事故の自動検知サービスについて、Snapshotを契約していない顧客に対しても今後無料で提供していく方針を示しています)。

(クリックして拡大)

Progressive社は、一般ドライバー向け(B2C)のテレマティクス保険である「Snapshot」に加えて、事業者向け(B2B)のテレマティクス保険にも力を入れています。

2018年には、商用トラック運転手向けの商品「Smart Haul」を発売しました。米国では、トラックドライバーの業務時間管理の徹底によって安全性を向上させることを目的に、貨物輸送を担うトラック車両への「電子ログ記録装置(ELD;Electronic Logging Device)」の設置が2018年に義務化されました。ELDによってエンジン稼働時間や運転時間、走行距離などのデータ取得が可能となったことを受け、Progressive社はSmart Haulを発売しました。

Progressive社は、Smart Haul発売時のプレスリリースで、Smart Haulを利用することでドライバーは平均的に年間984ドルの保険料を節約できると発表しています。

2020年には、ELDの保有が義務付けられていない商用自動車向けの商品「Snapshot ProView」を発売しました。B2C向けのSnapshotと同様に、OBD-Ⅱポートに専用デバイスを接続することで、ドライバーは運転データをSnapshotに提供し、自身の事故リスクに応じた保険料を支払うことができます。また、3台以上の車両をSnapshot ProViewに登録している企業は、ドライバーの運転評価や車両追跡、ジオフェンス通知などのフリートマネジメント機能を無料で利用できます。

(クリックして拡大)

成果

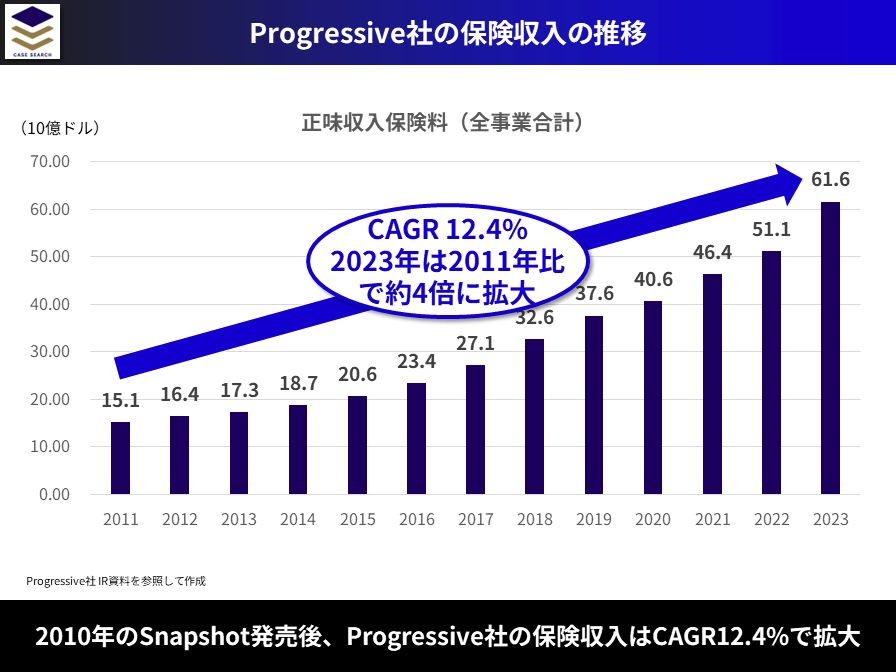

Progressive社は、Snapshotを発売した2011年以降、正味収入保険料(Net Premium Written)を年平均成長率(CAGR)12.4%で拡大させ、2023年には約600億ドルに達しました。これは2011年時点の正味収入保険料の約4倍に相当します。

正味収入保険料(Net Premium Written)とは? (クリックして開く)

お客さまから受け取った保険料(積立保険料を除く)に再保険に要した保険料を加減したもの。

保険契約には、元受保険(保険契約者の保険リスクを保険会社が引き受ける契約)、出再保険(保険会社が引き受けた保険リスクの一部を、別の保険会社に引き受けてもらう契約)、受再保険(他の保険会社の持つ保険リスクの一部を引き受ける契約)の三つの形態がある。正味収入保険料とは、「元受保険料+受再保険料-出再保険料」の計算結果となる

(クリックして拡大)

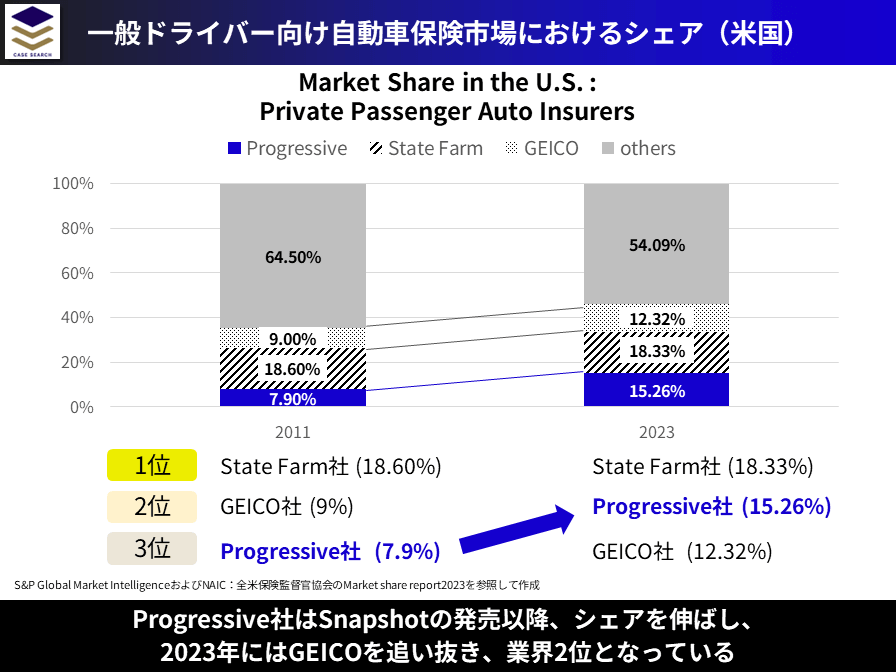

保険料収入の拡大に伴い、Progressive社の米国民間向け自動車保険市場におけるマーケットシェアも、2011年の約8%から2023年には約15%まで伸長しました。(S&P Global Market IntelligenceおよびNAIC:全米保険監督官協会のMarket share reportより)

(クリックして拡大)

取り組みのポイント・工夫

Progressive社のテレマティクス保険の成功要因には、先行者利益(蓄積された運転データ量の多さなど)以外に、以下の2点が考えられます。

- リスクに応じた保険料の適正化

- データ収集のアウトソースによる効率化

1) リスクに応じた保険料の適正化

Snapshotでは大半の顧客が更新時に保険料の割引を得る一方で、事故リスクの高いドライバー(全体の約2割)は、更新時に保険料が割増されます。

当初、Progressive社も事故リスクの低いドライバーへの割引のみを行い、リスクの高いドライバーへの割増は実施していませんでした。割引のみの商品設計の方が顧客獲得に有利であり、実際に多くの保険会社のテレマティクス保険は割引のみとなっています。

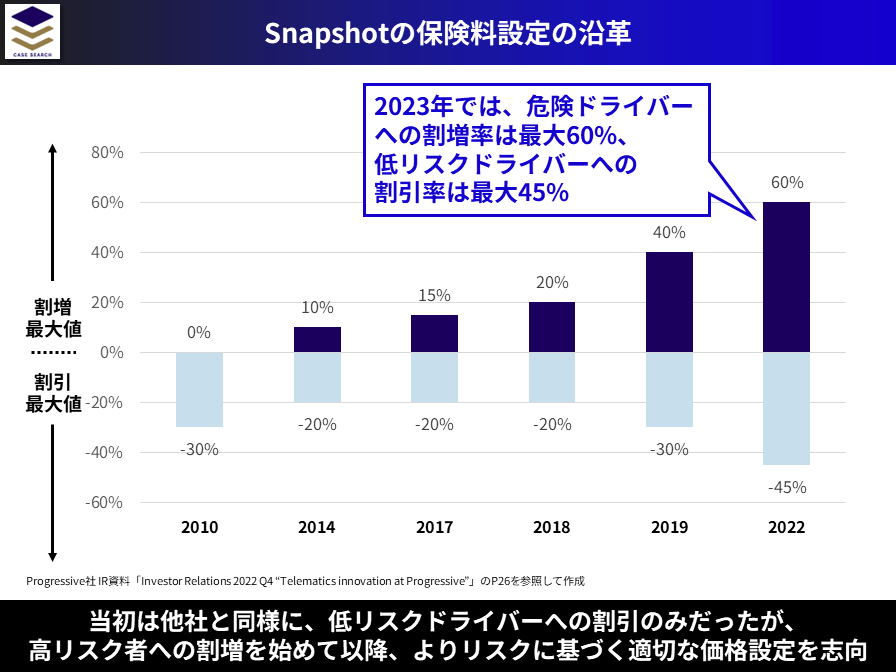

しかし、Progressive社は2014年から危険運転をするドライバーへの割増を開始し、段階的に割引額と割増額の最大金額を引き上げることで、各ドライバーのリスクに応じたより適切な価格設定に近づけています。

Progressive社によると、保険料の割引を受けている事故リスクの低いドライバーの更新率は平均より6%高く、保険料割増を受けている危険なドライバーの更新率は平均より16%低くなっています。このことから、保険料の適正化によってProgressive社の顧客構成が変化し、事故率の低いドライバーの割合が増加していると考えられます。

この顧客構成の変化は、Progressive社にとって大きなメリットをもたらします。事故率の低いドライバーが増えることで、保険金支払いのリスクが減少し、収益性が改善されるためです。

また、当初Snapshotは顧客に最初の6か月間のみデバイスやアプリを通じた運転データの提供を求め、そのデータをもとに決定された更新料はそれ以降固定されていました。しかし、2022年からはより適切な保険料設定を行うために、継続的にデータを収集し、毎回の更新時に保険料を調整する設計に変更しました。

このように、Progressive社は、顧客それぞれのリスクに応じた保険料の適正化を徹底することで、優良なドライバーを惹きつけ、安全運転を促進し、自社の収益性を高めることに成功していると考えられます。

(クリックして拡大)

2) データ収集のアウトソースによる効率化

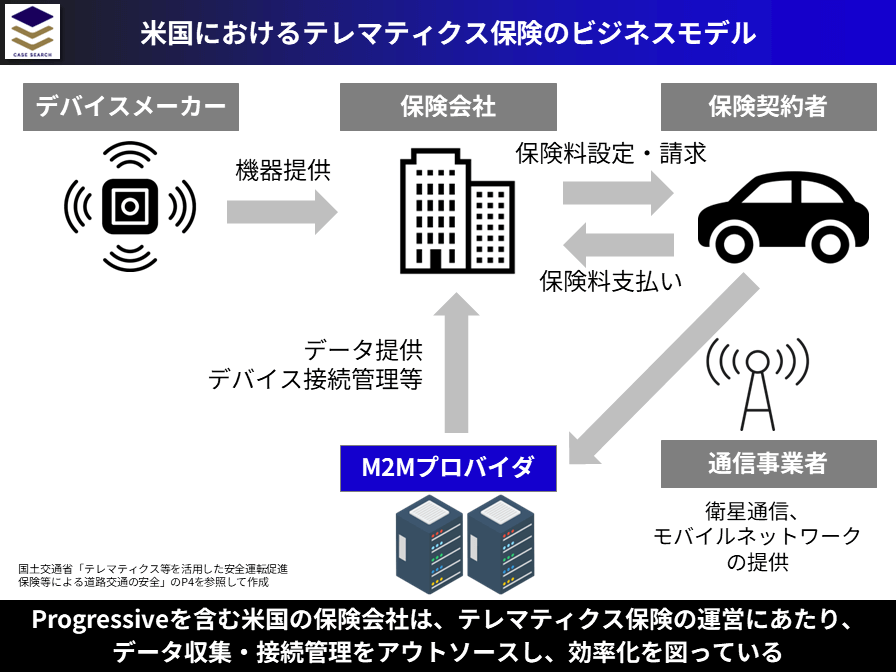

Progressive社に限らず、米国ではほぼすべての保険会社がテレマティクス保険においてM2M(Machine-to-Machine)プロバイダを利用し、データベースの構築や運用をアウトソースすることで、専門人員のコスト削減や業務効率化を図っています。

保険料算出に必要なデータの多くは共通しているため、専門会社にアウトソースする方が効率的です。

Progressive社も、独自のデータ項目収集やアルゴリズム、データ量で差異化を図りつつ、データ収集自体はアウトソースすることでテレマティクス保険の収益性を高めています。

この点は、日本の保険会社がテレマティクス保険を導入する際に参考にすべき重要なポイントと言えます。

(クリックして拡大)

<参考情報> ※Progressive社のサイトはパブリックDNSを利用したアクセスが必要な場合がございます

- Progressive ウェブサイト Snapshot紹介ページ

- Progressive IR資料

- Progressive (PGR) Q4 2022 Earnings Call Transcript

- 国土交通省「テレマティクス等を活用した安全運転促進保険等 による道路交通の安全」

保険業界におけるDXの成功事例(国内)

「健康増進型保険(ウェアラブル連携)」の成功事例:住友生命

保険会社の「住友生命」が、健康増進型保険「Vitality」によって、日本で新しい保険モデルを展開した事例を紹介します。

| DXテーマ | 健康増進型保険 |

|---|---|

| バリューチェーン | 商品開発 |

| DXによる効果 | 顧客体験の向上(保険サービス) |

| 紹介企業 | 住友生命保険相互会社 |

背景

住友生命は、2011年にブランドビジョン「あなたの未来を強くする」を掲げ、「”強く生きる”ための先進的な商品を提供します」、「”健康な人生・豊かで明るいシニアライフ”を応援する、進化するサポートプログラムを実現します」などの先進価値の実現を目指す方針を示しました。

住友生命は、ブランドビジョンの実現を検討する中で、日本社会の大きな課題である「健康増進」に着目します。日本は世界でも有数の長寿社会ですが、平均寿命と健康寿命との隔たりは小さくなく、その差を埋めていくことが社会的な課題となっています。

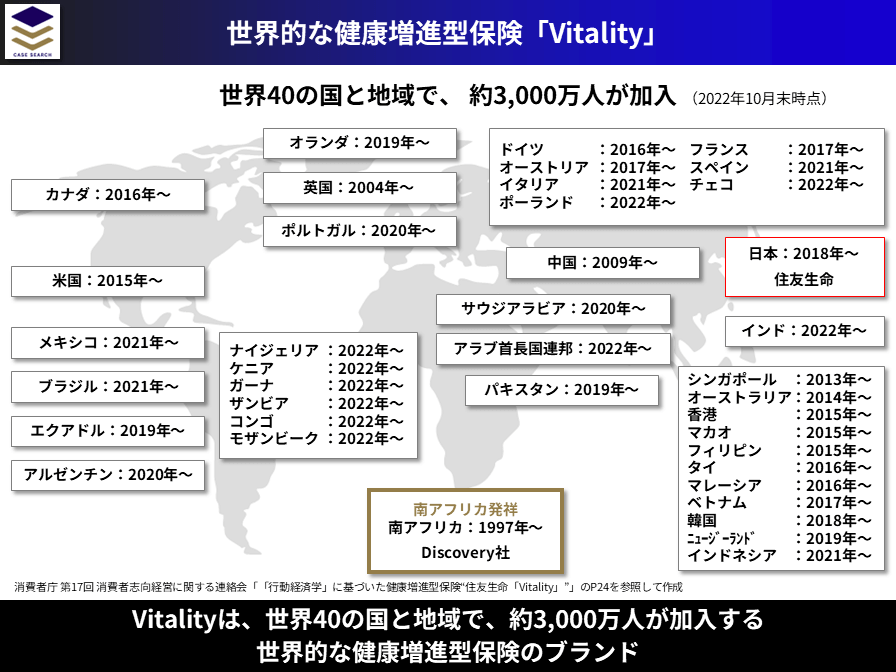

住友生命は、顧客と長きにわたって付き合っていく生命保険の性質上、健康寿命の延伸に貢献していくことは、事業との親和性が高く、本来的に取り組んでいくべき分野であると考えたのです。 住友生命は、生命保険会社として、「健康増進」にどのように貢献できるかを検討する中で、「自ら健康になろうとする人」を増やすことに貢献できる保険商品の開発、という答えにたどり着きます。そんな中、住友生命は南アフリカの金融サービス会社Discovery社が開発した、健康増進型保険「Vitality」に注目しました。

(クリックして拡大)

Vitalityは、加入者の健康増進活動を支援し、その達成度に応じて保険料の割引や各種特典を提供することで、健康的な生活習慣を奨励する画期的な商品でした。Discovery社は1国1社の生保会社と提携する方針をとっている中で、住友生命は日本における独占契約を締結し、2016年からDiscovery社、ソフトバンク社とともに、Vitalityの日本市場導入に向けた取組みを進めました。

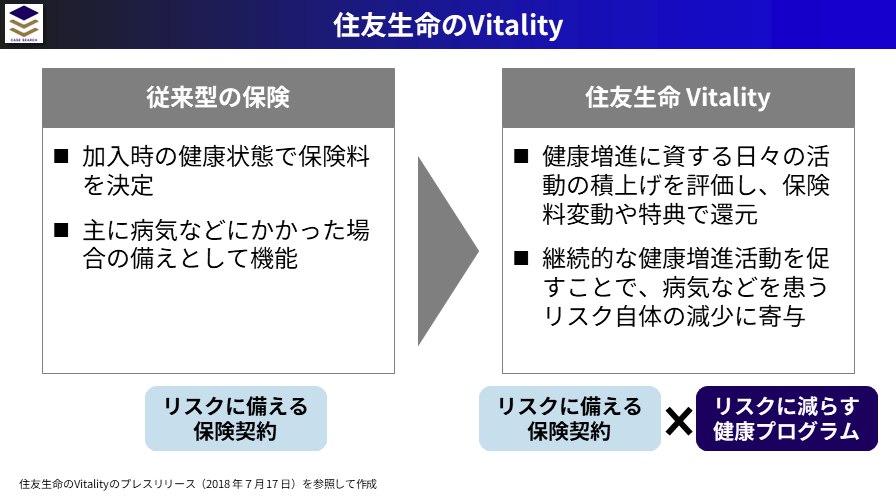

取り組み内容

2018年、住友生命は、ディスカバリ社が開発したVitalityを、日本人の生活習慣等に適したプログラムにローカライズしたVitalityを発売しました。 住友生命のVitalityは、「加入時またはある一時点の健康状態を基に保険料を決定し、病気等のリスクに備える」という従来の生命保険とは一線を画し、「加入後毎年の健康診断や日々の運動等、継続的な健康増進活動を評価し、保険料が変動する」ことにより、「リスクそのものを減少させる」ことを目的とした商品でした。

(クリックして拡大)

<Vitalityの概要>

住友生命のVitalityの概要を端的にまとめると以下となります。

- 住友生命の保険契約者は、保険料とは別に月額880円を支払うことで、Vitality健康プログラムに加入

- 健康状態の把握(健康診断結果のアップロード、オンラインでの健康状態チェック)や、運動による健康状態の改善(ウェアラブルデバイスやスマホアプリで計測した歩数・心拍数・BMIなど)に応じてポイントを獲得

- 獲得したポイントの合計に基づいて、ブルー、ブロンズ、シルバー、ゴールドのいずれかのステータスが決定

- ステータスに応じて、保険料の割引や各種特典(リワード)が付与される

<行動経済学を用いたサービス設計>

Vitalityでは、ユーザーの健康を促進するために、行動変容を起こす必要があるため、行動経済学を用いたサービス設計がされています。

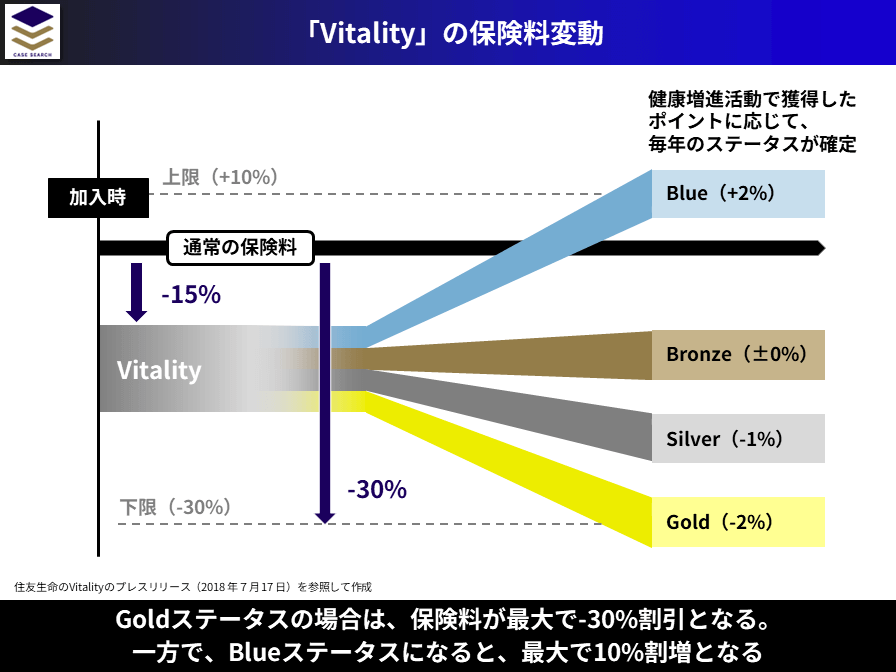

例えば、Vitalityの保険割引は、行動経済学の理論に基づいた設計となっています。

保険契約者は、Vitalityに加入すると、初年度の保険料がいきなり15%割引となります。

その後、健康増進活動を通じて獲得したポイントに応じて、自身のステータスがブルー、ブロンズ、シルバー、ゴールドのいずれかで決定します。ブロンズの場合は、翌年も保険料は15%割引のままですが、シルバーやゴールドとなった場合は、さらに保険料が安くなって、最大30%割引になります。一方で、ポイント獲得が少なく、ステータスがブルーとなった場合は、最大110%まで保険料が上がっていくような仕組みになっています。

保険料割引のポイントは、最初に15%割引になっている点です。これは「一度得たものは、なかなか手放せない」という損失回避の法則に則っています。

(クリックして拡大)

また、運動を始めたくてもなかなか行動を変えられないという人のために、豊富な特典(リワード)を提供することで、行動を変えるきっかけ・始める一押しを用意しています。これは、ディドロ効果といって、例えばウェアを買ったら、スポーツする自分でいたくなるなど、新しい価値を取り入れると、それに合わせて環境すべてを変えたくなる人間心理に基づいています。具体的には、アディダスのスポーツ用品を特別割引価格(一律30%OFF)で購入できる、ジムやヨガスタジオに特別価格で通えるなどの特典が用意されています

さらに、「将来のことより、つい目先の利益を優先してしまう」双曲割引という人間心理から、1年後の保険料割引をモチベーションとして頑張るのは難しいという課題に対して、1週間サイクルの運動目標を設定し、目標達成すると特典がもらえる「アクティブチャレンジ」というプログラムを用意しています。具体的には、毎週の運動目標を設定し、達成することで、スターバックスやコンビニで使えるドリンクチケットなどがもらえます。

<進化していく生命保険>

Vitalityが通常の保険商品と異なる点は、商品の提供価値が年々進化していく点にあります。

例えば、提出された健康診断結果から、会員ごとの入院リスクを「健康スコア」として数値化し、同性・同年代での位置づけ等とともに掲載した「Vitality健康レポート」の提供が2022年に機能として追加されています。

さらに、2023年には、「Vitality健康レポート」がレベルアップし、ユーザーが継続的に健康増進活動に取組むことをサポートする「ペース管理&疾病リスク機能」が提供されました。

この機能には、目標ステータスと運動ポイントの獲得ペースを設定・管理する「ペース管理機能」や会員の性格・特性、ポイント取得状況を踏まえた個別アドバイスを提供する「アドバイス機能」、健康診断結果やアクティブチャレンジの実施状況などに基づいて健康スコアや生活習慣病リスクを算定する「疾病リスク機能」が含まれます。

また、リワードプログラムに参加するパートナー企業に関しても、発売当初の11社から、2023年時点では24社まで増加しており、利用者のインセンティブとなる報酬内容の幅も広がっています。

成果

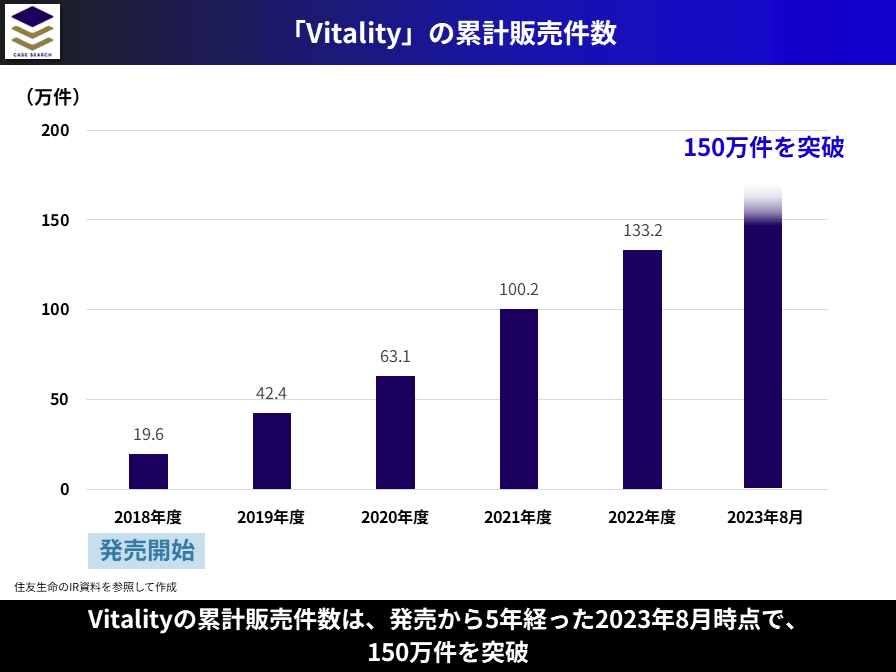

<Vitalityの累計販売件数>

Vitalityは、発売から5年が経過した2023年8月時点で、150万件を突破しています。住友生命保険の保有契約件数が約1300万件(2023年3月時点)のため、全体の1割以上を占めるまでに成長しています。

※実際は解約件数などの考慮が必要な点に留意

(クリックして拡大)

<Vitalityによる健康増進効果>

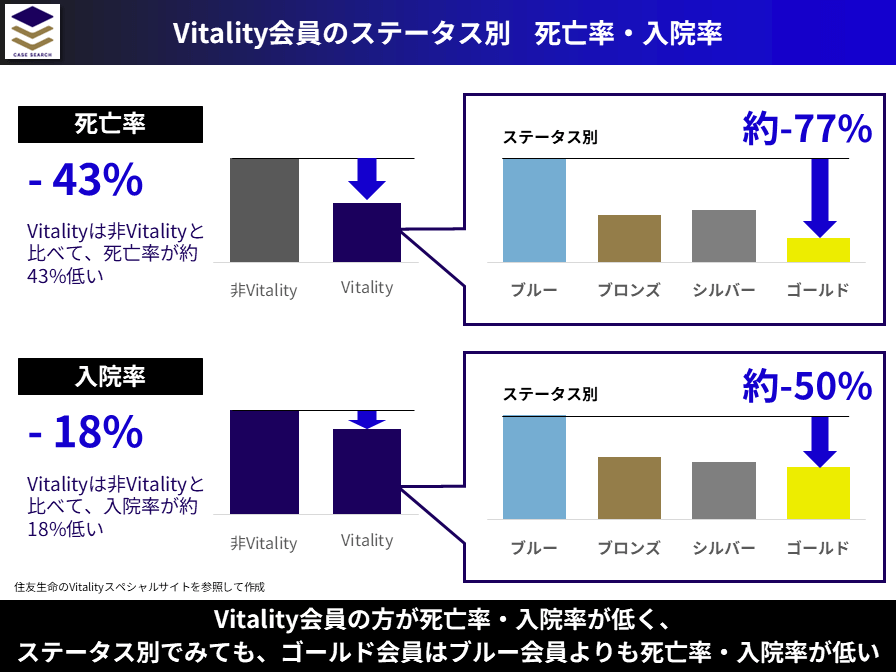

Vitalityの利用者は非利用者よりも死亡率が約43%低く、入院率は約18%低いことを、住友生命は発表しており、さらにステータス別でみても、ゴールドステータスの会員はブルー会員と比較して大幅に死亡率・入院率が低いことがわかっています。

Vitalityの健康増進によって死亡率・入院率が下がっているのか、元々死亡率・入院率が低い健康的な顧客がVitalityに入っているのかという因果関係については明らかではないものの、いずれにしてもVitalityの顧客は死亡・入院する割合が低いため、将来支払う保険金や給付金が少なく、住友生命にとって収益性の高い顧客を集められているといえます。

(クリックして拡大)

取り組みのポイント・工夫

住友生命のVitalityにおける取り組みのポイントは3点あります。

- 営業職員の動機付け

- CSV活動を活かしたプロモーション

- エントリープランによる利用者の獲得

1) 営業職員の動機付け

住友生命は、Vitalityの商品特性を踏まえ、営業職員をうまく動機づけすることによって、Vitalityの販売を促進しています。

生命保険は商品特性上、顧客層は若年層ばかりではなく、年配でスマホの操作があまり得意ではない方も多くいます。そのため、スマホアプリを利用するVitalityは、顧客からアプリの扱いに関する質問など、通常の保険商品よりも多くの問合せを、営業担当者が受けることが想定されます。ゆえに、営業担当からすれば、アフターフォローの手間がかかるVitalityよりも、通常の保険商品を販売する方が合理的です。

住友生命は、Vitalityの販売を促進していくにあたって、通常のコールセンターとは別に、Vitalityサービスセンターを設置し、契約後の営業員の顧客対応負荷を下げています。

なお、2024年2月以降は、Vitalityサービスセンターにて、米国シリコンバレーのスタートアップ企業であるWaagu社が提供するLOOOKITを利用し、オペレーターと顧客の間で同じアプリ画面を共有しながら説明することを可能とし、顧客へのわかりやすい説明や円滑なコミュニケーションが実現しています。

また、生命保険商品の募集に加え、契約の継続状況等や、顧客対応活動も業績評価体系の一要素とし、保険加入時のみならず、加入後も、営業職員等に対して、顧客満足度の維持・向上に向けた動機づけを行う評価体系を構築するなど、評価制度面でも施策を講じています。

さらに、様々なインナーブランディング施策を通じて、住友生命のパーパスである「社会公共の福祉に貢献する」やミッションである「一人ひとりのよりよく生きる(ウェルビーイング)に貢献する」に対する職員の理解を促進しています。

具体的には、毎月各職場でウェルビーイングについて対話する「ウェルビーイングミーティング」、所属や役職・年次等関係ないフラットな対話会「スミセイフラットーク」、年に1度、全国約4万人の全職員が参加する「ブランド・ライブ」など、職員がパーパスについて考える様々な機会を設けています。また、パーパスをのもと、住友生命が目指す姿を描いたブランディングムービーの製作や企業CMの放映なども行っています。

このように、パーパスを徹底的に職員に浸透させることで、Vitalityという商品に対する職員の使命感を醸成していると考えられます。

2) CSV活動を活かしたプロモーション

住友生命は経営方針として、健康増進を軸としたCSV活動に注力しており、parkrunや自治体との連携事業などのCSV活動が、Vitalityの認知拡大に繋がっていると考えられます。

CSVとは? (クリックして開く)

Creating Shared Valueの略語で、経済的価値を創造しながら、社会的ニーズに対応することで社会的価値も創造するというアプローチのこと。企業の評判を良くすることを重視していた従来型のCSR(Corporate Social Responsibility)活動とは異なり、本業で社会課題に取り組み、「社会問題の解決」と「企業価値の向上」を両立させることを目指す。

parkrunは、ロンドンを発祥とする、毎週土曜日朝定時に行われる参加費無料の5kmのランニングイベントで、世界22ヵ国、毎週2,300ヵ所以上で開催され、参加者、それを支える運営ボランティアとして毎週30万人以上の人々が参加しています。住友生命は2019年から、日本におけるparkrunの唯一のオフィシャルパートナーとなり、日本国内でのparkrunの展開を全面的にサポートしています。parkrunはVitalityプログラムとも連携しており、会員の健康増進をサポートするとともに、地域コミュニティの形成にも貢献しています。

また、住友生命は「スミセイ”Vitality Action”」というプロジェクトを通じて、全国各地でトップアスリートによる親子スポーツイベントやランニングイベントを既に100回以上開催しています。

さらに、住友生命は全国の自治体と連携し、健康づくりや地域創生に貢献する取り組みも進めています。例えば、大阪府や山形市、函館市などと協力して、Vitality健康プログラムの一部を一定期間無償で提供するプロジェクトを実施しています。これらの取り組みを「Vitalityウォーク」と称し、2025年度末までに100の自治体での実施を目指しています。

このようなCSV活動がメディアに取り上げられることで、VitalityのPRに繋がっています。

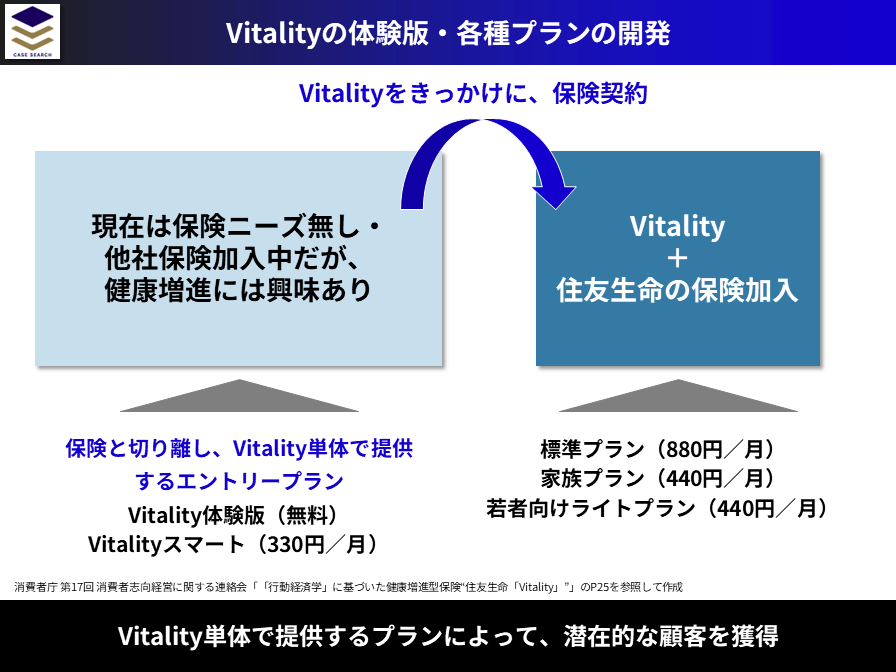

3) エントリープランによる利用者の獲得

住友生命は、保険契約と切り離したVitality単体を提供しており、エントリープランとして顧客層の拡大に繋がっていると考えられます。

当初、Vitalityは保険契約に付帯する特約として提供されていましたが、2021年に保険契約と切り離して期間限定でVitalityのプログラムを無償体験できるサービスを始めました。さらに、2023年からは月額330円でVitality単体を提供するサービスを始めました。

このサービスを通じて、利用者は実際にVitalityのプログラムを体験し、健康習慣の定着を実感できます。そして、Vitalityを継続することで保険契約がお得になるメリットを理解してから、保険契約を追加するという選択肢も得られます。

また、保険加入や変更のタイミングではない人でも、Vitality単体のプランであれば始められるため、住友生命は潜在的な顧客基盤を拡大し、将来的な保険契約の獲得にもつなげていくことができます。

(クリックして拡大)

<参考情報>

- 住友生命 Vitality ウェブサイト

- 住友生命 統合報告書

- 住友生命 消費者志向コミュニケーションブック

- 消費者庁 第17回 消費者志向経営に関する連絡会「行動経済学」に基づいた健康増進型保険“住友生命「Vitality」”

- 住友生命 ニュースリリース

「代理店営業支援システム」の成功事例:MS&AD

損害・生命保険会社のMS&ADホールディングス(以下、MS&AD)が、AIを活用した代理店営業支援システムにより、代理店営業の生産性向上を実現した事例について紹介します。

| DXテーマ | 代理店営業支援システム |

|---|---|

| バリューチェーン | 販売・マーケティング |

| DXによる効果 | 業務プロセスの効率化による生産性向上 |

| 紹介企業 | MS&ADホールディングス |

背景

MS&ADは、2018年に発表した中期経営計画(Vision 2021)において、重点戦略の1つである「デジタライゼーションの推進」の施策として、チャネル競争力の高度化を掲げました。

損害保険の販売チャネルの大半を占める代理店営業では、従来、代理店の営業担当者の経験と勘に頼った営業スタイルが主流でした。しかし、MS&ADは、同社および代理店が蓄積する膨大な顧客データをAIで分析し、よりパーソナライズされた提案を行うことで、真に顧客本位の提案を実現することを目指しました。

取り組み内容

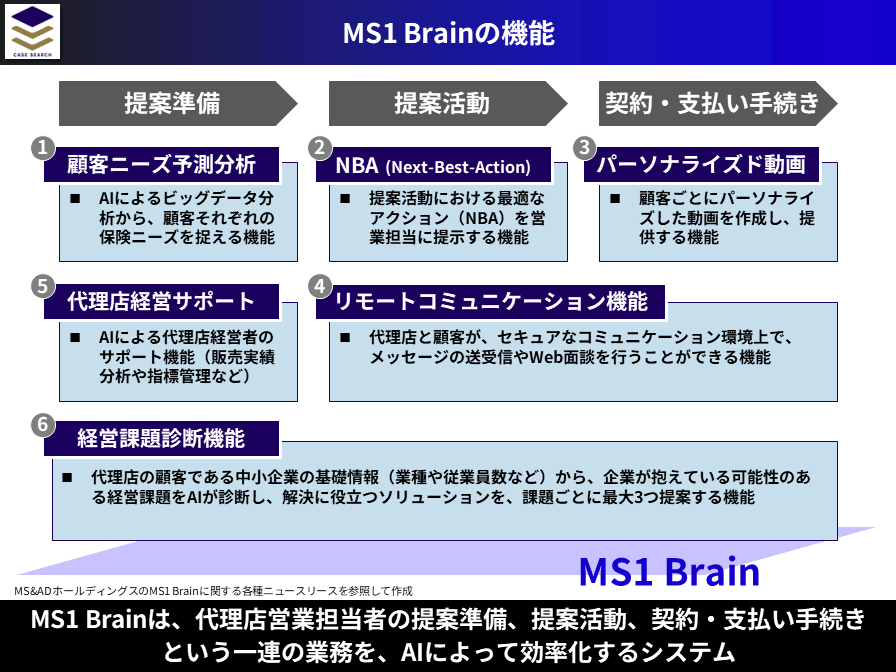

MS&ADは2020年、日本全国で約3万8000の保険代理店の営業活動をAIで支援する仕組みとして「MS1 Brain」をリリースしました。

「MS1 Brain」は、従来から保険代理店向けに提供している業務支援システムの追加機能として提供される、営業支援システムです。過去の契約情報や顧客情報などをAIが分析し、「どの顧客にどのタイミングでどんな商品を提案するべきか」を代理店の営業担当者に提案する仕組みが特徴的です。

MS1 Brainの機能①:顧客ニーズ予測分析

顧客の契約内容や契約履歴、事故情報のほか、家族構成の変化など、AIによるビッグデータ分析から、顧客それぞれのニーズやリスクの変化を察知します。これにより、補償内容の見直しや新たな保険商品等を最適なタイミングで提案するための機能を提供します。AIが顧客ごとに、成約の可能性のある保険商品を、星印の数で分かりやすく提示します。

MS1 Brainの機能②:NBA(Next Best Action)

顧客への提案活動における最適なアクション(NBA)をAIが提示し、代理店の営業担当者を支援する機能です。経験豊富な営業担当者の活動を分析し、最適な行動・話法を示唆するとともに、提案状況を可視化して適切なタイミングをアドバイスします。

MS1 Brainの機能③:パーソナライズド動画

顧客ごとにパーソナライズした動画を作成し、おすすめの自動車保険や火災保険について、提案理由や保険プランを分かりやすく説明する機能です。代理店から見積書や申込書と一緒にQRコードを記載した専用チラシを顧客に渡し、顧客はQRコードを読み取ることで、場所や時間を問わず、スマートフォンから動画を視聴できます。

動画内には顧客の個人名がナレーションに入っていたり、住んでいる地域の事故件数などの具体的な数字を挙げたりするなど、パーソナライズされています。動画視聴後に保険加入の意思確認のボタンを押すと、そのままスムーズに契約手続きに移行します。

なお、パーソナライズド動画作成機能は、米SundaySky社の「ビデオ・エクスペリエンス・プラットフォーム」を利用して実現しています。

MS1 Brainの機能④:リモートコミュニケーション機能

代理店と顧客が、セキュアなコミュニケーション環境上で、メッセージの送受信やWeb面談を行うことができる機能です。また、顧客は、時間や場所にとらわれず代理店と相談した契約内容をもとに、ご自身の都合に合わせてスマートフォン上で契約手続きや保険金請求を完了できます。

MS1 Brainの機能⑤:代理店経営サポート

AIが代理店の保有マーケットや販売実績を分析して経営計画の策定を助言するほか、代理店の活動指標や営業担当者の日々の活動状況を一覧で管理するなど、代理店経営者をサポートする機能を提供します。

MS1 Brainの機能⑥:経営課題診断機能

代理店の中小企業に対する課題解決型の提案活動を支援する機能を備え、経営課題の認知からソリューションの提案まで、保険にとどまらない新たな付加価値を提供します。企業の基礎情報(業種や従業員数など)から、企業が抱えている可能性のある経営課題をAIが診断し、解決に役立つソリューションを、課題ごとに最大3つ提案します。解決ソリューションは、MS&ADグループ内のソリューションに限らず、社外のソリューションも提示します。

(クリックして拡大)

また、MS&ADは代理店や自社内に蓄積されたビッグデータを解析することによって、「年間の保険料が6万5000円以上の顧客は更改時にドラレコ特約を付帯しやすい」など、営業担当者が感覚に頼っている点を、具体的にアクションのとれる数値として定量化したうえで、代理店の営業担当者向けに「トークスクリプト」を整備するなど、本社側でもMS1 Brainを通じて取得したデータを活用しています。

成果

MS1 Brainの顧客ニーズ予測分析によって、販売商品数アップを狙うクロスセルや保険料単価アップを狙うアップセルの効果は顕著です。クロスセルの場合は成約率、アップセルの場合は特約付帯率が、従来比2~3倍にまで達しました。

また、保険契約の解約や他社への切替意向の高い顧客を抽出することで、解約・切替防止のための活動に早期に着手できるようになっています。

さらに、パーソナライズド動画の効果も注目に値します。自動車保険のドラレコ型に関する動画を視聴した場合の特約セット率は、動画を視聴していない場合の約3.4倍に上るそうです。

取り組みのポイント・工夫

MS&ADの取り組みには、以下2つのポイントがあります。

- 説明可能なAIの採用

- データ分析層とデジタルビジネス層の人材育成

1) 説明可能なAIの採用

MS&ADは、MS1 Brainの開発において、説明可能なAIを採用することで、”AIが支援する人間主導の営業スタイル”を実現し、代理店へMS1 Brainを浸透させています。

日本の保険業界では、営業担当者が顧客に直接会って話を聞き、ニーズに合う商品を提案するような、足で稼ぐ営業スタイルが一般的です。そうした中で、主要な営業チャネルである代理店の営業担当者にMS1 Brainを浸透させるためには、AIが自動で顧客に商品提案するのではなく、営業担当者がAIの分析を活用して顧客ニーズに合った商品を考える世界観が重要です。

MS&ADは、AIが導き出したモデルの意味や作成方法を人間が理解できる形で分かりやすく提示する「dotData」を採用しました。代理店の営業担当者がAIの提案内容を理解することは、MS1 Brainの活用が浸透していく上で重要な要素だと考えられます。

2) データ分析層とデジタルビジネス層の人材育成

dotDataはAIモデル設計・構築作業の大部分を自動化しますが、導入当時のMS&ADにはデータサイエンティスト人材が不足していたため、人材強化が必要でした。

そのため、中途採用に加えて、大学と提携した研修プログラム、実践的な分析テクニックを学ぶ講習、データサイエンスOJTなどを導入し、データサイエンティストの社内育成に取り組んでいます。

さらにMS&ADは、「データ分析層」の育成だけでなく、デジタル技術やデータを活用した新たな商品・サービスの企画・開発や、既存サービスの高度化を行う「デジタルビジネス層」の育成にも力を入れています。

これは、デジタル部門の一部の社員だけが知見を身につけても、ビジネス部門側がその効果を正しく理解し、ビジネスや業務に落とし込まなければ、DXの推進は難しいためです。「データ分析層」と「デジタルビジネス層」の両輪の育成に取り組んでいることは、MS1 Brainの営業への浸透に繋がっていると考えられます。

<参考情報>

以上が、「保険業界におけるDX」の成功事例となります。

各社の取り組みのポイントや工夫については、保険業界に限らず、他業界でも参考になる点が多いです。

是非、自社やクライアントがDXに取り組む際に、参考にしてみてください。